Избранное трейдера Holod_Dmitry

Получение статуса квалифицированного инвестора: памятка

- 28 января 2021, 14:22

- |

Что дает статус квалифицированного инвестора

Ряд инструментов на бирже доступны только для квалифицированных инвесторов, а именно:

— инвестиционные паи ЗПИФов следующих категорий: хедж-фондов, особо рискованных (венчурных) инвестиций, кредитных, прямых инвестиций и долгосрочных прямых инвестиций

— ценные бумаги, предназначенные в соответствии с эмиссионными документами для квалифицированных инвесторов

— иностранные ценные бумаги, не имеющие листинга на российских биржах

— с 2021 года и до введения тестирования для неквалифицированных инвесторов — структурные ноты и продукты, а также облигации с высоким уровнем риска (предположительно, с рейтингом BBB+ и ниже). Это произойдет с момента, когда внесенные в декабре изменения в закон со стороны Центробанка вступят в силу, и ЦБ примет соответствующие уточняющие положения

( Читать дальше )

- комментировать

- ★37

- Комментарии ( 41 )

И снова о торговле ОФЗ и Дени колами.

- 27 января 2021, 12:58

- |

Господа, у одного персонажа на сайте есть очень хороший термин — Финансовая штанга. Я много прикалывался над ним, но фактически человек определил для себя некоторый риск, который он принимает на свой портфель. И это очень разумный с моей точки зрения подход.

В индустрии ДУ давно уже выбрали некоторые стандарты аллокаций портфелей, которые предлагаются клиентам в зависимости от их степени приемлемости риска. Грубо говоря, это смешанные портфели (риск/безриск 100-0, 50-50, 30-70, 10-90, 0-100). И если с риском вам более или менее все понятно, то с безриском (инструменты с фиксированным доходом) так читатели смартлаба и не разобрались. А именно облигации — наиболее торгуемые инструменты в мировой практике. И именно облигации являются самыми популярными вложениями у институционалов. Но облигация облигации рознь.

Так один читатель недоумевает — как у него могло по результатам 3-4 месяцев вложение в Бпиф облигаций оказаться в убытке, не понимая, что зашито в том пифе. Другой, устраивая конкурс «портфельных инвесторов», предлагает в качестве безриска 10-летнее ОФЗ, не догадываясь, что вола 10-летнего бонда не сильно отличается от волы индексов акций. Очевидно же, что классический безриск — это вложения в инвестиционные облигации с короткой дюрацией. Ну и вообще, жесть, когда физики заходят в бумаги джанков — мусора (ВДО — это какое-то уж слишком пафосное название.), абсолютно не зная эмитента изнутри. Впрочем, есть случаи и жесткого обмана со стороны эмитентов.

( Читать дальше )

Какой путь выбрал ты?

- 27 января 2021, 06:59

- |

Придерживайтесь 4-х правил:

*Здоровое питание

*Физические упражнения 3 часа в неделю

*Не курить

*Не толстеть!

Всем удачи и крепкого здоровья!

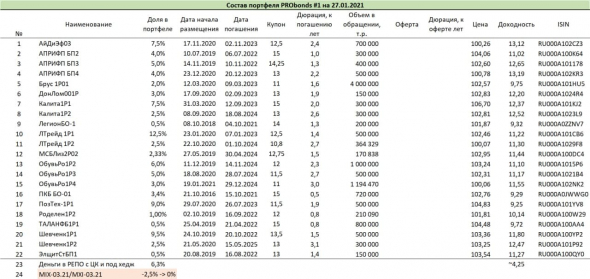

Краткий обзор портфелей PRObonds. Доходности - 13,1-13,3%. Закрытие шорта в индексе МосБиржи

- 27 января 2021, 05:36

- |

На фоне небольшой, но затянувшейся почти на месяц коррекции в сегменте высокодоходных облигаций портфель PRObonds #2, в который входят и облигации, и спекулятивные позиции, обогнал-таки по доходности портфель #1. Актуальные доходности: портфель #1 – 13,1%, портфель #2 – 13,3% годовых (за последние 365 дней).

( Читать дальше )

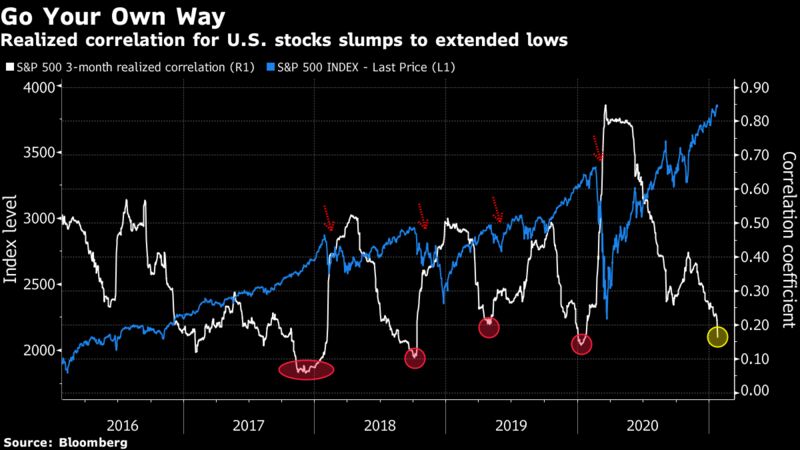

Раскорреляция акций как признак перегретости рынка

- 26 января 2021, 10:54

- |

Акции двигаются синхронно во время сильного падения. В этот промежуток времени корреляция на рынке между акциями стремится к 1 (максимальный уровень). Но затем, когда рынки достигают дна, корреляция начинает снижаться. Одни акции растут сильнее, чем другие, а третьи вовсе продолжают свое падение.

Минимальный уровень корреляции (максимальной раскорреляции) достигается тогда, когда инвесторы начинают активную ротацию капитала между секторами, постепенно готовясь к смене тренда, который, в конечном счете, и наступает. Статистически, подтверждение этому мы видим на графике, где минимальный уровень корреляции достигался как раз перед началом рыночной коррекции.

P.S.: вчерашний «выкуп» рынка все же рекомендую наблюдать с путами, трежерис и увеличенной долей кэша.

Больше полезной аналитики по рынку и рекомендаций, читайте в моем Telegram канале.

Прикладной Трейдинг. Асимметрия Волатильностей. "Гладкость" Трейда. PRO et CONTRA.

- 25 января 2021, 15:14

- |

Волей судеб, я провёл замечательные выходные в жарких объятиях своего Хорошего Друга. Неоттолеранченный (пока ещё) Читатель сплюнет (не в том смысле!) и скажет — пидр! И будет прав! Спешу разочаровать — объятия эти были весьма бесполо-интернациональными. Но Имя Друга — Бахус!

И вот пока мы с ним уважали друг друга и клялись в вечной, если и не любви, то уж крепкой дружбе точно, меня осеменила одна крайне интересная мысля.

Поделюсь и попрошу совета и помощи. Мы же Советсткие люди! Итак,

Я — ПрофСпекулейтор. То есть не «Ынвэстор Ыл...» Я спекулирую. Фьючерсами. Но с 11-летним стажем торговли лосьционами. Спекулирую и внутри дня, и овернайт одновременно. Я, казалось бы (коза лось бык), нашёл систему, дающую очень симпатичный геометрический рост линии капитала. На разных инструментах (исследовал и всячески отпялил на данный момент во всех позах пять фьючерсов- RI, Si, Eu, BR, SR) на разных тайм-фреймах (от М15 до Д). Хуже того, мусолю и пользую её (как Девчоночку БК) на боевом счету. Что же смущает меня?

( Читать дальше )

Обзор компании Nvidia (текст)

- 24 января 2021, 21:52

- |

Nvidia — американский производитель графических чипов, доходы которого с растут в среднем на 25% ежегодно. По оценкам менеджеров компании к 2023-ему году рынок, на котором работает Nvidia, будет составлять более $250 млрд., что с текущими темпами роста компании позволит ей занять долю в 20% на рынке.

Большинство из нас ассоциируют бизнес Nvidia с игровыми видеокартами, но только лишь видеоигровой индустрии обязана компания ростом своей капитализации? К слову, за последние пять лет акция выросла на 1900%!

( Читать дальше )

Аштанга-йога для инвестора

- 24 января 2021, 20:24

- |

Работа инвестора, как и спекулянта, связана с малоподвижным образом жизни. В результате могут начаться проблемы со спиной и здоровьем.

Для себя нашел выход в особом, пока еще мало известном, направлении йоги — аштанга-йоге. Она, как мне кажется, лучше всего подходит по духу инвесторам. Кто готов вкладываться в здоровье и получать результат с %.

Почему аштанга-йога?

1. Аштанга-йога — это СИСТЕМА

Комплекс упражнений первой серии аштанга-йоги включает более 40 асан.

Ты повторяешь их изо дня в день. Одно и тоже.

Кто-то скажет, что это скучно. Ничего подобного! Каждая асана готовит тебя к следующей. В последовательности асан есть СМЫСЛ.

Раньше я ходил на разные тренировки по йоге, и на каждом занятии было что-то новое. Сегодня мы делаем позы сидя, завтра стоя, а по средам стоим на голове. Никакой последовательности не прослеживалось.

( Читать дальше )

Навальнётся в понедельник рубль?

- 23 января 2021, 01:10

- |

После месяца боковика, для рубля конец недели выдался жарким. Арест навального и возможные сануции, в купе с перегретым рынком помогли опрокинуть рубль к доллару выше 75, на закрытие вечерней сессии.

Тут есть 2 сценария развития.

1. Реализация фигуры «падающий наклонный флаг», либо отскок от красной линии — уровень 61,8 Фибоначчи, от начала осеннего укрепления рубля. Оба варианта в этом сценарии могут привести к тому, что доллар спустится к летним минимумам в область 68-70, и от туда можно снова ждать попытки роста. Фундаментальными факторами могут служить — запуск нового раунда масштабных стимулов, продолжение роста цен на нефть, глобальная вакцинация и повсеместное снятие ограничений.

Источник: t.me/investportfeli

2. Продолжение роста, в рамках реализации большой фигуры «треугольник». Тут всё просто. Цена должна сломать «наклонный флаг» и уйти выше красного уровня сопротивления. Факторов ослабления рубля предостаточно. Начало коррекции цен на нефть, локально перегретый рынок акций. Катализатором начала роста сейчас послужил арест Навального и возможные санкции. Но так же есть интересный момент связанный уровнем добычи нефти. Как мы знаем, минфин начал покупки валюты для ЦБ с 15 января. А с марта ЦБ перейдёт к покупкам валюты в рамках бюджетного правила. То есть при цене на нефть выше 40 долларов за баррель. Казалось бы логично. Но все забыли один факт. Добыча нефти сейчас на много меньше уровня, при котором формировалось «бюджетное правило», да и уровень расходовь бюджета тоже увеличился в несколько раз. Поэтому на мой взгляд, цена «безубыточности» нефти должна сдвинуться гораздо выше, чем $40. Поэтому, есть все основания полагать, что начало закупок — это не просто наполнение кубышки валютой, а возможный хедж. Или даже желание что-то на эти доллары потом купить. К примеру свеженапечатанный госдолг США.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал