Избранное трейдера Olimp

Про дивы

- 21 июня 2019, 09:50

- |

Большинство российских компаний платят дивиденды раз в год. Из-за этого некоторые акции целый год держать неинтересно, особенно, если вы купили их чисто ради дивидендов. Но в то же время часть компаний делится с акционерами прибылью раз в полгода или даже раз в квартал, как принято на западном фондовом рынке. В обзоре ниже – компании, которые стабильно выплачивают ежемесячные дивиденды – квартальные или полугодовые.

Компании, которые выплачивают квартальные дивиденды

Северсталь

НЛМК

ММК

Фосагро

Татнефть

Тинькофф

QIWI

Компании, выплачивающие дивиденды дважды в год

Акрон

ВСМПО-АВИСМА

Газпром нефть

Лукойл

Роснефть

Новатэк

Распадская

Магнит

Алроса

Норникель

Мосбиржа

МТС

Русагро

VEON

Планируют перейти на промежуточные дивиденды

ТМК

Сбербанк

Россети

Компании, которые выплачивают квартальные дивиденды

( Читать дальше )

- комментировать

- ★80

- Комментарии ( 29 )

О дефиците зерна, будущем ослаблении доллара и сжатии экономики

- 31 мая 2019, 09:57

- |

«На этой неделе дорожают фьючерсы на разные зерновые. Зерно достаточно долго снижалось в цене. Сейчас настал момент, когда на многих рынках сформированы основания, цены вышли вверх. Технический анализ говорит, что в зерновых есть запас роста еще на 20-30%.

Ситуация на различных рынках 28 мая

На фоне того, что доллар до сих пор дорожает, рост выглядит очень сильным. Это интересная тенденция, она говорит о каких-то фундаментальных изменениях. Они вряд ли связаны со спросом — новые причины перенаселения или просто усиления потребности в еде внезапно не появились. Скорее всего, влияет предложение. Интересно, что Bloomberg предсказывал неурожай и дефицит продовольствия в 2019 г. еще до Нового года.

Возможно, это также опережающий сигнал для будущего ослабления доллара, которое начнется, если ФРС примет решение о снижении ставки в конце 2019 года. Этот сигнал уже проявляется в ценах гособлигаций США.

( Читать дальше )

Дивиденды2019. Таблицы на 05.05.2019

- 05 мая 2019, 13:34

- |

Таблицы закрытий реестров по состоянию на 05.05.2019.

Желтый фон в таблицах — данные, которые я увидела на прошедшей неделе.

Зелёный фон- двузначные ДД

Темно-зелёный — Центральный Телеграф

( Читать дальше )

Как же отразить сумму переходящего убытка в новой форме декларации 3-НДФЛ?

- 23 апреля 2019, 10:13

- |

Всем доброго дня!

Давно не писала ничего, сейчас (как мы знаем) идет горячая пора по декларированию доходов за 2018 год. Срочные консультации – пишите сразу на почту (адрес указан в моем аккаунте).

Итак, один из самых главных вопросов, который волнует сейчас налогоплательщиков – это как же увидеть и отразить переходящий убыток, если форма декларации изменилась и теперь его не видно?

Я советую всем, делаю так своим клиентам – оформляю пояснительную записку к налоговой декларации, где вручную расписываю сумму налоговой базы по кодам дохода, указываю сумму убытка и рассчитываю сумму убытка, которая идет в расчет 2018 года, а потом вывожу остаток переходящий на будущие годы. Таким образом фиксирую и для себя, и для налоговиков в будущем.

Давайте на примере: у вас в 2018 году была получена прибыль по «1530» акции = 620 000 рублей и с нее удержали налог 80 600 рублей. По второму российскому брокеру у вас был получен убыток в 2018 году по коду «1532» (пусть это будут опционы на акции) в размере 850 000 рублей. И пускай еще был получен убыток за 2016 год по акциям 20 000 рублей.

( Читать дальше )

ДЗО ПАО "Россети"- МРСК и ФСК. Обзор финансовых показателей за 2018 год. Часть 2. МРСК Сибири и МРСК Урала

- 12 апреля 2019, 16:51

- |

Продолжаем обзор наиболее популярных электросетевых компаний. Первая часть тут.

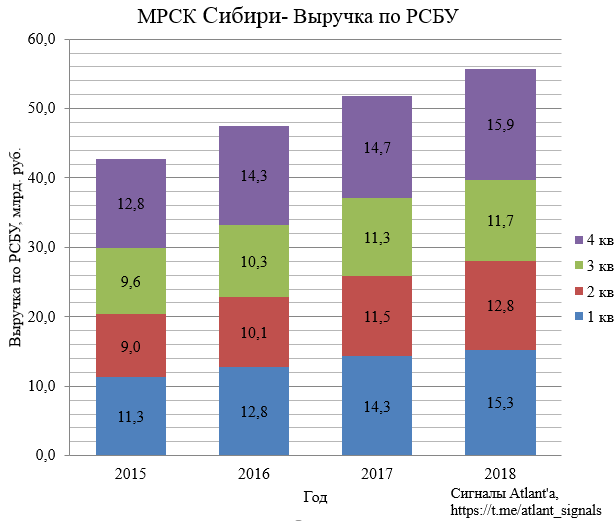

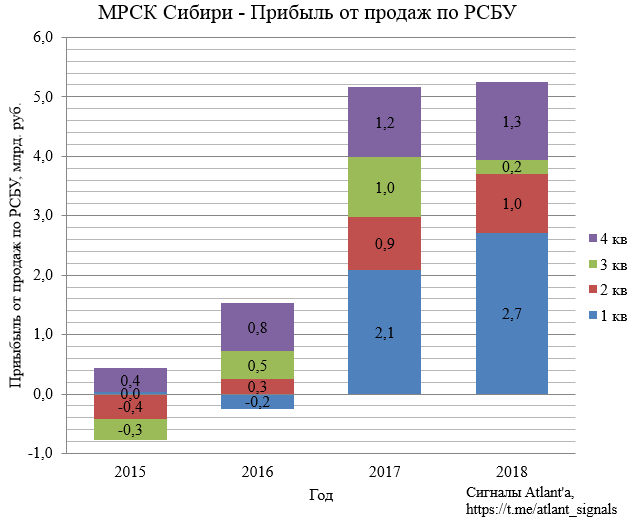

МРСК Сибири.

Компания начинала подавать признаки оздоровления в конце 2016 года и неплохо отчитывалась до 4 квартала 2017 года после чего прибыль вновь пошла на убыль. В результате 2018 год выдался слабым.

Выручка по РСБУ в течение года показывала хороший рост в связи с присвоением статуса гарантирующего поставщика филиалу ПАО «МРСК Сибири» — «Хакасэнерго» начиная со 2 квартала 2018 года.

Прибыль от продаж по РСБУ осталась на уровне прошлого года.

( Читать дальше )

Компании которые мне нравятся. Так, каску и броник вроде одел. ВТБ.

- 06 апреля 2019, 21:41

- |

Дурное отношение к ВТБ пошло от народного IPO, когда прямо скажем не в самый удачный (опять же всё относительно) момент люди зашли по охренеть какой цене в капитал этого российского банка № 2 с чумовым нетто-капиталом практически равным годовому бюджету страны.

Тут стоит притормозить и вспомнить, что собственно из собранных на данном аттракционе инвестиционной щедрости 8 миллиардов долларов физические лица ( а их насчитывалось около 130 тысяч человек, т.е. примерно всего 0,1% (спасибо читателям Владимиру Савосику и Supric обративших внимание на ошибку-было 1% ) от населения нашей необъятной Родины) приволокли жалкие полтора миллиарда.

Одним словом при всей кажущейся жути последующего полёта вниз, ситуация не такая уж и атипичная для IPO.

Мне в этом плане всегда (даже не знаю почему) приходит на ум многострадальный Дойче Банк. Точнее даже не собственно банк, а его акционеры, чей портфель за сходное количество лет похудел аж в 13 раз и не в рублях, а в звонкой европейской монете.

( Читать дальше )

15 акций, в которые я планирую инвестировать в 2019 году

- 13 января 2019, 18:30

- |

Принципы инвестирования:

— Стоимостное;

— Дивидендное;

— Стратегическое.

Условные обозначения:

E5 — средняя чистая прибыль за последние 5 лет;

P/E; EV/E; P/E5; EV/5E — по котировкам на 11.01.2019;

ROE — Рентабельность собственного капитала за последний год;

ДД — мои ожидания дивидендной доходности за 2019 год по котировкам на 11.01.2019.

Приоритет инвестирования — чем выше акция в списке, тем выше приоритет.

Акции стоимости

1) Сбербанк преф (170,05)

P/E = 5,3

P/Е5 = 8,4

EV/E = 5,3

EV/E5 = 8,4

ROE = 24,1%

P/B = 1,21

ДД = 10,6%

Резюме — отличные показатели, растущий бизнес, нет долга, практически монополист, уважает акционеров. Можно покупать по текущим, усредняться при снижении.

2) Мосбиржа (88)

P/E = 9,8

P/Е5 = 9,1

EV/E = 5,7

EV/E5 = 5,3

ROE = 16,9%

P/B = 2,32

ДД = 9,1%

Резюме — отличные показатели, растущий бизнес, нет долга, монополист, уважает акционеров. Можно покупать по текущим, усредняться при снижении.

( Читать дальше )

Стратегия на российском рынке акций 2019

- 29 декабря 2018, 16:52

- |

Доходность отраслей в 2018 году

Несмотря на обострение политической напряженности, угрозы новых санкций и падение цен на нефть, российский рынок акций по итогам 2018 года показывает рост стоимости. В октябре индекс Мосбиржи обновил исторический максимум, а по итогам года рост индикатора составил около 11%. С учетом дивидендов доходность превысила 16%.

( Читать дальше )

Как мошенники могут заблокировать счет вашей компании через ЭЦП и “Тензор”

- 24 декабря 2018, 13:08

- |

Полностью ссылке: https://medium.com/@ceoblog/scammers-produce-your-digital-signature-using-tensor-ba98b9b1c27a

Выводы от автора:

1. Злоумышленники легко могут покупать базы документов, выпускать/закрывать ЭЦП без вашего ведома, сдавать за вашу компанию отчетность, после чего вам могут арестовать счет, а вы можете попасть на штрафы, проверки и возможно на долгое время под финансовый мониторинг.

2. Компания “Тензор” выпускающая ЭЦП и являющая удостоверяющим центром, не видит ничего страшного в том, что злоумышленники пользуются дырой в безопасности. Ей главное что все сделано по закону и они не понесут финансовых потерь. Проблемы клиентов её не волнуют

3. Все лучшие технологии, криптография бессильны перед человеческим фактором. Человек — слабое звено в любой даже идеальной технологической цепочке. Этим во все времена будут пользоваться злоумышленники и никакие технологии не спасут. Спасти здесь может внимание компании к клиенту, своему продукту и его безопасности. А также адекватная работа с собственными сотрудникам, их обучение.

( Читать дальше )

Расчет финансового результата в конце года: сальдирование убытка, оплата налога, возврат НДФЛ

- 21 декабря 2018, 19:25

- |

Друзья, доброго времени суток.

Очень много сейчас поступает вопросов, которые касаются расчета НДФЛ, сальдирования убытков, возврата налога.

Я хочу для вас сделать онлайн трансляцию. Возможно, что присутствовать на прямом эфире смогут не все. Но вы сможете посмотреть эфир в записи. И по окончании моего эфира вы в комментариях сможете добавить свои вопросы. Я обязательно опубликую его здесь.

Заранее принимаю все вопросы, которые касаются фондового рынка (иностранный и наш российский). Пишите свои вопросы любой сложности, я подготовлю ответы и расскажу вам.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал