Избранное трейдера Иван Золотов

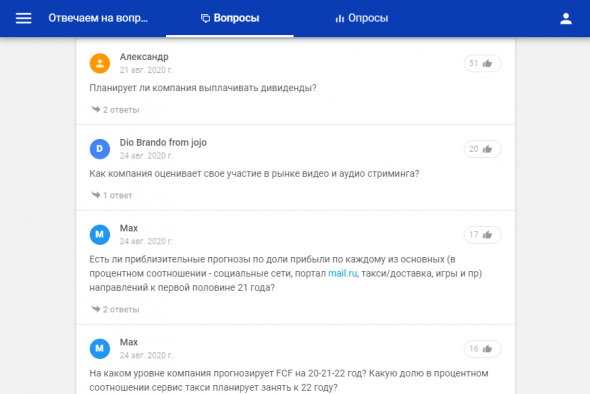

Вчера мы провели онлайн конференцию с Mail.ruGroup 📣

- 26 августа 2020, 19:01

- |

Представляем ключевые заметки:

🔹Переток рекламных бюджетов в сторону онлайн продолжится. Ожидает рост своей доли с 16% до 20%+ за счёт притока в соцсети.

🔹Другие точки роста — игры и образовательные проекты.

🔹Рынок онлайн-образования — менее <3% рынка образования в РФ (1,8 трлн руб.), имеет огромный потенциал. Цель — построить крупнейшую образовательную онлайн экосистему в РФ. Выручка от проектов — >1 млрд руб. во 2 кв.2020 (+264% г/г).

🔹Развитие облачных сервисов B2C — в экосистемности и интеграции с продуктами группы (ВК, ОК или суперапп). Стоимость облачных услуг не изменилась в 2019 г., но стоимость хранения данных подешевела.

🔹Не исключает возможности выплаты дивидендов в будущем при наличии свободного денежного капитала, отсутствии привлекательных инвестиций или в случае продажи непрофильных активов.

Ответы на все вопросы можно посмотреть тут

- комментировать

- ★1

- Комментарии ( 0 )

Будет ли новый цикл роста в Emerging Markets?

- 25 августа 2020, 15:10

- |

Моя статья в ДОХОДЪ про цикличность Emerging Markets.

Пункт назначения: 2030 год.

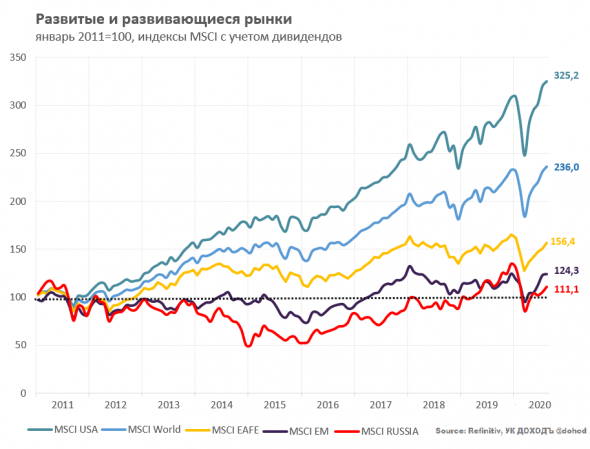

Последнее десятилетие рынки акций развитых стран (Developed Markets, DM), и главным образом, рынок США, показывали опережающий рост относительно рынков развивающихся стран (Emerging Markets, EM), а также индексов сырьевых товаров. Кроме того, стоимостные инвесторы по всему миру терпели поражение перед инвесторами в «компании роста».

С 2011 года по сей день мы наблюдаем расхождение между рынками Emerging Markets и Developed Markets. Индекс развитого рынка MSCIWorldпринес инвесторам +136% (индексы учитывают дивиденды) против MSCI EM с результатом +24,3% и MSCI Russia лишь +11,1%.

Отметим, что существенный вклад в результат индекса развитых стран внесли акции США: MSCI USA с феноменальным результатом +225,2% относительно индекса

( Читать дальше )

★Трейдер! Сколько нужно для счастья?!

- 25 августа 2020, 12:05

- |

Оказывается, всё подсчитали (ученые-социологи)!

.

Так вот, для России зона удовлетворения от жизни и ощущения эмоционального комфорта начинается после 200 000 р. в месяц.

.

Но самое парадоксальное, что доход в месяц более 500 000 р. никоем образом НЕ увеличивает чувство счастья!!!

Доход сверх этой суммы не делает людей более жизнерадостными.

Это «капец» как противоречит основной доктрине общества потребления!

(А может и нет?! Но не путать желание потребления и жажду утилизации...)

.

Деньги это хорошее лекарство для лечения такой «болезни», как бедность. Поэтому для России желанный минимум — это 50 000 р. в месяц (для Москвы больше, конечно. 100 000 р). Если в трейдинге в месяц получаешь меньше 20 000 р. (социологический уровень бедности) — ...

.

Богатые люди счастливы не потому, что у них много денег. Моральное удовольствие они получают от процесса достижения финансового благополучия. И тут мы вспоминаем про Канемана и, как следствие, про уровень просадки. Что

( Читать дальше )

Почему надо включить в свой портфель акции ПАО «Северсталь»

- 24 августа 2020, 23:12

- |

Северсталь является мировым лидером отрасли по эффективности, демонстрируя высочайший в мире показатель рентабельности по EBITDA среди сталелитейных компаний. Компания реализует амбициозную инвестиционную программу, благодаря которой сможет значительно увеличить свои доходы. За счет глубокой вертикальной интеграции, продажи на сторону железной руды и премиальных марок коксующихся углей, у компании один из самых высоких показателей рентабельности в отрасли: 33,4% по отношению EBITDA к выручке, и 18,1% рентабельность чистой прибыли.

За счет ралли цен на железную руду в последнее время ожидаю что компания покажет позитивные результаты во 2П2020 г. Естественно, низкий цикл отрасли и одновременно кризис спроса из-за локдауна в мировой экономике не мог не сказаться на доходах компании, что и продемонстрировали финансовые отчеты за 1П2020 г. — выручка за 1П2020 упала на 20%, а чистая прибыль на 48,7% к аналогичному периоду прошлого года. Но в данный момент важны не прошлые результаты, а ожидаемые доходы будущего периода. На фоне восстановления мирового спроса на сталь, безусловно Северсталь окажется главным бенефициаром.

( Читать дальше )

коротко о главном....

- 24 августа 2020, 21:51

- |

Проблема возникает тогда, когда вы затупили и не успели схватиться за этот случай.

Короткий пример. Роберт Патиссон. Это актёр такой. Мало кто помнит, но он снимался во второстепенной роли в Гарри Поттере. Красавчик, но мало ли таких в кино. Потом ему повезло и его взяли в «Сумерки». Успех. Хороший заработок. Второй главный герой после «Сумерки» затух и ни где больше не снимался. Его карьера пошла под откос. Тоже самое должно было случиться и с Патиссоном. Он снялся в более или менее нормальном " Воды слонам ", а потом стал затухать. Он ушёл в андеграунд и стал сниматься больше не ради денег, а ради того, чтобы доказать что он не только вампир из «Сумерки». Итог: Сейчас Роберт Патиссон у всех на слуху. Он снимается (снялся) в двух самых ожидаемых фильмов ближайшего времени «Довод» ( режиссер Нолан) и Бэтмен ( режиссер Ривз).

( Читать дальше )

Обрушится ли цена акций Tesla? Сравнительный анализ с "Большой тройкой" автопроизводителей

- 24 августа 2020, 17:07

- |

Почему не все мы богаты ( пост 326)

- 24 августа 2020, 16:30

- |

👉 Ошибка №1. «От трудов праведных не построишь палат каменных» — и эту народную мысль не опровергнешь.Наша привычка считать причиной бедности маленькую зарплату, это все правильно. Но даже самая большая зарплата не является показателем настоящего богатства. Богатые смерды не работают за зарплату, они решают вопрос по другому – богатые получают доход с инвестиций. А уж как получены деньги для инвестиций- это второй вопрос.

Вывод: Не надо работать на дядю. Боишься потерять работу- уйди сам с работы, перебори свой страх и уйди с работы на дядю. Если останешься- то ты никогда не будешь богатым. (Пример Тимофея тебе в радость, тогда многие не воспринимали его уход, как так мог Мартынов уйти с РБК))))

👉 Ошибка №2. Многие объясняют свою бедность недостатком времени, которое можно было бы посвятить делу, приносящему деньги. Объясняют усталостью от работы днем на дядю, а вечером легче открыть бутылку с пивом, лечь на диван и посмотреть сериальчик. Но было бы желание, а время всегда найдется! «Время — деньги», так не стоит может быть тратить свое время даром.

( Читать дальше )

Хорошее время для покупки акций Columbia Sportswear (COLM)

- 24 августа 2020, 15:00

- |

Из-за паники, раздутой на фоне COVID-19, Columbia Sportswear пришлось закрыть большую часть своих магазинов и приостановить работу с оптовыми покупателями, что негативно отразилось на доходах компании и стоимости ее акций. После отмены режима самоизоляции и восстановления деловой активности магазины начали открываться, но розничные продажи все еще ниже докризисного уровня, особенно в туристических районах.

Перспективы Columbia Sportswear

По данным отчета, Columbia Sportswear завершила второй квартал с 476 млн $ на счетах, 1 млрд $ в виде ликвидных активов и 421 млн $ долга.

Руководство компании планирует к концу текущего года снизить издержки на 100 млн $. Для этого ведется работа по сокращению затрат на персонал, снижению дискреционных расходов и закрытию убыточных розничных магазинов.

Columbia Sportswear удалось компенсировать часть потерь, из-за снижения выручки в обычных магазинах, за счет роста онлайн-продаж. Инвестиции компании в электронную коммерцию позволят Columbia Sportswear существенно увеличить объемы продаж и укрепить позиции бренда на мировом рынке.

( Читать дальше )

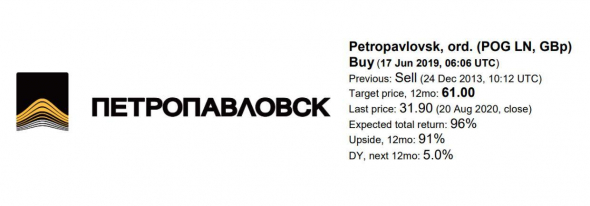

Инвестидея: Петропавловск - покупать

- 24 августа 2020, 14:45

- |

Аналитики ВТБ Капитал пересмотрели прогнозные цены на золото и повысили справедливую цены по акциям Petropavlovsk до 61 GBp (~59,6 руб.), рекомендация Покупать.

🔹Золото вырастет до $3000 за унцию в 2022 г. на ожиданиях нового цикла роста инфляции и усиления инвестиционного спроса на драгметалл.

🔹Пик цен на золото ожидается в 2022 г.

🔹Резкий рост свободного денежного потока и возможность выплаты дивидендов уже по итогам 2020 г.

Стать клиентом нашего банка

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал