Избранное трейдера jackan

Tradingview теперь дает Мосбиржу в режиме реального времени БЕСПЛАТНО!

- 25 сентября 2018, 19:16

- |

Раньше реалтайм был доступен только подписчикам, остальные данные были с задержкой 15-минут. Насколько я помню, рилтайм давал только Финам раньше, потому что это очень дорого.

я кстати торговый терминал вообще не открываю, все что мне нужно отслеживаю через 8-графиков и вочлист. Терминал надо грузить, пароль вводить, а у ТВ всё быстро и просто:

Хехехе:) Мои распад и газпром растут:)

В прошлый раз я сравнивал TV и терминал Reuters Eikon. Так вот вижу с тех пор TV накатили пару позитивных изменений на шкалы:

1. Теперь можно легко сделать процентную шкалу >>>>> хотя они назвали ее запутанным словом индексированная.

2. И еще шкалу графика теперь можно инвертировать >>>>>, то есть перевернуть с ног на голову.

- комментировать

- ★17

- Комментарии ( 18 )

Quik

- 25 сентября 2018, 17:57

- |

Особенно опционщикам)

Когда открываешь новый стакан, а именно стакан на новый инструмент, то приходится лезть в настройки, что бы твоя зявка выделялась,

так вот, кка сделать так, что бы изначально, в новом стакане твои заявки выделялись?

Друзья, требуется ваша помощь!

- 25 сентября 2018, 16:31

- |

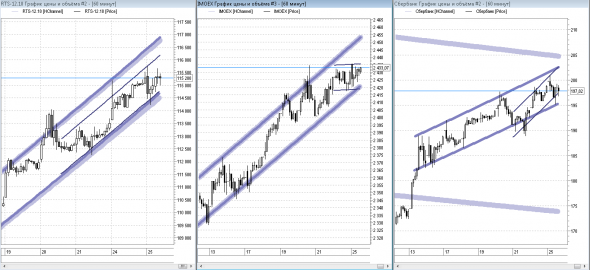

Автоматизация трендов | обновление

- 25 сентября 2018, 16:22

- |

Заменил линейную регрессию на экспоненциальную, подшаманил с алгоритмами гомоскедастичностью и робастностью, прочие баги...

В общем продолжу традицию экипировки молодых бойцов ЛЧИ )))

Каналы

было - https://smart-lab.ru/blog/386529.php

стало

( Читать дальше )

Живой скальпинг на FORTS

- 25 сентября 2018, 12:21

- |

Очередная нарезка сделок:

Трендовая сделка по Сбербанку +4 900 руб.

Трендовая сделка по Доллару +4 700 руб.

Контр-трендовая сделка по Доллару -110 руб.

( Читать дальше )

FinFair2018: Сергей Хестанов про предстоящий кризис

- 25 сентября 2018, 10:24

- |

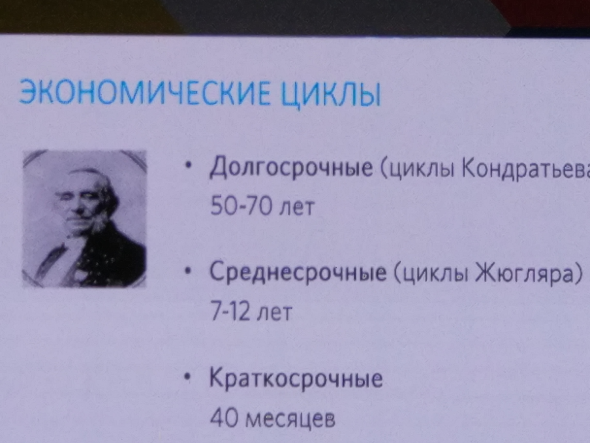

Доклад начался с экономических циклов Жюгляра. Их продолжительность 7-12 лет, в среднем 11 лет. Из-за этой обозримости их интереснее рассматривать чем циклы Кондратьева, которые длятся 50-70 лет. (Т.е. если последний мировой кризис был в 2008ом году — то следующий будет в 2019-20гг. Наш кризис 2014ого года не рассматриваем, т.к. это «буря в стакане» из-за его локальности.)

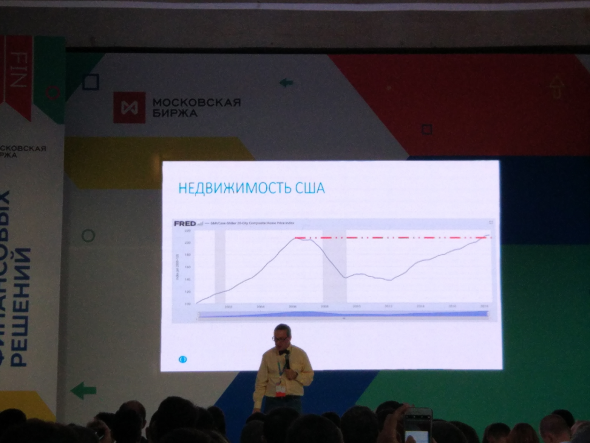

В контексте циклов анализировались различные графики. Первым был график стоимости недвижимости в США — цены наконец немного, но перегнали 2008ой год. (От себя — с тех пор и стоимость денег изменилась, поэтому абсолютные значения ещё не значат. А также — не факт что у них снова пузырь на рынке недвижимости и эти высокие цены к чем-то могут привести).

( Читать дальше )

Как торговать уровни Герчика на форексе.

- 25 сентября 2018, 10:04

- |

В этом видео закономерность которая указывает в какую сторону крупняк накапливает позицию.

В основе,- уровни Герчика, инфы о форексе, сами знаете на эту тему малова-то,+ все что связанно с АМГ, обычно хорошо работает только на акциях.

Время просмотра примерно 7 минут. Но там есть шестеренка со скоростью, и при желании можно ускорится.)))

Алгоритмисты! Торгуете ли вы корзину или отдельные инструменты?

- 25 сентября 2018, 00:26

- |

(Модератор, перенеси в алго плз)

Всем привет,

Допустим, есть система(и не одна, но пока упростим), изначально писавшаяся инструментов обладающих определенными свойствами(трендовость или контртрендовость, например). Тестирование, без глубоких оптимизаций итд, дало хорошие результаты. При этом, тестирование на некоторых других инструментах, очевидно(на глазок :) ) не обладающих этими свойствами, достаточно ожидаемо, дает в лучшем случае околонулевые результаты.

Результаты достаточно постоянны 10-15 лет(таймфрейм не минутки :), но сделок минимум десятки, по каждому инструменту. Часто сотни), так что логически кажется, что изменение свойств этих инструментов на дистанции а) не ожидается б) если и ожидается, то не всех же сразу :)

На первый взгляд кажется, что торговать слишком большую корзину инструментов — это просто раздавать деньги в рынок.

При этом, классики торговых систем, описывающие «как надо», говорят, что мы не знаем наперед, что будет, и торговать надо максимально разнообразную корзину инструментов.

Что думаете ?

Вопрос 2(с теми же входными условиями):

те же системы, все так же, но при тестировании на другом классе инструментов(допустим изначально использовались фьючерсы, а теперь хотим протестить на акциях), мы видим тоже самое: условно говоря 3 группы: акции а) где все шикарно, б) где все средне, может быть даже умеренно позитивно, но с плохой кривой эквити, для отдельной акции(но суммарно — очень достойно), и в) группа где все плохо. достаточно стабильно плохо. Только сложность теперь в том, что мы имеем не(скажем) 30 инструментов, а 2000. Идти по каждому и анализировать — муторно, почти не реально. Можно автоматически выбрать хороших, и(возможно) нормальных, и выкинуть плохих. Возможно, оставить всех, как учит теория. Каким путем идти ?

Если плохих выкидывать, то как часто пересматривать портфель инструментов? А что, если система неплохо работает на разных таймфремах? после какого количества плохих трейдов выкидывать инструмент из корзинки и когда добавлять ?

Когда Вы усредняете позицию?

- 24 сентября 2018, 20:52

- |

Когда Вы усредняете позицию?

Этот опрос навеял пост Дениса Чирикова. Есть много мнений насчет за и против усреднения позиции. На практике многие используют усреднение в своих стратегиях. Которых очень различны. Если откроем гугл, и зададим запрос – усреднение позиции. Больше всего вылезет постов о том. Что нужно усреднять именно убыточную позицию. Массовая информация написанная с руки дилинговых центров или же ими заведомо — ложная (м.л.м.). Успешные трейдеры, скажем Булыгина использует усреднение только (или в основном) при движении цены в направлении профита. В книгам встретим и обратные утверждения, ничего не могу сказать, какое мнение превалирует.

Поделюсь своим мнением. Нужно ли усреднение. Если взять трендовую стратегию с соотношением профита и стоп лосса 1 к 3. Усреднение при движении цены в сторону убытка уменьшает прибыль от сделки до 70 %. Это верно, если усредняемся до стоп лосса, как и на значении, равном 1 стоп лоссу, а закрываем уже эту позицию на двух кратном стоп лосе. Если же усредняемся при движении к профиту на прибыли, равном стоп лоссу. Получаем увеличение прибыли на сделку до 80 %. Опять же в обоих случаях мы закрываем все сделки. Которые зашли за прибыль в 1 стоп лосс, но вернулись на точку входа – т.е в ноль. И стратегия не имеет большой процент успешных сделок (а у Вас они есть?).

Т.е я утверждаю, что усреднение при движение в убыток ухудшает стратегию? Нет. Если взять скальпингскую стратегию. Там часто профит наоборот меньше стоп лоса, но много успешных сделок. Т.е если стоп в 3 раза больше профита, то усреднение в сторону убытка наоборот дает прирост прибыли, а усреднение в профит уменьшение. Думаю именно среди скальперов пошла мода усредняться при движении цены в сторону убытка.

Что насчет усреднения при достижении цены по профиту? Усреднение при достижении профита не выгодно, если мы ожидаем значительную прибыль. Я б рассматривал усреднение на профите как новую сделку. Для трендовых стратегий пересидеть позицию бывает выгодным. Прежде всего потому, что тренды часто повторяются на определенных стратегиях (если изначально тренд, который заработал, был первым после боковика). А усреднение размывает прибыль, делая ее непредсказуемой.

В трейдинге я предубежден мнению. Что нужно действовать наперекор эмоциям и ими рождаемыми стратегиями. Желание усреднить позицию при движении цены в убыток основано на страхе потерь. Уподобившим страху теряешь еще больше. Желание усреднить профит – тоже самое. До тех пор, пока не доказано математически обратно – лучше идти наперекор эмоциям. Входи на страхе, выходи на жажде.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал