Избранное трейдера jk555

Excel для трейдера. Велосипеды.

- 19 мая 2016, 11:42

- |

Хочу поделится с вами базой с огромной коллекцией примеров анализа рыночной информации в Excel.

Корреляции, хеджирование, шорт интерес, моделирование портфеля, Монте Карло, бонды, опционы и еще много много всего.

www.gummy-stuff.org/Excel/

- комментировать

- ★44

- Комментарии ( 8 )

Данахер как зеркало правильного управления активами

- 18 мая 2016, 17:39

- |

Продолжаем рассуждения о долгосрочном инвестировании, которые являются плавным продолжением эпопеи про поездку Александра к дедушке Баффету

Для начала, повторю основные тезисы моего предыдущего поста

- При инвестиции в акции имеет смысл сделать выбор между компаниями, которые концентрируются на каком то продукте или сегменте рынка (кока кола, тесла, макдональдс), и компаниями, которые просто занимаются asset allocation, и особо не ограничивают себя типом активов.

- Приняв за данность возможность выбора между двумя альтернативами, я утвеждаю, что в наше непростое время инвестиции в Asset Allocators являются более привлекательными, чем в компании “одного продукта”

- Типичным примером компании – Asset Allocator-а является контора Баффета, Berkshire Hathaway. Сразу скажу, что таких компаний на рынке публично торгующихся акций вообще то много. Просто у Баффета самый лучший пиар.

( Читать дальше )

О том как НЕЛЬЗЯ смотреть на рынок недвижимости. Да и на всё остальное.

- 18 мая 2016, 15:09

- |

Сразу извиняюсь перед автором, пост которого я беру как иллюстрацию. Нечего плохо о нём и его посте сказать не хочу. Но хочу обратить внимание смартлабовцев на то, как часто то что они читают в блогах оказывается немножко искажённой информацией. При этом не ввиду каких то «куклов, манипуляторов» и прочего. А просто из-за неправильного восприятия информации.

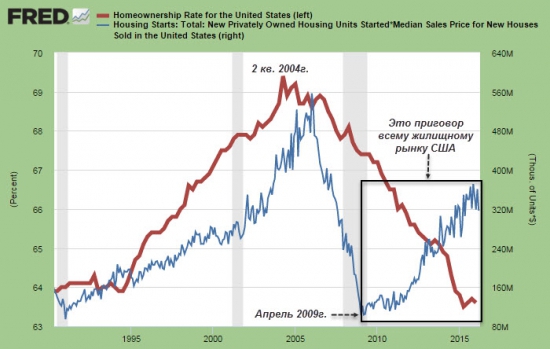

Итак пост который я прочитал сегодня о рынке недвижимости США содержал такую картинку:

И вот такой вывод автора:

«Вот этот образовавшийся крест, выделенный черным прямоугольником, и является характерным признаком образовавшегося пузыря. Ипотечный портфель банков потому и не рос, что граждане США за ипотекой не ходили – они не могут позволить себе покупку дома. Накачку по ценам (те самые +55%), по продажам и пр. обеспечивают так называемые инвесторы, то есть те самые люди, которые выводят деньги с других рынков и размещают их в секторе недвижимости»

( Читать дальше )

Эффект толпы на рынке в картинке. Это интересно :)

- 18 мая 2016, 13:11

- |

Теперь собственно суть: Да делать какие то выводы по 10 блогам не репрезентативно, но на самом деле это лишь иллюстрация того что я наблюдаю много лет. Мои блоги в плане оценов никогда не были популярными т.к. по каким то причинам в основном в ключевых точках большинство читателей блогов имело противоположное мнение по рынку. Ниже увидим, что первый блог о шорте на тогда ещё «бычьем рынке» оценивался в 60 условных лайков. Затем после первого отката рынка колличество лайков сещественно возрасло поскольку люди всё ещё видимо ждали вверх. Так что по факту на спрогнозированном отскоке их колличество увеличилось почти до максимума. В этот момент как раз при начале повторного движения вниз большинство уже видимо плотно поверило в шорт.

( Читать дальше )

Навязанные услуги сотовых операторов. Инвесторы и клиенты по разные стороны.

- 18 мая 2016, 10:24

- |

Интернет

Так как сейчас люди стали чаще пользоваться различными мессенджерами, нежели смсками, мобильные операторы решили изменить свой взгляд на эту статью ваших расходов. Взять, к примеру, «Мегафон». С недавних пор он стал очень настойчиво подсовывать рекламу своего мобильного интернета своим же абонентам. К примеру, заходите вы с его помощью на какой-то сайт, но в окне вместо нужного веб-ресурса вылезает ваш личный кабинет в «Мегафон» с разными пакетами мобильного интернета. Вода камень точит.

Пакеты

Как думаете, почему в последнее время все сотовые операторы воспылали такой неземной любовью к пакетным тарифам? Все просто: они приносят компании хорошие деньги за счет абонентов. Покупая пакет услуг, вы гарантировано за что-нибудь переплатите. К примеру, вам понравилось, что тариф предусматривает 3 гигабайта трафика, для вас как раз то, что нужно. Однако, не забывайте, что в пакет также войдут бесплатные звонки в 1000 минут и 500 смс. На деле же вы, наверняка, воспользуетесь не более, чем 500 минутами, и 150 смс, и даже интернет далеко не всегда используется до конца. Иными словами, вы так или иначе покупаете лишние услуги, которыми не пользуетесь.

( Читать дальше )

Сколько налогов платят в России, а сколько в других странах.

- 17 мая 2016, 22:06

- |

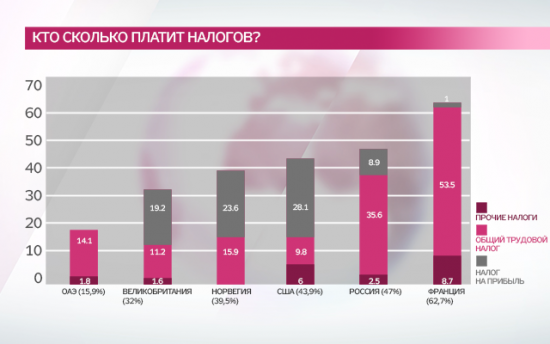

В правительстве обсуждают возможность повышения с 2018 года налогов или введения прогрессивной системы налогообложения,рассказали высокопоставленные источники The Wall Street Journal (официально, правда, это опровергают). Источники газеты утверждают, что нынешнюю единую ставку планируют повысить с 13% до 20%. Между тем, аудиторская компания PwC создала интерактивнуюинфографику, на которой видно, сколько в среднем налогов платят в 189 странах.

По данным PwC, россияне отдают государству в качестве налогов 47% своих доходов — это один из самых высоких показателей в Европе. 35,6% — это общие трудовые налоги: налог на доход физических лиц и страховые взносы, которые платит работодатель. Еще 8,9% относятся к налогу на прибыль, а 2,5% к прочим платежам.

Эксперты, в частности, оценили, сколько часов тратят налогоплательщики на выплату налогов, и количество операций. В рейтинге простоты налогообложения Россия заняла 47 место. На выплату налогов в России, по данным PwC, уходит 186 часов в год, при этом необходимо совершить семь различных платежей.

( Читать дальше )

Моя система маней-менеджмента

- 16 мая 2016, 11:34

- |

Решил поделиться своей системой маней-менеджмента.

На мой взгляд, маней-менеджмент не менее важен, чем торговая система. Но почему-то об этом очень мало статей и разговоров. Так как он позволяет выдержать просадку, сохранить капитал и оставаться эмоционально устойчивым.

Как я к ней пришел:

1. Играл и изучал покер, он во многом похож на трейдинг. Так же не гарантируется профит несмотря ни на какие карты. Нужен маней-менеджмент, чтобы не слиться в ноль слишком рано и дать статистике работать.

2. Читал Нассима Талеба, он рекомендует на 10% ловить Черного Лебедя, 90% держать в облигациях.

3. Изучал ребалансировку и пробовал ее на деле — она работает.

4. Читал про оптимальную f, критерий Келли, послушал рекомендации уменьшить плечи разных людей.

У меня есть два субсчета:

1. Безрисковый. (не менее 75% от общего счета, риск около 0%, либо сильно диверсифицированный портфель, покупаемый на лоях РТС, либо ОФЗ, либо валюта во время валютного тренда)

2. Рисковый. (не более 25% от общего счета, используется для смелой спекулятивной торговли)

Почему именно 25%? Это оптимальная f (доля) счета, которой следует рисковать при игре с подбрасыванием монетки, где профит в 2 раза больше потери. Если рисковать большей долей, возникает убыток пересчета и счет начинает расти медленнее, хотя и используются, казалось бы, большие объемы в системе с положительным мат. ожиданием. Я считаю приближенно, что моя торговля примерно такая же как при таком подбрасывании монетки. Иногда хуже, иногда лучше. Но стремиться нужно, чтобы она была лучше.

Кроме этого, после просадки 25% восстановиться реально. Такую просадку получают многие торговые системы и даже инвесторы во время кризисов. Нужно сделать около 30% к оставшемуся счету.Н апример, пусть было 100 рублей. 25 рублей от оставшихся 75 — это 30%. И есть еще как минимум 3 шанса поторговать. А вот после просадки общего счета на 80-90% восстановиться нереально сложно. Нужно сделать тысячи процентов, чтобы восстановиться с 10%. Я уже один раз так слился и очень долго после этого восстанавливался.

( Читать дальше )

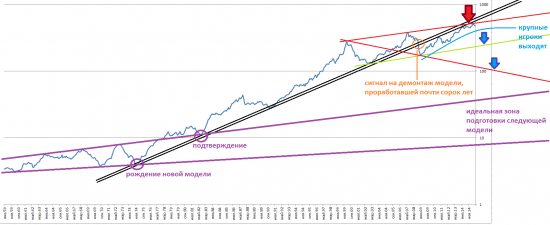

БОЛЬШОЙ рукотворный ПЕС..ЕЦ - хреногноз по мировым финансовым рынкам с учётом мартовских данных

- 16 мая 2016, 08:41

- |

1. Начало ПРОЦЕССА = с февраля 2016

2. Усиление ПРОЦЕССА = с апреля 2017

3. Вывод ПРОЦЕССА на уровень «ПЕС… ЕЦ» = с июля 2017

4. Перевод ПРОЦЕССА с уровня «ПЕС… ЕЦ» на «БОЛЬШОЙ ПЕС… ЕЦ» = с мая по сентябрь 2018

5. ...

www.nyxdata.com/nysedata/asp/factbook/viewer_edition.asp?mode=tables&key=50&category=8

NYSE

Securities market credit

Margin debt

( Читать дальше )

Скоро 1 июня, банки начнут требовать у клиента полный отчет о происхождении денег!

- 13 мая 2016, 17:29

- |

У кого депозиты в рублях/валюте уже подготовили документы?

Касается и вывода средств с брокерского счета для извлечения наличных средств для различных целей!

Или просто закрывать населению депозиты от 300тыс или 500тыс, пока не понятен регламент и сумма?

Интересно мнение ТОПовых работников банка!

Вот три статьи, дернуло меня читать!

bankir.ru/publikacii/20160325/s-1-iyunya-2016-goda-banki-nachnut-trebovat-u-klienta-polnyi-otchet-o-proiskhozhdenii-deneg-10007360/?bkruberez28031605

www.mk.ru/economics/2016/03/30/bankam-razreshili-ne-otdavat-dengi-klientov-esli-neponyaten-ikh-istochnik.html

www.mk.ru/economics/2016/03/31/k-chemu-privedet-razreshenie-bankam-ne-otdavat-klientam-podozritelnye-dengi.html

Вот так бывает, когда читаешь всякую.........., берегите себя от СМИ!

Спасибо kuBiker за ссылку!

ЦБ опроверг информацию о том, что банки смогут с 1 июля не возвращать клиентам деньги

Подробнее на ТАСС:

tass.ru/ekonomika/3168223

Всем отличных выходных!

Территория заблуждений. Банки не торгуют на рынке

- 13 мая 2016, 15:54

- |

Давно хотел написать обзорную статью по этой теме. Сотни раз упоминал об этом казусе в обычных своих опусах, а вот обобщить времени не было. Начну с простых цифр: согласно отчётам всемирного клирингового центра валютных операций CLS, на валютном рынке (имеется в виду не только форекс, сейчас поясню) ежедневный объём операций составляет 5 триллионов долларов. Это неоспоримый факт. Кстати, нужно сразу отсечь операции в рамках FX и формирование котировок на этом рынке от межбанковских операций типа «своп», которые оказывают влияние на котировки форекс только косвенно, напрямую они этого сделать просто не смогут, так как это совершенно другой рынок со своими законами. Здесь применяются межбанковские процентные ставки (чаще всего Libor), дата валютирования и курсы валют на момент начала и завершения контракта. И совершенно неважно, что своп-сделка может быть однодневной, то есть выглядит как спот, она через FX не проходит и не влияет на котировки просто потому, что котирования как такового нет, есть договор, срок и цены начала и завершения контракта. Важно другое — сделки типа «своп» обязательно учитываются клирингом CLS и, значит, учитываются в общем объёме суточных торгов, входят в те самые ежесуточные 5 триллионов в долларовом эквиваленте.

Давно хотел написать обзорную статью по этой теме. Сотни раз упоминал об этом казусе в обычных своих опусах, а вот обобщить времени не было. Начну с простых цифр: согласно отчётам всемирного клирингового центра валютных операций CLS, на валютном рынке (имеется в виду не только форекс, сейчас поясню) ежедневный объём операций составляет 5 триллионов долларов. Это неоспоримый факт. Кстати, нужно сразу отсечь операции в рамках FX и формирование котировок на этом рынке от межбанковских операций типа «своп», которые оказывают влияние на котировки форекс только косвенно, напрямую они этого сделать просто не смогут, так как это совершенно другой рынок со своими законами. Здесь применяются межбанковские процентные ставки (чаще всего Libor), дата валютирования и курсы валют на момент начала и завершения контракта. И совершенно неважно, что своп-сделка может быть однодневной, то есть выглядит как спот, она через FX не проходит и не влияет на котировки просто потому, что котирования как такового нет, есть договор, срок и цены начала и завершения контракта. Важно другое — сделки типа «своп» обязательно учитываются клирингом CLS и, значит, учитываются в общем объёме суточных торгов, входят в те самые ежесуточные 5 триллионов в долларовом эквиваленте.( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал