Блог им. consortium

Территория заблуждений. Банки не торгуют на рынке

- 13 мая 2016, 15:54

- |

Давно хотел написать обзорную статью по этой теме. Сотни раз упоминал об этом казусе в обычных своих опусах, а вот обобщить времени не было. Начну с простых цифр: согласно отчётам всемирного клирингового центра валютных операций CLS, на валютном рынке (имеется в виду не только форекс, сейчас поясню) ежедневный объём операций составляет 5 триллионов долларов. Это неоспоримый факт. Кстати, нужно сразу отсечь операции в рамках FX и формирование котировок на этом рынке от межбанковских операций типа «своп», которые оказывают влияние на котировки форекс только косвенно, напрямую они этого сделать просто не смогут, так как это совершенно другой рынок со своими законами. Здесь применяются межбанковские процентные ставки (чаще всего Libor), дата валютирования и курсы валют на момент начала и завершения контракта. И совершенно неважно, что своп-сделка может быть однодневной, то есть выглядит как спот, она через FX не проходит и не влияет на котировки просто потому, что котирования как такового нет, есть договор, срок и цены начала и завершения контракта. Важно другое — сделки типа «своп» обязательно учитываются клирингом CLS и, значит, учитываются в общем объёме суточных торгов, входят в те самые ежесуточные 5 триллионов в долларовом эквиваленте.

Давно хотел написать обзорную статью по этой теме. Сотни раз упоминал об этом казусе в обычных своих опусах, а вот обобщить времени не было. Начну с простых цифр: согласно отчётам всемирного клирингового центра валютных операций CLS, на валютном рынке (имеется в виду не только форекс, сейчас поясню) ежедневный объём операций составляет 5 триллионов долларов. Это неоспоримый факт. Кстати, нужно сразу отсечь операции в рамках FX и формирование котировок на этом рынке от межбанковских операций типа «своп», которые оказывают влияние на котировки форекс только косвенно, напрямую они этого сделать просто не смогут, так как это совершенно другой рынок со своими законами. Здесь применяются межбанковские процентные ставки (чаще всего Libor), дата валютирования и курсы валют на момент начала и завершения контракта. И совершенно неважно, что своп-сделка может быть однодневной, то есть выглядит как спот, она через FX не проходит и не влияет на котировки просто потому, что котирования как такового нет, есть договор, срок и цены начала и завершения контракта. Важно другое — сделки типа «своп» обязательно учитываются клирингом CLS и, значит, учитываются в общем объёме суточных торгов, входят в те самые ежесуточные 5 триллионов в долларовом эквиваленте.

Если кто-то запутался в предыдущем абзаце, советую почитать про валютные свопы, своп-линии центробанков и разобраться в различиях и сходстве между чистым спот FX и сделками своп. По большому счёту ничего сложного: своп — чисто межбанковская операция, спот Forex — контракт, заключенный через любую из ECN.

Возникает вопрос, кто же создаёт такой объём торгов и, главное, с какой целью? Неужто для всемирной торговли необходимы такие объёмы меняемых (FOReign EXchange — «обмен валют» в вольном переводе) валют? Ведь изначально сам форекс создавался с целью облегчить приобретение той или иной валюты для международных торговых операций. Пройдёмся по основным мировым затратам, приходящимся на доллар, его мы возьмём лишь для того, чтобы не распыляться.

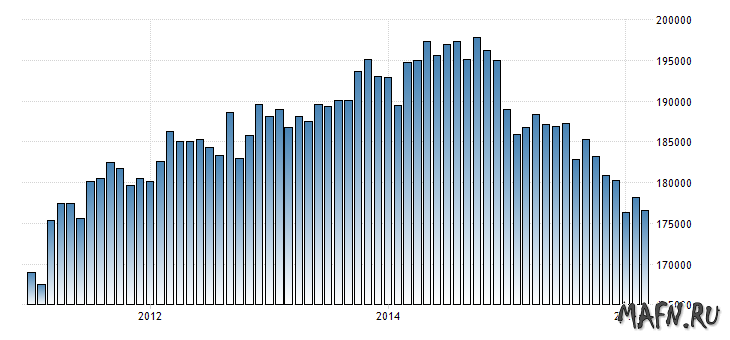

Давайте вначале посмотрим на внешнюю торговлю США, чтобы было понятно, насколько доллар востребован для покупки товаров из штатов. Ежемесячный экспорт США составляет порядка 185 млрд долларов, в год получается 2.2 триллиона долларов. Делим на рабочие дни (365-115=250) и получаем 8.8 миллиарда долларов ежедневно. Если учесть, что импорт и экспорт любого государства в принципе сбалансирован, то вообще должен получиться ноль. И всё-таки, 8 ярдов это не те деньги, которые сопоставимы с ежедневными объёмами валютного рынка:

Возьмём вдобавок рынок нефти. Ведь мы хотим узнать суммарную долю долларовых торговых операций, а нефть торгуется в долларах. Ежегодный объём потребляемой в мире нефти 4689 миллиона тонн (в баррелях это значение посчитать труднее), средняя цена тонны нефти за последние годы порядка 400 долларов за тонну. Итого получается, что для покупки всей мировой нефти в год требуется 1.876 триллиона долларов. Число сопоставимо с годовым экспортом США (2.2 трлн), вот и получается, что ежедневный объём денег для торговли нефтью во всём мире приблизительно равен 7.5 млрд долларов. И вновь скромные цифры, никак не соотносимые с ежедневными торгами на валютном рынке. Если на нём кто-то и покупает доллары для покупки нефти, то они тонут в великой массе объёмов форекс.

Третий пример. Допустим, кем-то проводится покупка или продажа иностранной компании и требуется валюта. Возьмём таких колоссов как Apple или Facebook, капитализация которых (средства, вложенные в свободно обращающиеся акции) составляет соответственно 700 и 370 миллиардов долларов (беру весьма приблизительные значения, так как величина сильно меняется), что в сумме как раз триллион с хвостиком, и представим себе, что их завтра продают. Во-первых, такие масштабные контракты никогда не свершаются в одночасье, а во-вторых сам процесс оплаты длится месяцами и по частям, к тому же нередко в качестве оплаты принимаются не только деньги как таковые, а их эквивалент, любые ликвидные активы. Можно предположить, что покупатель гиганта заранее позаботился о средствах оплаты, имеет их в наличии и не станет в данный конкретный момент выходить на валютный рынок за всей суммой сразу. Сам факт подобной продажи всколыхнёт все без исключения рынки. Однако, не каждый день и очень редко такие компании продают — это раз, и второе: общая сумма двух сделок — всего триллион, этот триллион, взятый на валютном рынке хотя бы в течение месяца составит «всего» около 50 миллиардов в день — опять же сумма, никак не влияющая на рынок валют в целом.

Можно суммировать все торговые операции, ежедневно проводимые с долларом в качестве валюты расчёта, учесть покупку товаров, компаний, энергоресурсов и всей прочей ерунды, и в итоге получим максимум 50-80 миллиардов долларов в день на весь мир. Смешной объём по сравнению с громадой всего валютного рынка.

Ах, да, я совсем забыл об активах, торгуемых за доллары, вот тут уж точно нужны громадные средства. Проверим. Методом несложных расчётов вычисляем приблизительный объём ежедневных торгов на CME (Chicago Mercantile Exchange) — крупнейшей бирже США, где всё торгуется за доллары, и получаем порядка 1.5-2.5 триллиона долларов ежедневно (просто умножим количество торгуемых контрактов на среднюю стоимость контракта 125000). Ого! Это уже близко к ежедневным объёмам форекс. А теперь ещё вспомним о том, что до экспирации доживают лишь доли процентов всех контрактов, и это может означать лишь одно: рынок фьючерсов чисто спекулятивный, торговля направлена не на приобретение товара (пшеницы, сахара, валюты) по заранее оговорённой цене, а на зарабатывание денег на курсовой разнице.

Но теперь возникает резонный вопрос, а нужно ли спекулянтам со CME, NYSE или NASDAQ выходить на FX для получения долларов и последующего их использования в торговле на срочном рынке? Разве им не хватает тех средств, которые они и так используют в ежедневных операциях? На этот вопрос я однозначного ответа не знаю, да это и не настолько важно, хотя связать два спекулятивных рынка со схожими объёмами (по крайней мере того же порядка) кажется вполне резонным, особенно, если сюда приплюсовать европейские срочные биржи, вот и получим объёмы, сравнимые с объёмами, проходящими через FX.

Итак, мы выяснили, что торговые операции практически не влияют на форекс, а вот соседствующие биржи вполне возможно влияют, да ещё как могут влиять.

Теперь о том, о чём я осведомлён из первых, так сказать, уст. Я беседовал с сотрудником Deutsche Bank (именно с немецким товарищем, а не с гражданином из российского представительства), работающем не на последнем месте в валютном департаменте. Любой уважащий себя банк имеет резервы, и не только так называемые «обязательные резервы» в рамках Базельских предписаний, но и кое-что про запас. Как и центробанки, которые тоже сильно уважают себя. Происходит постоянная миграция средств между депозитными счетами клиентов и резервом, причём крупные международные банки хранят в резерве не только валюты как таковые, но и ценные бумаги, ими тоже занимается специальный департамент.

В зависимости от конъюнктуры валютного рынка и общего состояния резервов, банк регулярно совершает операции по диверсификации резервов, и эти движения средств опять же невелики, ежедневные операции по диверсификации составляют миллиарды или даже десятки миллионов долларов в день — это вообще норма для крупного банка. Чаще всего подобные перемещения средств производят по результату крупной валютной сделки какого-либо клиента или по предварительному запросу того же клиента для совершения сделки в будущем. Была востребована евро — пополняют запас евро, был востребован доллар — пополняют долларовый запас.

Но никогда банк не выходит на валютный рынок для совершения спекулятивных операций. Сейчас объясню почему. Валютный рынок считается (так оно и есть) самым ликвидным, но и самым рискованным, поэтому банки в рамки долговременных стратегий никоим образом не включают валютные операции как средство для получения прибыли. Банки, являющиеся крупными брокерами (и тем более прайм-брокерами), прекрасно видят весь рынок и даже могут влиять на него, но никогда этим не пользуются, боясь попасть под санкции от регулирующих органов. Кое-кто пытался, всё равно был выведен на чистую воду и оштрафован достаточно жестоко. Кроме того, банки в роли брокеров зарабатывают сумасшедшие деньги только на комиссиях, зачем им другие риски? Так что спекулятивная торговля на форексе для банков скорее исключение, чем правило.

А вот дочки тех же банков на форексе торгуют, и вполне законно торгуют на средства самого банка под видом проп-компаний (Proprietary trading). Для этих дочек выделяются средства из прибыли банков (никак не из депозитов), и процесс пошёл. Почему банки не боятся торговать посредством создания пропа, зная о высоком риске на этом рынке, тоже объясняется достаточно просто. В таких малых и больших компаниях обычно собирается очень профессиональная команда трейдеров и соответствующий аналитический состав. Жёсткая дисциплина и чёткое ограничение лимитов торговли для каждого члена команды — главный отличительный признак профессионального пропа. Неприбыльный или убыточный проп тут же расформировывается и набирается новый персонал. Это закон. На моих глазах был закрыт голландский проп, работавший под ING и закамуфлированный под брокерскую компанию, после того, как один из трейдеров крепко влетел. То же самое можно сказать и о разных хедж-фондах и им подобных организациях. Либо профессионализм и постоянная прибыль (даже не ежемесячная, чаще всего итоги подводятся поквартально или за год), либо досвидос.

Если вы видите сообщение о том, что Морган Стенли (или Великий Банк Мирового Уровня) открыл длинную позицию в евро от 1.ХХХХ со стопом таким-то и целью такой-то, знайте, что это профанация. Скорее всего, сообщение взято из рассылки вип-клиентам или просто клиентам, сам банк лишь выдал рекомендации, совсем не обязательные к исполнению.

Получается, что тот гигантский объём форекс, который отражён в сводках CLS, создаётся именно этими фирмами типа пропов и хедж-фондов. С появлением высокочастотной торговли объёмы резко увеличились, так что те ежедневные пять триллионов означают лишь одно — через FX проходит громадное количество встречных контрактов, время жизни которых совсем невелико, зачастую минуты и секунды, вот вам и триллионные объёмы, величину которых почему-то связывают именно с работой крупных банков, но это не так.

Примечания.

— Обзоры не являются рекомендациями к торговым операциям.

— Прежде чем делать выводы по конкретной статье, загляните в предыдущие, может быть там есть объяснение моих действий сегодня

теги блога Мирошниченко Михаил

- audusd

- Brexit

- CME

- consortium

- DAX

- DJIA

- EURAUD

- eurchf

- eurjpy

- EURUSD

- Fiscal Cliff

- FOMC

- forex

- gbpjpy

- gbpusd

- Goldman Sachs

- LIBOR

- LTRO

- Moody's

- Moody`s

- NFP

- QE

- S&P500

- SPIEGEL

- US treasures

- USDJPY

- zerohedge

- Абэ

- анализ

- апокалипсис

- Базель

- Банк Японии

- банки

- банковский союз

- Баффет

- безработица

- Бернанке

- бумаги

- валюта

- Венизелос

- выборы

- Германия

- Греция

- деньги

- деривативы

- дефляция

- дефолт

- доллар

- Драги

- евро

- еврогруппа

- Европа

- ЕЦБ

- заявления

- золото

- избыточные резервы

- инфляция

- Исландия

- Испания

- Италия

- Кипр

- кредитное плечо

- кризис

- кризис евро

- ликвидность

- мани менеджмент

- Меркель

- обзор рынка

- президент

- прогнозы

- процентные ставки

- рейтинг

- речь

- Рон Пол

- рынок труда

- Самарас

- слова: EURUSD

- спот

- спрос

- ставка

- ставка по федеральным фондам

- ставки

- статистика

- стресс-тесты

- США

- теханализ

- технический анализ

- тройка

- Уолл-Стрит

- Фибоначчи

- форекс

- франк

- ФРС

- фундамент

- цена

- Ципрас

- чужие деньги

- экономика

- экономика США

- Япония

ты отслеживал когда-нибудь их позиции? Там сейчас бесплатный доступ к данным. Просто DB мало что дает — только еврой торговать если.

Территория заблуждений. Кухонный форекс

Небольшие организации легче контролировать и открывать-ликвидировать.

ps. Думаю ещё, что если в пропе обнаружат факт инсайдерской торговли или что-то подобное, то его легче отмазать или просто прикрыть, чем банк типа Морганов.

Инвестирование в FX — не самое грамотное решение, я думаю…

В каком смысле сбалансирован? Есть сальдо торгового баланса, оно может уходить как вверх так и вниз на произвольную величину. Например в рассматриваемых вами штатах глубоко отрицательное значение.

Если с объёмами FX не сопоставимы даже объёмы самого экспорта, то как с ними могут быть сопоставимы размеры сальдо? Это всё равно, что ноль.

Вы, прежде чем спорить, осильте всё-таки статью.

Отчеты CLS и других (CLS одна из крупнейших на сегодня, но не единственная) по большому счету показывают объемы и направления carry trade, которым занимаются и банки, и хедж-фонды и все кто может себе это позволить. Перетекание дешевой ликвидности и ее возврат и дает такой объем.

CLS единственная, которая даёт полное представление о валютообменном рынке.

А что со статьёй-то не так?

Платежная система CLS представляет собой международную систему конверсионных валютных операций. Система создана ведущими дилерами валютного рынка в 1997 году и представляет собой единый расчетный банк — CLS Bank

Другие игроки этого рынка: Thomson

Reuters, FXall, Electronic Broking Services, принадлежащая ICAP (ICAP EBS).

EBS является ведущим провайдером ликвидности для евро, иены и швейцарского франка, тогда как платформы Thomson Reuters обеспечивают лучшую ликвидность для таких валют как британский фунт, австралийский доллар и канадский доллар.

Где Вы этот бред берёте? Из популярных статеек?

Вы заявили: «CLS единственная, которая даёт полное представление о валютообменном рынке.»

Я Вам ответил, что вы заблуждаетесь поскольку есть другие площадки предоставления валютной ликвидности и полной картины нет ни у кого. (точка)

про CLS прочитайте хотя бы на русском здесь:

https://ru.wikipedia.org/wiki/CLS_(%D0%BF%D0%BB%D0%B0%D1%82%D1%91%D0%B6%D0%BD%D0%B0%D1%8F_%D1%81%D0%B8%D1%81%D1%82%D0%B5%D0%BC%D0%B0)

это значительно расширит Ваш кругозор, когда в следующий раз Вы будете высказывать свое «экспертное» мнение.

Для облегчения понимания:

Данная платёжная система создана ведущими дилерами валютного рынка (так называемая «Большая двадцатка») в 1997 году

С ноября 2002 года акционерами CLS Bank стали 67 крупных финансовых институтов из семнадцати стран мира

Главной задачей, решаемой с помощью создания подобного расчётного центра, явилось устранение херштаттского риска на FOREX. Риск устраняется с помощью принципа «платёж против платежа» (payment-versus-payment — PvP).

Это значит что:

— объем делают именно банки;

— для спекулей это площадка неинтересна, т.к. есть площадки специально для этого предназначенные с отсрочкой платежа/поставки (вспомните историю введения у нас Т+2)

— это полностью опровергает ваш вывод:

Получается, что тот гигантский объём форекс, который отражён в сводках CLS, создаётся именно этими фирмами типа пропов и хедж-фондов. С появлением высокочастотной торговли объёмы резко увеличились, так что те ежедневные пять триллионов означают лишь одно — через FX проходит громадное количество встречных контрактов, время жизни которых совсем невелико, зачастую минуты и секунды, вот вам и триллионные объёмы, величину которых почему-то связывают именно с работой крупных банков, но это не так.

Возможен ли вывод микролотов на межбанк, учитывая что минимальная сделка в банке — 1 миллион долларов?"

В этом посте я хочу рассказать, как этот вопрос решён на MTF бирже LMAX.

LMAX использует компанию Traiana для аггрегации мелких сделок. Вот тут вы можете почитать подробнее о данном сервисе, а я переведу короткое описание этой услуги — CLS Aggregation Service:

Еще чуть чуть расширю Ваш кругозор

Если Вы не понимаете, что читать нужно на сайте CLS, а не на википедии, то дальше с Вами очень тяжело разговаривать. И при чём здесь ликвидность? CLS — это не просто «система расчётов», как Вам это преподают на википедии, это в первую очередь сервис агрегации, которому подчинены практически все банки, и, что самое главное — центробанки. Все эти рейтерсы и ЕБСы ему в подмётки не годятся. Туда стекается вся (повторяю — вся!) информация о валютных операциях. А Вы продолжаете утверждать, что полной картины ни у кого нет.

Это у Вас нет полной картины, потому что Вы пользуетесь сомнительными источниками типа вики. Идите к первоисточнику и убедитесь.

Вот здесь более-менее полный перевод (с их сайта) статьи о том, чем занимается CLS:

tradersroom.ru/index.php?option=com_content&task=view&id=48438

The monthly Market Reports below provide information on the volume and values of deals in the market, i.e. amounts that are «traded» between the counterparties, derived from FX payment instructions submitted to CLS.

Специально выделил для Вас!!

покажите хоть один источник, который говорил бы что через CLS проходят все расчеты....

А приведенная вами статья — очередное опровержение ваших выводов об игре спекулей на 5 трлн. долларов)))

Я уже лет пять работаю в пропе под DB, именно в немецком DB, и всю эту кухню знаю и вижу изнутри. Поэтому имею право «высказывать свое «экспертное» мнение», а Вам, без обид, действительно не хватает знаний. Правильных знаний, я имею в виду.

А Вы мне ещё решили расширить кругозор. М-да…

Это легко проверить, если посмотреть в отчетах CLS за какой нибудь продолжительный период какая валюта является лидером торгов по объемам, сопоставить с изменением процставок, Вы увидите, что это именно рынок carry trade… Во всяком случае, такая картина наблюдается с начала кризиса (когда начались количественные смягчения)…

Значит, Вы ничего не поняли из статьи, а объяснять ещё раз у меня не хватит сил.

Я вам на всякий случай ещё раз задам тот самый наводящий вопрос: 5 трлн. долларов в сутки — это керри-трейд?

http://www.forbes.com/sites/investor/2014/09/04/carry-trade-the-multi-trillion-dollar-hidden-market/#35b25b95761c

Газпром стоит меньше 60 миллиардов, а Фейсбук 370????????

Я зашел на страничку в Фейсбуке посмотрел еще раз и опять ничего не увидел такого, чтобы эту сеть сильно отличало от Вконтакте и Одноклассников...

Объясните пожалуйста за счет чего такая стоимость компании и чем вообще зарабатывает Фейсбук? Я чего-то ничего не понимаю…

Это вопрос ко мне?

А она должна пойти? Странно. Если в данный момент мне навстречу выставлено заявок на 1000 контрактов, то мои 30 контрактов не сдвинут цену даже на миллиметр. Это я сейчас не про «местное казино», а про спот FX — и там эта схема работала, работает и будет работать.

А про объёмы СМЕ и FX можете почитать у меня, Сильно расстроитесь:

Где берёт котировки Globex

Не знаю. Я вообще не понимаю, о чём Вы здесь сейчас пишете.

vz.ru/opinions/2016/2/9/793226.html

всё ли так страшно в Deutsche Bank??

неужели на балансе «Дойче банка» находятся деривативы на сумму в 64 трлн долларов?

http://www.zerohedge.com/news/2016-02-03/it-time-panic-about-deutsche-bank

Им и так трудно, потому как «кукл» издевается :)

А оказывается кукла нет, а кто тогда делает всё наоборот, и супротив логики, статистики и тд ведёт рынок не в ту сторону :)

Пять крупнейших банков – JPMorgan, Citigroup, Barclays, Royal Bank of Scotland и UBS – признаны виновными по делу о манипулировании ставками валютного рынка

В апреле в рамках урегулирования вопроса о манипуляциях с LIBOR $2,5 млрд заплатил Deutsche Bank.

Не могу найти статью про манипуляции на рынке золота, кстати тоже был замечен Deutsche Bank :))

А про «честность» банков у меня вообще ни слова.

Любой банк может быть участником любого рынка, то есть зарегистрированным участником, но вот торговать на этом рынке он абсолютно не обязан. Я не писал о том, что банки не могут быть зарегистрированы на рынке, они практически обязаны быть участниками рынка в том случае, если предоставляют услуги на этом рынке. И диверсификация резервов производится тоже через какой-либо рынок. Как можно заниматься операциями на рынке не будучи его участником?

Валютные спекуляции являются одним из самых рискованных занятий, поэтому банки и не рискуют.