Избранное трейдера jk555

Оптимизация портфеля на R

- 29 апреля 2016, 12:52

- |

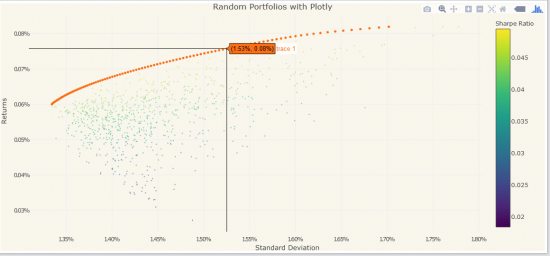

И так задача: Есть следующий набор инструментов «GAZP», «ROSN», «LKOH», «TATN», «NVTK», «SNGS», «BANE», построить на их основе оптимальный с точки зрения риск/доходность портфель. Задачу не станем усложнять такими введениями как использование плечей, ограничение по капиталу на бумагу итд. как это все делается можно подробно прочесть в описании фреймворка. Решим лишь что минимальная допустимая доля инструмента в портфеле 5% максимальная 80%

Эффективная граница портфеля

( Читать дальше )

- комментировать

- ★12

- Комментарии ( 9 )

Trade Foolosophy

- 28 апреля 2016, 11:40

- |

Есть несколько мифов, которые должны быть развенчаны.

Миф №1. Опасно усредняться.

Это утверждение видимо происходит от патологических трусов, т.е. тех, кто однажды обжегшись на молоке теперь дуют на воду! На самом деле, усреднение это очень полезный прием в арсенале трейдера. Особенно, если он уже сидит на большом колу. Тогда имеет смысл (и даже показано) усредняться!

Но делать это лучше по умному: Допустим, у вас шорт по Сберу и большое желание добавить сверху. В этом случае, лучше подождать еще денёк/другой (т.к. замечено, что после возникновения желания всегда имеется временной лаг перед его идеальным исполнением: либо цены становятся еще лучше, либо желание пропадает и больше не возвращается) и, только после этого, можно добавить шорт. НО! Не в Сбере, а, например, в Газпроме! Т.е. вместо обычного кола мы имеем классический двузубец.

Какие бонусы получает от данного действия профессиональный трейдер.

( Читать дальше )

Запасы в США +2 mb, добыча "-"15 тыс.b/d

- 27 апреля 2016, 17:30

- |

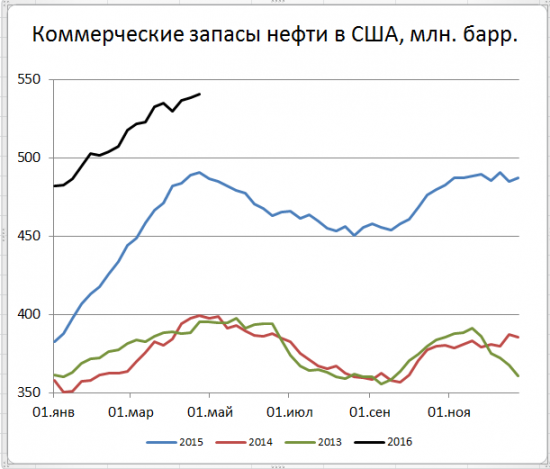

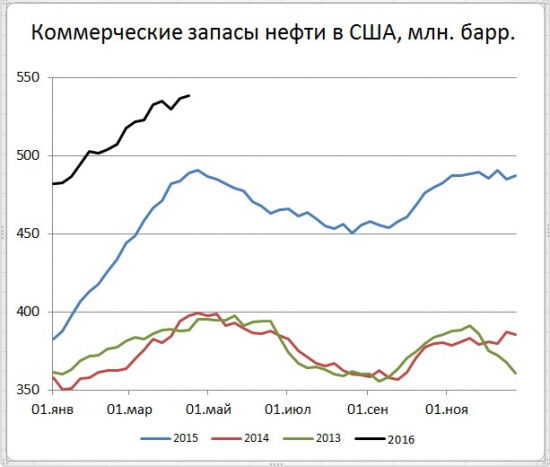

Запасы моторного топлива на этот раз за неделю подросли на 1,6 миллиона баррелей (до 239,7 с 239,8 млн. бар.). Потребление нефтепродуктов снизилось на 400 тыс. b/d (до 19,828 с 20,228 mb/d). Нетто импорт нефти и нефтепродуктов вновь подрос – на этот раз на 43 тыс. b/d (до 6,046 с 6,003 mb/d). Суммарные запасы нефти и нефтепродуктов за неделю подросли на 5,2 млн. баррелей (до 2063,9 с 2058,6 млн. бар.). Видим, что сохраняется растущий тренд суммарных запасов, правда более слабый, чем в тот же период 2015 года. Следующие 2-3 недели должны дать ответ на вопрос о том, не сменился ли слабый рост осторожным трендом на снижение. Снижение запасов в будущем смотрелось бы более органично при столь активном снижении добычи.

( Читать дальше )

Кто не понял, тот поймёт или 2704 одной строкой.

- 27 апреля 2016, 12:19

- |

Компания Exxon Mobil утратила рейтинг AAA впервые с 1930 года.

Китай. Общий долг. 01.04.2016: 163 трлн юаней ($25 трлн).

Каждый год Китай будет строить солнечные электростанции мощностью в 5 Чернобыльских АЭС. В 2020 они дадут 143 ГВт.

Украина заменит 30% российского ядерного топлива для АЭС поставками Westinghouse.

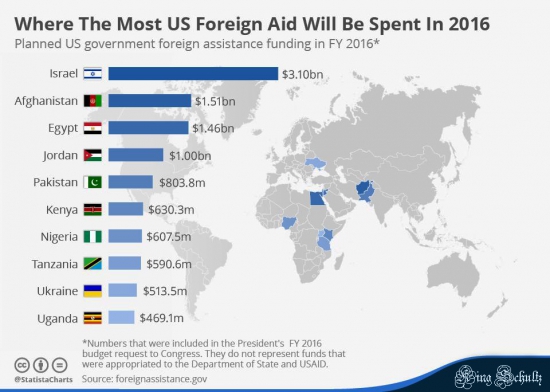

Запланированная финансовая помощь правительством США в 2016 году:

Франция: продажи электромобилей и гибридов

( Читать дальше )

Недостатки фондового околорынка в России (часть вторая)

- 25 апреля 2016, 14:04

- |

Итак, мы продолжаем попытку сделать субъективный срез частного фондового околорынка.

Начало (первая часть) здесь:

smart-lab.ru/blog/324509.php

Рассмотрим отдельные группы частных фондовых околорыночников России. Их у меня получилось девять.

Первая часть:

- Начальная школа

- Украинская описательная школа

- Московская проамериканская школа

- Брокерская альма-матер

- Лагерь для лудоманов

Вторая часть:

6. Махинаторы

7. Самоучки

8. Юродивые

6. МАХИНАТОРЫ (представители: «татарин», «секрет» и др.)

Малочисленная группа, как правило, люди используют некий технический прием, который позволяет повышать доходность на крошечном (50 000 рублей) счете, который выставляется на публику. Например, герой ЛЧИ 2014 «татарин» совершает сделки на мелком счете с плечами, чтобы на предторговой сессии на следующий день в неликвидной акции с ним могли совершить встречную сделку на другом, более крупном счете. В итоге на большом счете получается не очень большой убыток, на мелком – очень большая прибыль. Когда такие махинаторы начинают рассказывать про свою систему – можете зевать и вязать – вам никто правды не скажет (смотри фото). Будет подарено много мелких подробностей, которые срабатывают раз в сто лет. При близком рассмотрении сделок выяснится, что своим же преподаваемым правилам гуру не следует: не выполняются условия по стоп-лоссам, мастер банально усредняется и совершает прочие грешки. Об этом я уже писал:

( Читать дальше )

Недостатки фондового околорынка в России (часть первая)

- 25 апреля 2016, 14:04

- |

Мое исследование будет очень субъективным. Я попробую сделать срез частного фондового околорынка (то есть инфопродукты от брокеров и профучастников я разбирать не буду).

Инфобизнес построен на том, что более опытные передают за денюжку свои знания и умения менее опытным, экономя последним и время, и, по большому счету, деньги. Именно за опытом многие идут на тематические сайты, на платные курсы (семинары, тренинги), но возникают, как правило, следующие проблемы:

1. Вам дают лишь общие сведения, которые вы самостоятельно можете прочитать в литературе. Это даже не опыт, это прочитанные вслух советы от теоретиков. Как правило, это платные или малоплатные курсы от брокеров (0-5 тысяч рублей, за некоторыми наглыми исключениями).2. Вам рассказывают с примерами про конкретные ошибки трейдеров и то, чего никогда нельзя делать (средняя стоимость курсов от горе-практиков 5-30 тысяч). Однако вам не говорят, что надо делать и как правильно это делать применительно к вашему ритму жизни, к вашим финансовым возможностям, вашему отношению к риску, так как никто вас до этого не тестирует. Никто никогда не научит другого правильно действовать, лишь перечисляя общие запреты.

3.

( Читать дальше )

Нужно учитывать свой психотип.

- 22 апреля 2016, 17:27

- |

Мне нравится трейдинг и я долгое время испытывал на прочность свою нервную систему самым стрессовым стилем торговли. Потом я сломался. Рынок сломался, пропали те неэффективности, которые я эксплуатировал. Их заняли роботы, а я не смог перестроится. Пришлось уйти.

Теперь мне за 30 и теперь я точно понимаю, что не хочу больше испытывать тех нагрузок, что мог вынести в свои 20-25. Вынужденно (все что не делается, делается к лучшему) пришел к Опционам и к среднесрочной торговле. Хоть я не зарабатываю сейчас деньги мне очень комфортно. Мне комфортно делать анализ рынка, когда рынок не работает. Мне хватает на все про все сейчас всего 2-3 часа. Теперь, когда рынок открывается, я не торгую, я занимаюсь исполнением. Когда все позиции куплены и проданы, я просто закрываю терминал и занимаюсь своими делами.

( Читать дальше )

У российских банков продано опционов на доллар на 30 млрд. долларов США

- 21 апреля 2016, 14:02

- |

Банк России опубликовал данные мониторинга деривативных позиций банков на внебиржевом рынке. По объему операций с деривативами этот рынок существенно больше тех операций, которые банки выносят на срочный рынок Московской биржи. Часто это сделки с крупными корпорациями из реального сектора, преимущественно экспортерами.

По данным ЦБ РФ, на 1 марта 2016 года банками было продано внебиржевых опционов на сумму в 30 754 млн. долларов США, из них 29 439 млн. долл. США опционы, проданные клиентам-нефинансовым организациям на срок до 1 года. При этом объем купленных опционов почти в 10 раз меньше — всего 3 883 млн. долл. США на срок до 1 года.

Исходя из этой огромной позиции банки часто подыгрывают себе, манипулирую курсом на рынке базового актива (валютный рынок Московской биржи).

При этом 75% оборота производных инструментов на внебиржевом рынке приходится на два банка из выборки ЦБ РФ (всего в выборке 148 банков по валютному рынку и 21 банк по деривативам).

Запасы в США +2,1 mb, добыча "-"24 тыс.b/d

- 20 апреля 2016, 17:30

- |

Запасы моторного топлива на этот раз за неделю снизились лишь на символические 0,1 миллиона баррелей (до 239,7 с 239,8 млн. бар.). Потребление нефтепродуктов подросло на 242 тыс. b/d (до 20,228 с 19,987 mb/d). Нетто импорт нефти и нефтепродуктов вновь подрос – на этот раз на 17 тыс. b/d (до 6,003 с 5,986 mb/d). Суммарные запасы нефти и нефтепродуктов снизились на 0,4 млн. баррелей (до 2058,6 с 2059 млн. бар.). Недельные данные по снижению общих запасов пока очень осторожные. Хотя тенденцией стало то, что в 2016 году темп роста суммарных запасов оказывается заметно меньшим, чем в 2015 году. Следующие 2-3 недели должны дать ответ на вопрос не сменился ли слабый рост осторожным трендом на снижение.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал