Избранное трейдера Игорь Аби

ИИС

- 02 апреля 2015, 17:17

- |

Господа, открыто уже более 11 тысяч ИИС.

Я надеюсь, что хотя бы 10 человек здесь есть, кто открыл данный счет (все-таки тематика ресурса уже не по биржевой торговле, но надежды остаются). Вопрос только к Вам, остальные прошу в другие топики.

Коллеги, Вы уже договорились с брокером по поводу вывода дивидендов/купонов с ИИСа? В открытии говорят, что выводить купоны и дивиденды будет нельзя, зачислять на торговый счет или текущий тоже не будут.

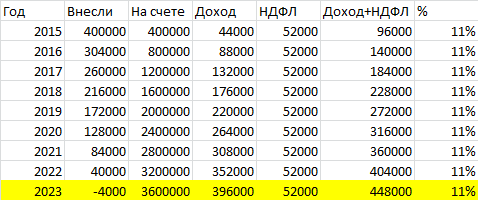

Почему это важно. Допустим, мы купили ОФЗ по 11% и выводим средства на текущий счет, возвращаем НДФЛ и снова заводим всё это на ИИС. Имеем:

Просьба подключить коллег-брокеров, налоговые органы и биржу. Вопрос довольно острый, как мне кажется.

Спасибо!

- комментировать

- ★15

- Комментарии ( 36 )

Из рубля в доллар на опционах

- 02 апреля 2015, 16:06

- |

Я выбрал си по следующим причинам. Трехлетний прогноз минэкономразвития предусматривает рост поступлений от продажи нефти до 3750 р за баррель в 2017г и более 4000 р в 2018. То есть при цене нефти даже в 80 долларов доллар будет не ниже 50р.

Конкретный план действий.

1. Перевожу свое рублевое депо в доллары путем продажи апрельских путов 59000 за 1300 р, количество контрактов ровно на депо без плечей.

2.1 Поставки нет (экспирация выше 59000) — получаю прибыль от премии (примерно +1.5 %), снова продаю путы уже на май стоимостью около 1000 -1300 р.

2.2 Поставка прошла (экспирация ниже 59000) — теперь у меня депо в долларах по цене 57.700. Продаю против поставленных фьючерсов коллы либо одного страйка, либо лесенкой вверх, но стоимостью не ниже 1000р, то есть снижая стоимость входа до 56.700 то есть на 1 рубль.

( Читать дальше )

Трудности с выводом средств из альфадиректа

- 20 марта 2015, 16:52

- |

Жива ли классика?

- 20 марта 2015, 15:39

- |

Собственно, вопрос из шапки: не устарел ли тех.анализ по МАшкам и торговля по тренду на откатах, применим ли еще этот метод, может опять не в ту сторону извилинами шевелю?)

P.S. Дмитрий, работающий в г.Кемерово, в " Зете" на 50 Лет Октября, откликнитесь если вы есть на этом форуме (сорри за оффтоп).

Про тактику и стратегию

- 20 марта 2015, 00:01

- |

Немного философии на ночь глядя. Писал помню в прошлом году пост с главным вопросом: «Имеет ли смысл гнаться за большими доходностями (свыше 50% годовых), или всё таки лучше как черепаха — медленно, потихоньку — но уверенно?»

Хочу поделиться опытом с теми, кто только пришёл на рынок. Мои советы могут звучать так:

1) Не гонитесь за доходностью. Лучше сосредоточиться на качестве управления — низкая просадка, нейтральность к рынку, высокая ликвидность (забудьте про пеннистокс!)

2) Для начала просто научитесь торговать — на любой сумме. Пусть это будет +200$ в год — забейте. Главное — научиться торговать.

3) Не косячить — не берите деньги в ДУ пока не научитесь торговать — один два касяка на старте карьеры — и в бизнесе вас отбрасывает на 5-10 лет. Даже если дают — воздержитесь.

Выбирайте стратегию — а не тактику. Работайте на будущее — выбирайте способ торговли исходя из своей стратегии — вы должны знать как и чем и где вы хотите торговать через 10-15 лет. Да, это скучно — но таков бизнес.

( Читать дальше )

Первые впечатление торговли через Брокера Алор после Брокера Сбербанк

- 19 марта 2015, 20:26

- |

Доброго времени суток !

В общем меня всегда угнетала комиссия у моего брокера на фондовом рынке (брокер Сбербанк) , для меня теперь это не особо важно т.к я торгую теперь срочке . Меня поражали цифры комиссии и в общем я частенько в мыслях намеревался перейти к другому брокеру , дела даже не в комиссии , а ещё в том что бывают обрывы связи, то что программа для мобильных устройств спустя два года недоработана, ещё то что нет опционов. Собственно говоря отсутствие торговли опционами меня и подтолкнуло частично сбежать из Сбербанка в Алор

Первые впечатления уже теперь как клиента брокера АЛОР .

Начнём с бесплатного терминала АЛОР-Трейд

Качаем терминал устанавливаем и что получается ( может там что то настраивается, но как говорится первые впечатления ).

Честно признаться приходится этот терминал юзать от безысходности. Мне кажется что этим терминалом можно даже пугать. Что лично меня выводит из себя касаемо этого терминала после долгого пользования QUIK :

( Читать дальше )

@@@ Полезные советы зарабатывающего трейдера.

- 19 марта 2015, 16:45

- |

- Перестань всё менять. Ни новых индюков, ни чартов, ни методов. Работай с тем, что готовил, в чём уверен.

- Сконцентрируйся на текущей работе. Оперируй фактами и цифрами.

- Веди журнал сделок, чтобы увидеть свои сильные и слабые стороны. Привлеки к анализу журнала опытных трейдеров.

- Ставь перед собой ежедневные цели и выполняй их. Это о качестве принимаемых решений и способах их реализации, а не о деньгах на выходе.

- Осознай свою и только свою отвественность за результат. Только ты сам есть причина этого результата. Поиск внешних, надуманных причин не имеет смысла.

...

казалось бы тривиальная фигня? — но нет.

без организации и самопозиционирования никакой стабильности не будет.

не верите? — спросите у тов. Мартынова :)

пс: зарабатывающий трейдер тут — это BigMike

ппс: если нет сил самому, то ТСТ помогает слабовольным за деньги осознать реальность.

пппc: кидайте в комменты еще умных мыслей, бо «не перчиком единым ...» ©я

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал