Избранное трейдера Виктор

Основы самоконтроля 2. Управление тревогой

- 27 марта 2019, 08:40

- |

Обсуждая философию трейдинга, мы отмечали неизбежность убыточных сделок. Возможность потери является неотъемлемой характеристикой торговли. Обычная же реакция на потенциальную потерю – это тревога, эмоциональное переживание, в основе которого лежит страх [2].

Страх способен оказывать очень сильное влияние на человека. Основное влияние страха на мышление заключается в сужении внимания и его концентрации на опасности. Чем сильнее страх, тем существеннее ограничение восприятия и мышления, тем больше человек движим одним лишь стремлением устранить угрозу, избежать опасности [2]. Ограничения мышления, вызванные страхом, создают идеальные условия для возникновения у трейдера иррациональных стремлений (напр., выйти из сделки раньше цели; пропустить сделку, чтобы не рисковать дневной прибылью и т.д.). По замечанию Дугласа, страх является источником 95% ошибок на рынке [8].

В связи с этим трейдеру важно серьезно подойти к вопросу управления своей тревогой. Для начала необходимо четко понять её причины: детально определить все риски, и понять, какие из них являются наиболее значимыми. Определив причины тревоги, нужно предпринять действия, направленные на её уменьшение.

( Читать дальше )

- комментировать

- ★25

- Комментарии ( 3 )

Иллюзии. Богатый трейдер и бедный инвестор

- 27 марта 2019, 08:33

- |

Многие из нас видели красивые эквити успешных трейдеров. И представляли себе — «ну вот они смогли! И я смогу! Нужно только 10000 часов как и во всем остальном и успех сам тебя найдет!»

Потом могут идти годы, слитые депозиты, вера в то что, вот вот я уже близок! Нужно лишь ещё чуть чуть!

А имеем по сути 0 от первоначальных денег, которые проиграли инфляции. То есть сумарно за 10 лет получилось доходность (до 100% слитого) + инфляция, то есть примерно -220%. Даже если через 10 лет вы начнёте обыгрывать индекс, с учётом дисконтирования вам может понадобиться много времени чтобы выйти в условный ноль.

Мне нравится смотреть на акции толстых голубых фишек, не как на некие бумажки которые нужно покупать и продавать, а как на бизнес по франшизе в котором не нужно работать и вообщем-то ничем кроме того чтобы просто держать/владеть этими бумагами. В обмен на растущий или падающий (всяко бывает) бизнес.

( Читать дальше )

5 признаков приближающегося кризиса

- 26 марта 2019, 17:56

- |

Достаточно часто, в последнее время, всплывает тема надвигающегося кризиса. Тема эта всплывает фрагментально: тут про кривую доходности, там про процентные ставки. При этом, полной картины или чуть более объемной информации не дает никто. Я решил собрать воедино, на мой взгляд, ключевые индикаторы и создать из них общую картину, подтверждающую факт приближения мирового финансового кризиса. Как поется в песне известного исполнителя, у меня на это 5 причин.

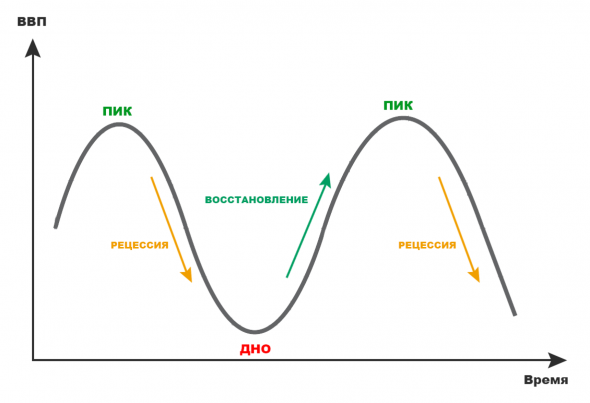

И так, начать хотел бы с того, что ничего сверхъестественного в кризисе нет. Это лишь очередной экономический цикл, когда мировой экономике требуется немного «отдохнуть» и найти новые пути развития, новые точки для дальнейшего роста. Я ориентируюсь на экономику США, как на крупнейшую и ведущую экономику мира. Свою аналитическую модель я строю в рамках экономических циклов Жюгляра, с характерным периодом 7-11 лет, которые включают в себя 4 фазы: Подъем (восстановление) – Пик – Снижение (рецессия) – Дно (кризис).

( Читать дальше )

Риски санкций для трейдеров в Interactive Brokers

- 26 марта 2019, 13:41

- |

Полный список запрещенных юрисдикций на странице www.interactivebrokers.co.uk/co/ru/main.php

«Открытие счетов разрешено жителям и гражданам всех стран, кроме запрещенных Департаментом США по контролю за иностранными активами, включая Балканы, Белоруссию, Бирму, Кот-д'Ивуар (Берег Слоновой Кости), Кубу, Демократическую Республику Конго, Иран, Ирак, Либерию, Сев. Корею, Судан, Сирию и Зимбабве.»

Если пройти по ссылке на Департамент США по контролю (https://www.treasury.gov/resource-center/sanctions/Programs/Pages/Programs.aspx), то

как раз увидим все эти страны в списке санкций. Но там же мы видим упоминание Ukraine-/Russia-Related Sanctions

Надо сказать, что ведение всех этих санкционных списков — большая головная боль для компаний. В случае с IB — им было легче просто отрубить всех белорусов, чем разбираться кто плохой-кто хороший. В случае с россиянами они не сделали это только потому, что мы приносим немного больше доходов чем соседи. Пока еще овчинка для IB стоит выделки. Но сколько это продлится — неизвестно. Очень вероятно, что в какой-то момент они тоже решат, что российские клиенты приносят им недостаточно денег, чтобы сильно морочиться с рисками нарушения требований своего правительства. Особенно, если эти санкционные списки регулярно обновляются. В общем, надо быть готовым что IB попросит нас на выход. Я общался с саппортом IB и главное для них это гражданство. Т.е. если вы счастливо проживаете где-то в Европе, то вас это коснется ровно также как и аборигенов.

Вопрос — кто как для себя планирует закрывать эти риски?

Отечественные брокеры, через которые еще можно было торговать пару лет назад, сейчас имеют совершенно неприличные комиссии за международные площадки.

Основы самоконтроля 1. Философия трейдинга

- 25 марта 2019, 13:14

- |

Изучая секреты самоконтроля, полезно обратиться к эффективному тысячелетнему опыту религии. Исследования показывают, что у верующих людей самоконтроль выше, они живут дольше, и у них меньше внутренних конфликтов. Автор данных исследований Майкл Маккаллох (McCullough) отмечает, что самоконтроль верующих основан не просто на боязни Бога, а на усвоенной системе ценностей, которая ставит ясные приоритеты и дает личным целям ауру священности. Также религия эффективно реализует один из принципов самоконтроля, который заключается в фокусировке внимания не на сиюминутном и конкретном, а на долгосрочном и абстрактном. Неверующим людям Маккаллох советует искать свой набор священных ценностей (напр., верить в энвайронментализм или научный прогресс) [3]. Очевидно, что трейдеру для повышения самоконтроля полезно разработать свою систему базовых представлений и ценностей — философию трейдинга.

В философии трейдинга можно выделить две основные составляющие: 1) представления об основных принципах трейдинга, и 2) представления о том, почему вы им занимаетесь. Второй компонент необходим для эффективной связи трейдинга с вашей мотивационной сферой и, как следствие, повышения вероятности следования принципам торговли и выработанным правилам, а также поддержания стремления торговать в долгосрочном периоде.

( Читать дальше )

Основы самоконтроля. Введение

- 25 марта 2019, 11:09

- |

Приветствую уважаемых трейдеров!

Увлекшись трейдингом, я, как и любой новичок, не представлял, насколько сложные психологические испытания готовит мне рынок. Даже обладая серьезной подготовкой в области психологии (кандидат психологических наук), я все равно столкнулся с огромными сложностями. Психология трейдинга оказалась особой сферой знаний, требующей серьезного дополнительного изучения. Исследуя психологию торговли в течение нескольких лет, я накопил много интересного материала и сформулировал ряд концепций, которыми хочу поделиться с вами в рамках данного блога. Свои публикации я начну с серии статей «Основы самоконтроля».

Зная о важной роли психологии в торговле, большинство трейдеров все равно не уделяет ей должного внимания в процессе своей подготовки. Уверен, это связано в первую очередь не с ленью, а с непониманием того, как грамотно организовать данный процесс. Цель моих статей — предоставить трейдерам качественный материал, с помощью которого они смогут организовать свою психологическую подготовку на высоком уровне. В основу своих работ я закладываю научные исследования самоконтроля, воли и мотивации. В первую очередь мои работы адресованы активным трейдерам, однако инвесторы также смогут найти в них много полезного.

Итак, как же трейдеру организовать свою психологическую подготовку? Бернхем в своей работе логично обозначил, что данная подготовка должна быть направлена на то, чтобы:

- познать иррациональности, негативно влияющие на торговые решения, и

- познать способы управления ими [1].

( Читать дальше )

По мотивам книги "Разумный инвестор". Конспект 8. Инвестор и колебания рынка.

- 22 марта 2019, 17:21

- |

Предыдущие конспекты:

- Инвестиции и спекуляции — разумные и безрассудные.

- Инвестор и инфляция

- 100 лет фондового рынка

- Основы стратегии пассивного инвестора

- Правила выбора акций для Пассивного Инвестора

- Портфельная политика активного инвестора — чего не делать!

- Портфельная политика активного инвестора — что делать!

- Инвестор и колебания рынка *

Новая 8 глава разумного инвестора представляет из себя мозаику условно связанных идей и концепций, через которые нам с вами нужно продираться в поисках практической истины.

( Читать дальше )

Капитализация, какая выгода компании от : -высокой -примерно объективной -низкой цены её акции ? какая им разница? может где то есть на смартлабе или ещё где про это есть материал почитать?

- 28 февраля 2019, 09:25

- |

44 постулата успешной работы на финансовых рынках

- 27 февраля 2019, 09:58

- |

Тема чрезвычайно избита, но все-таки попробую сформулировать свой список без углубления в конкретику, которую невозможно описать в двух предложениях. Готов к ловле яиц и помидоров.

- В большинстве случаев демо-счет больше вам навредит, чем поможет, вселив излишнюю уверенность в себе. Начните свой путь на рынке сразу с реальной торговли небольшим счетом. Психология торговли реального и демо-счета различается кардинально. Единственным плюсом является выработка технических навыков.

- Не пренебрегайте планированием. Торгуйте исключительно по заранее составленному плану, если на рынке не произошло ничего экстраординарного. Это одно из самых главных правил. Далее в некоторых пунктах будут встречаться его частные случаи.

- Бездумное усреднение не приводит ни к чему хорошему. Процесс усреднения должен соответствовать Вашему торговому плану.

- Будьте готовы к «чрезвычайно сильным движениям рынка». Не совершайте необдуманных поступков на таких движениях. Чаще всего подобные моменты воспринимаются как шанс быстро заработать. Вероятность же быстро потерять не берется в расчет.

- Будьте осторожны с неликвидными финансовыми инструментами. Не выделяйте на них более 20% вашего депо, естественно, принимая во внимание его объемы.

- В самом начале пути куда важнее суметь сохранить капитал, чем пытаться приумножить его. Не ставьте себе сразу невыполнимых планов.

- Верность вашей торговой стратегии можно оценить только на долгосрочном временном промежутке (более трех лет).

- Вкладывайте в финансовые рынки столько, сколько готовы потерять (как физически/финансово так и морально/эмоционально), однако помните, что без большого риска практически невозможно достичь успеха.

- Высказывания некоторых личностей могут достаточно серьезно влиять на рынок. Часто движения, вызванные под таким влиянием, являются краткосрочными и фундаментально необоснованными. Фильтруйте информацию.

- Глобальный тренд не меняется за 1 день, сколь бы сильное ни было движение.

- Диверсификация важна, но не стоит переусердствовать. Следить за множеством финансовых инструментов бывает слишком сложно, что приводит к снижению качества принимаемых вами решений.

- Для входа в рынок либо выхода из него всегда должна быть веская объективная причина, которую вы можете объяснить себе без эмоций.

- Если Вы торгуете активно, то используйте стопы. Порой самостоятельно бывает эмоционально (а также физически по времени) тяжело зафиксировать убыток тогда, когда это необходимо. Когда вы поставили стоп-лосс, не убирайте его при приближении цены к нему.

- Если на основе накопленного опыта Вы выработали для себя 100%-ю установку, то следуйте ей неукоснительно. К примеру, если вы решили не шортить Сбербанк (ну не получается — постоянные убытки), так не шортите же Вы Сбербанк, каким бы подходящем не казался момент! Иначе ощущение неправильно принятого решения начнет довлеть над вами сразу же после входа в позицию. Все это только звучит просто. На самом же деле, зачастую, ранее совершенные ошибки повторяются снова и снова.

- Если на растущем тренде рынок/инструмент находится на уровне исторического максимума, то куда больше шансов, что он продолжит идти вверх, чем уйдет в коррекцию. Вас не должна смущать «слишком высокая стоимость» инструмента, если фундаментально он привлекателен. Уже скоро текущая цена может оказаться очень дешевой.

- Если твердо решили покупать, и ликвидность это позволяет, то не гонитесь за микроскопическими выгодами в цене: покупайте по рынку. Тогда он точно от вас не уйдет.

- Зачастую внутридневная торговля на долгосрочном временном интервале не приносит сверхприбылей, однако ведет к физическому и моральному истощению.

- Когда вы перестаете что-либо понимать и у Вас ничего не получается, все-таки стоит занять позицию «вне рынка» (либо на это время войти в короткие ОФЗ), как бы это ни было тяжело морально.

- На плохих новостях покупайте, на хороших продавайте, а не наоборот. Но без фанатизма: учитесь оценивать «качество» новостей.

- Не воспринимайте всерьез краткосрочные инвестиционные рекомендации брокерских компаний.

- Не позволяйте эмоциям влиять на реализацию вашего торгового плана.

- Не пытайтесь как можно быстрее отыграть потери. Это приведет к потерям еще большим.

- Не стоит покупать/продавать в моменты затишья после бурного роста/падения рынка.

- Не стоит рассказывать о своих победах, а уж тем более, о будущих планах, если Вас об этом не спрашивают.

- Не существует разницы в торговле большими и маленькими суммами. Вас не должна пугать большая позиция, как и малая не должна вести к легкомыслию.

- Невозможно торговать, никогда не неся убытков. После каждой убыточной сделки/торгового дня определите, почему так произошло, и что вы сделали неправильно. При этом, убытки могут возникнуть даже тогда, когда вы все сделали правильно.

- Недополученная прибыль намного лучше полученных убытков. Не думайте о том, что «могло бы быть, если...». (не путать с анализом ошибок).

- Никогда не будьте уверены в успехе на 100%. Иначе при наступлении неблагоприятного исхода, растет риск необдуманных поступков.

- Никто и никогда не поведает Вам секретов и граалей рынка, однако, опыт других людей порой может быть действительно полезен.

- Определите для себя максимальную расчетную прибыль по инструменту, либо по итогам торгового дня. Если она достигнута, зафиксируйте ее и остановитесь. Далее внесите изменения в ваш торговый план.

- Самый важный из всех возможных ресурсов – информация.

- Ох как заезжено, но из-за важности все-таки скажу: «не торгуйте против тренда»! Не покупайте стагнирующие акции и не продавайте растущие без веских на то оснований.

- Помните о том, что рынки падают намного быстрее, чем растут.

- После фиксации прибыли, рискуйте только ее частью при входе в новую позицию.

- Поставьте себе глобальную цель в жизни. Постепенное движение к своей цели – залог успеха.

- Потенциальная прибыль должна быть минимум в 2 раза выше возможного убытка (частный случай: отношение тейк-профита к стоп-лоссу).

- Примите тот факт, что большинство близких вам людей не будут понимать, чем вы занимаетесь, а объяснить это будет невозможно, да и не стоит этого делать.

- Следите за фактами, избегайте мнений.

- Сначала идет движение рынка, и лишь потом вы сможете увидеть причину (если вообще сможете), которая к данному движению привела. Не думайте, что Вы способны очень сильно опередить рынок по времени, несмотря на его неэффективность.

- Спекулятивная торговля намного опаснее и сложнее простого инвестирования. Для 99% инвесторов стратегия «купил и держи» является лучшей из возможных.

- Фиксирование минимальной прибыли после долгой просадки – наиболее частая, и, при этом, одна из самых серьезных ошибок. Если далее рынок продолжит расти, то эмоционально вам будет слишком тяжело войти в позицию выше, чем вы из нее необоснованно вышли.

- Фундаментальный анализ всегда первичен, а технический вторичен.

- При отсутствии большого опыта, чаще торгуйте в лонг, чем в шорт. Исключение: это противоречит Вашему торговому плану.

- Учитесь отдыхать, не думайте о рынке постоянно.

Алексей Соловцов, Инвестиционная Палата.

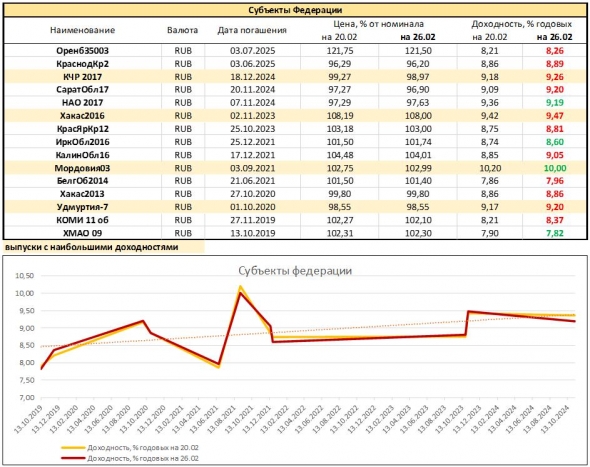

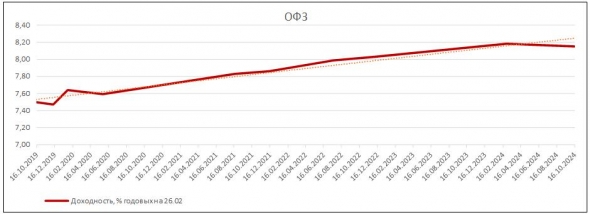

Так ли опасны облигации субъектов федерации?

- 27 февраля 2019, 07:53

- |

#probondsмонитор #долгиденьги

Приводим срез доходностей 15 наиболее ликвидных выпусков субфедеральных облигаций. Разница с кривой ОФЗ существенная, едва ли не настораживающая. Какие-то пересечения с доходностью ОФЗ происходят в исключительном 2025 году и, видимо, слабо отражают общую картину. Если же брать ближайшую пятилетку, доходности долгов регионов, в среднем, на фигуру выше доходностей федеральных бумаг.

Неужели все так плохо с регионами?

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал