Избранное трейдера Скрудж

Юнипро, дивиденды тронулись...

- 07 мая 2021, 20:48

- |

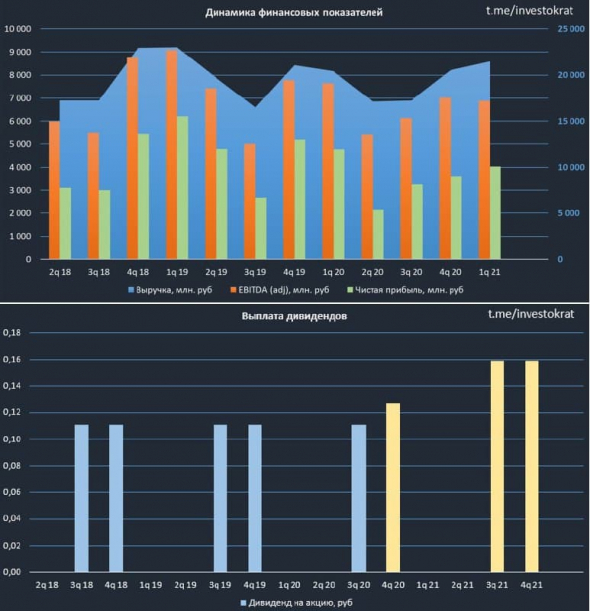

Вышел отчет компании за 1 кв. 2021 года и появились новые вводные по дивидендам, давайте разбираться.

Выручка выросла на 5,3% г/г до 21,5 млрд. руб.

EBITDA снизилась на (10,1% г/г) до 6,9 млрд. руб.

Чистая прибыль снизилась на (18,1% г/г) до 4,1 млрд. руб.

Рост выручки связан в первую очередь с ростом выработки и реализации э/э, а также с ростом тарифов. Снижение EBITDA и чистой прибыли связано с окончание программы ДПМ по двум объектам (энергоблокам Шатурской и Яйвийской ГРЭС). Все идет так, как мы и планировали.

3й Энергоблок БГРЭС наконец-то вернулся на рынок и с 1 мая начал генерировать электроэнергию и продавать мощность по программе ДПМ. Таким образом, повышенные платежи начнут поступать уже с мая и продолжатся до октября 2024 года. Платежи за мощность в рамках ДПМ могут составить до 60 млрд. руб. за этот период.

Также вышла новость о том, что Юнипро планирует принять участие в проектах ВИЭ (возобновляемые источники энергии), пока не совсем понятно где и в каком формате, ждем новостей. Мы как раз на примере Энел разбирали, что это такое и почему интересно в эту сферу сейчас инвестировать компаниям.

( Читать дальше )

- комментировать

- ★3

- Комментарии ( 5 )

Акции каких российских компаний интересны сейчас для покупок?

- 16 апреля 2021, 00:01

- |

Наверняка, у многих из вас на растущем российском рынке чешутся руки что-нибудь купить – возможно, я направлю вас в нужное русло. Но это не индивидуальная инвестиционная рекомендация ©

1️⃣ X5 Retail Group (#FIVE) – весьма перспективная идея для желающих нарастить своё присутствие в потребительском секторе.

Компания по итогам 2020 года смогла заработать рекордную чистую прибыль, сохраняет рентабельность по EBITDA на стабильном уровне около 7,0-7,5% на протяжении долгих лет, а также порадует акционеров весьма неплохими дивидендами с совокупной ДД около 7%.

Даже с точки зрения тех.анализа график акций X5 так и шепчет «покупай».

2️⃣ НМТП (#NMTP) – высокомаржинальный бизнес (рентабельность по EBITDA

( Читать дальше )

"Танцы с бубнами" с 3-НДФЛ или почему в ЛК налоговой "кривые" справки о доходах от брокеров

- 05 апреля 2021, 17:22

- |

Что делать? Просто складывать вычеты и помещать их в один. Например, сумму 201 и 222 помещать под кодом 201, сумму 205 (сальдирование ЦБ и ПФИ на ЦБ и фондовые индексы) и 206 помещать на 201 (+222) или 206, выбрав тот из них, который в справке 2-НДФЛ не равен доходу по кодам 1530 и 1532, соответственно, сумму 206 и 209 (сальдирование ПФИ на ЦБ и фондовые индексы с ПФИ не на ЦБ) помещать на 206 или 207, выбрав тот из них, который в справке 2-НДФЛ не равен доходу по кодам 1532 и 1535, соответственно. Именно так эти коды расположены друг под другом в справке 2-НДФЛ.

Теперь понятно почему справки 2-НДФЛ от брокеров — неверные. Бухгалтерия то ведет вычеты по разным кодам, а налоговая для каждого дохода принимает лишь один из.

Поэтому в одной справке от брокера в ЛК налоговой у меня нет вычетов 201 и 209, в другой 222 и 205, и только третья справка, где один код вычета — 201, верная.

( Читать дальше )

Максим Орловский, тезисы из нового интервью (12 марта 2021 года)

- 15 марта 2021, 16:01

- |

✅ Пакет стимулов США — это инфляция, а инфляция это рост длинных ставок: последнее падение рынка как раз было из-за роста ставок по UST10-30. Рост длинных доходностей — это риск, потому что они влияют на все, это и переток денег из фондов акций в т.ч.

✅ главный вопрос по РФР = будут ли санкции на госдолг РФ. Если на новый — не так страшно. Если на весь, то страшно. Будет давление на рубль.

✅ О долларе по 80 рублей говорит пока неуверенно при такой нефти.

✅ Нефть полностью зависит от ОПЕК сейчас

✅ ГМК выглядит красиво. P/E=6, если цены на сырье не упадут, то ДД акций в 2022 будет 10-12%

✅ У Сбера что хорошо: не зависит от цен на сырье, нет риска санкций против персоналий. Сбербанк дешевый, продолжает развиваться, выглядит интересно P/E=5-6.

✅ ВТБ еще интереснее. 250-270 млрд обещанной прибыли вполне могут заработать.

✅ Сейчас все голубые фишки более менее дешевы. Банки самые интересные. Остальные больше зависят от конъюнктуры.

✅ Если ты веришь, что цены на сталь останутся такими как сейчас, металлургов однозначно надо брать, P/E=6-7 и двузначные дивиденды. Из всех лучше наверное EVRAZ. Металлурги покажут отличные отчеты за 1 квартал, но я не уверен, что эти цены будут долго в пике.

✅ Русагро выглядит дешево, P/E=5, дивиденды выплатили огромные.

✅ Если считаешь что нефть будет >$60, покупаешь нефтяные акции, однозначно Роснефть и Газпромнефть. Они выглядят лучше чем Лукойл и Татнефть и по Татнефти мы не до конца понимаем со льготами.

✅ На фоне Яндекса есть вопрос: а стоит ли покупать MAIL? Яндекс не станет глобальным, ограничена нашим рынком. Яндекс по сути зарабатывает на рекламе, уже занимает половину всего рынка. А где у них еще будет рост? Сомневаюсь. MAIL слабая история.

( Читать дальше )

⭐️ Как выбрать акции для покупки с помощью отчёта 8-K

- 23 февраля 2021, 16:44

- |

Добрый день, друзья!

Мой пост об отчетах 10-K, 10-Q и 8-K американских эмитентов (https://smart-lab.ru/blog/677043.php) вызвал достаточно большой отклик среди Смарт-Лабовцев (68 ⭐️ + 326 ❤️). Поэтому выполняю своё обещание и рассказываю о методике анализа отчетов 8-К, которая в прошлом году принесла мне 50% годовых в долларах США (https://smart-lab.ru/blog/668157.php).

Внимание: лонгрид. Если у Вас в данный момент нет возможности на 15 минут сосредоточиться на изучении достаточно сложной информации – лучше добавить пост в избранное и вернуться к его прочтению позже.

В прошлый раз мы пришли к выводу о том, что отчеты 10-K содержат только прошлые данные, в силу чего информация, отражённая в них, уже заложена в текущие котировки акций. А с учётом того, что изучение формы 10-K является достаточно трудоёмким процессом, то для частного инвестора эта форма теряет всякий смысл.

( Читать дальше )

Черная металлургия: стальная тройка

- 20 февраля 2021, 10:30

- |

Акции стальной тройки за последний месяц снизились в среднем на 5-10%, несмотря на благоприятные макроэкономические факторы. Постараемся разобраться, стоит ли ожидать роста котировок в этом году от чёрной металлургии.

В оценке металлургии стоит учитывать несколько факторов, особо важные из них мы рассмотрим в статье:

- Объёмы производства;

- Цены на сталь, сырье (железная руда, металлолом, уголь);

- Размер капитальных затрат, так как влияет на свободный денежный поток и в итоге на возможность делевериджа.

Производство 2021: ММК впереди за счёт конца реконструкции стана 2500

Объёмы продаж НЛМК и Северстали, скорее всего, не сильно изменятся в текущем году (в 2020 они незначительно упали — ввиду физических свойств стали металлурги готовы жертвовать ценой, но не объёмами), а вот продажи ММК вырастут на 15% за счёт окончания реконструкции стана горячей прокатки 2500 (+1,7т стали ежегодно). Это, кстати, положительно отразится на удельных издержках, так как ~60% всех издержек — фиксированные.

( Читать дальше )

Газпром нефть. Обзор финансовых показателей МСФО за 4-й квартал 2020 года

- 20 февраля 2021, 10:06

- |

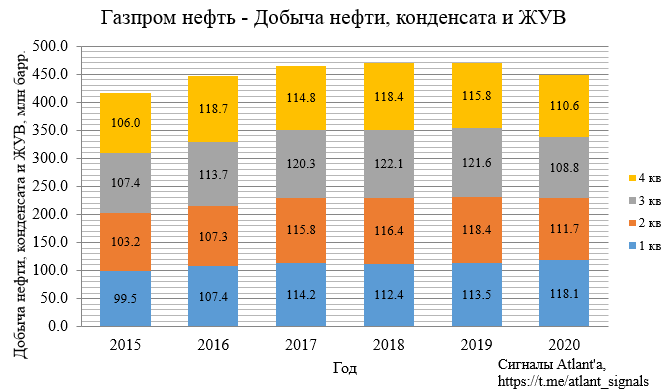

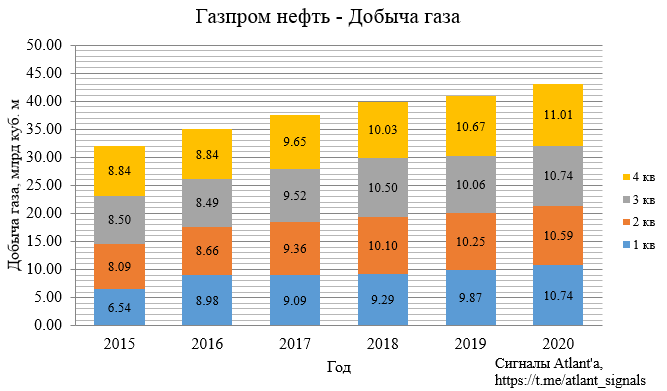

Компания опубликовала производственные и финансовые результаты за 4-й квартал 2020 года.

Начнем с производственных показателей.

Добыча нефти, конденсата и жидких углеводородов снизилась на 4,5% относительно прошлого года, и выросла на 1,7% относительно предыдущего квартала.

Добыча газа увеличилась на 3,2% относительно прошлого года, и на 2,5% относительно предыдущего квартала.

( Читать дальше )

CEO notes — про инфляцию

- 08 февраля 2021, 10:18

- |

Top of mind

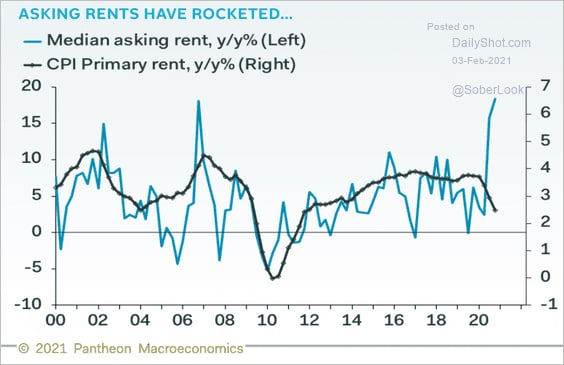

Выдача денег населению не проходит бесследно, и сейчас настал такой момент, когда это начинает проявлять себя повсеместно. Покажу на нескольких графиках:

Еда:

Аренда (и стоимость 1кв. м жилья тоже растет):

( Читать дальше )

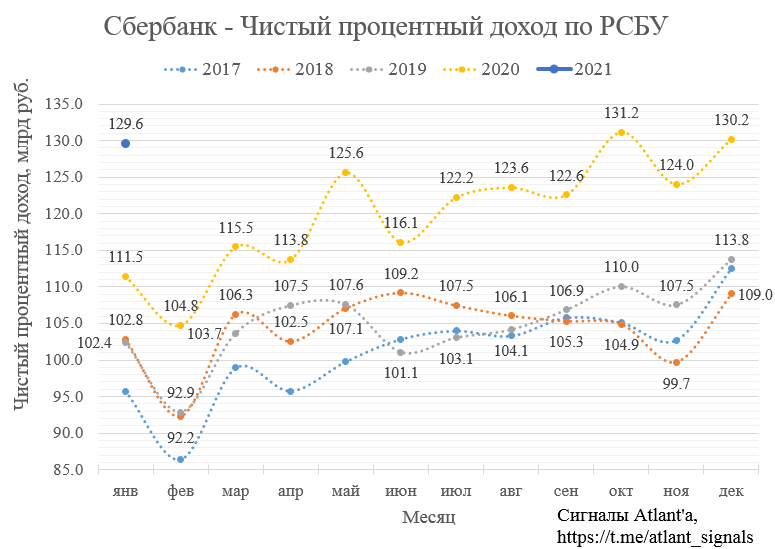

Сбербанк. Обзор финансовых показателей по РСБУ за январь 2021 года

- 05 февраля 2021, 16:14

- |

Чистый процентный доход в январе составил 129,6 млрд рублей, что на 16,3% выше, чем в прошлом году, и на 0,5% ниже прошлого месяца. Рост обусловлен высокими темпами кредитования и снижением стоимости клиентских средств как следствие понижения ключевой ставки в 2020 году. Одновременно с этим сохраняется позитивный эффект от снижения ставки взноса в фонд обязательного страхования вкладов во втором квартале прошлого года.

Чистые комиссионные доходы в январе составили 36,9 млрд рублей, что на 1,5% выше, чем годом ранее, и на 33,0% ниже, чем в прошлом месяце. Основным драйвером роста остаются операции с банковскими картами, доход от которых на 18% превысил доходы января прошлого года. Этому способствует рост доли безналичного торгового оборота, который по данным СберИндекс достиг исторического максимума в 55,9% к концу 2020 года. Сдерживающее влияние на динамику чистого комиссионного дохода оказало снижение доходов по кассовым операциям в результате роста проникновения безналичных расчетов, а также календаризация расходов по программам лояльности и смс-информированию.

( Читать дальше )

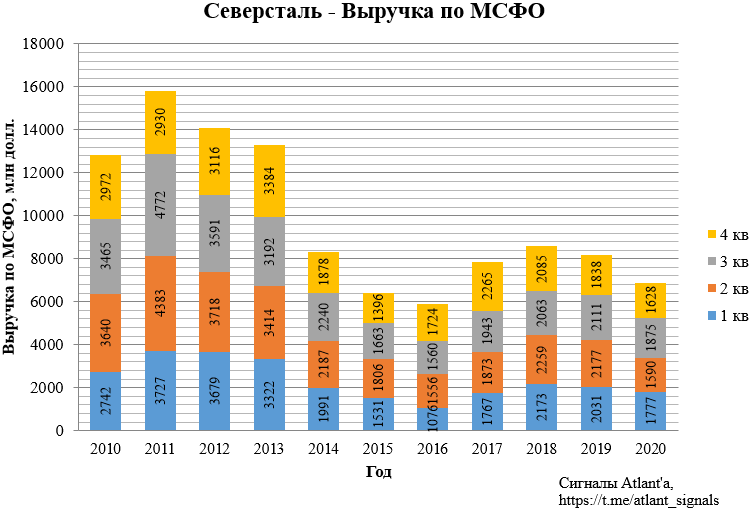

Северсталь. Обзор финансовых показателей за 4-й квартал 2020 года

- 04 февраля 2021, 15:58

- |

Северсталь опубликовала финансовые результаты за 4-й квартал 2020 года. Наблюдается восстановление показателей после трех относительно слабых отчетов.

В обзоре операционных показателей я делал прогноз финансовых результатов компании, в целом получилось достаточно точно.

Выручка составила 1628 млн долларов (мой прогноз был 1689 млн) и снизилась на 13,2% к 3-му кварталу 2020 года и на 11,4% к 4-му кварталу 2019 года. Компания в презентации указывает квартальную выручку в размере 1723 млн, видимо сделали перерасчет предыдущих кварталов, я этого делать не буду, так как нет параметров пересчета.

Операционная прибыль составила 585 млн долларов (мой прогноз был 582 млн) и выросла на 8,7% к 3-му кварталу 2020 года и на 22,6% к 4-му кварталу 2019 года.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал