Избранное трейдера katasma

Жизнь трейдера в Тайланде (видео)

- 01 апреля 2019, 19:22

- |

Наткнулся только что на пост про жизнь в Тае и подумал, а че это я не залил свой влог на Смарт Лаб. Как я уже говорил, пару месяцев назад я переехал жить в Тайланд, а неделю назад запилил канал на ютубе, так сказать, для души. Канал называется История одного трейдера. Если скажете, что название банальное, то мне всё равно, т.к. придумал я его еще 6 лет назад, для своей книги, которую я так и не дописал. Так что пусть хоть канал так называется)

В общем вот первый выпуск, на днях залью второй, надеюсь, будет интересно. За подписку, лайки и коменты огромный респект!

( Читать дальше )

- комментировать

- ★6

- Комментарии ( 44 )

Вы спрашивали, КАК МОЖНО ПРОЖРАТЬ 5 МЛН РУБЛЕЙ?

- 01 апреля 2019, 17:07

- |

Ничего в мире не изменилось, кроме того, что все мы (россияне, украинцы) стали в 2,5 раза беднее, спасибо Путину за это! НИ-ЧЕ-ГО. Цены везде какие были — такие и остались. Еще и растут на величину долларовой инфляции.

( Читать дальше )

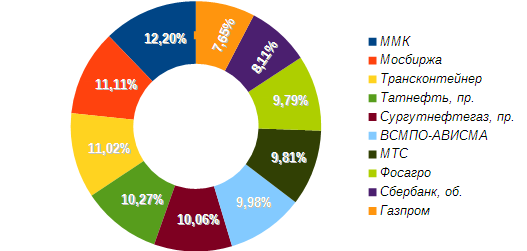

Мой портфель 31.03.2019

- 31 марта 2019, 11:01

- |

Денежные остатки — 18 тыс. рублей.

Моя группа Вконтакте :)

Как затечь в алюминий. Русал и Русгидро братья на век.

- 30 марта 2019, 06:16

- |

Ну вот вроде есть «Русал». Хочется иметь в портфеле сектор связанный с алюминием-как бы и альтернативы особой не просматривается. А тут ещё «партнёры» показательное мочилово Дерипаске устроили, с дивидендами и долгами всё как-то не особо радостно. Одним словом хотелось вздохнуть и пройти мимо немножко таки заработав на теме «казнить Олега нельзя помиловать».

Но тут читая про Гидру ( не скрою, нравится мне это чудовище) обратил внимание на что ранее в гидре просто не смотрел.

Богучанская ГЭС. Совместное предприятие с Русалом. У Гидры доляха в Богучанском алюминиевом заводе.

Не то чтобы я это не знал ранее. Нет, знал. Просто смотрел на это исключительно под углом «вырастим бычка для себя» с точки зрения реализации электроэнергии.

И меня тыркнуло, ёлки палки- а ведь чтобы разбавить портфель алюминием можно и не только Русал покупать. Причём участие в прибылях комбината Гидры не зависит от того, что надумают новый комсостав от Госдепа в Русале-Русалу самому деньги нужны. Ведь новые директора тоже хотят и персональные бизнес-джеты ну и далее по списку… тёлочки и тачки (тема неоднократно освещалась на смарт лабе)…

( Читать дальше )

Как инвестировать в облигации?

- 29 марта 2019, 10:22

- |

Нет ничего плохого в том, чтобы быть «ничего — незнающим» инвестором, если Вы это осознаёте. Проблема — это когда Вы «ничего — незнающий» инвестор, а думаете, что что-то знаете.

У. Баффет

Когда мы делаем первые шаги на рынке ценных бумаг, мы начинаем находить инструменты, которые были бы нам наиболее понятны, «ближе» к традиционным инструментам, например, как вклад в банке. По вкладу понятна процентная ставка, гарантия от АСВ и прочее, но зачастую страдает доходность, поэтому мы приходим к такому финансовому инструменту, как облигация.

1. Что такое облигация?

Облигация – это договор займа, в котором одна сторона, «Заёмщик» (Эмитент), занимает деньги под определенный процент у другой стороны, «Кредитора» (Инвестор) и гарантирует, что вернет эти деньги к концу срока договора. Эмитентом может стать не каждый, а вот инвестором может быть любой человек, у кого открыт брокерский счет с доступом на Биржу и имеет хотя бы 1 000 рублей для покупки одной облигации.

( Читать дальше )

Самые большие дивиденды в 2019 году

- 27 марта 2019, 12:17

- |

На дворе уже месяц март, а значит вместе с началом весны наступает пора активной подготовки к дивидендному сезону, который формально стартует уже в мае и продлится пару месяцев уж точно. На какие бумаги стоит обратить внимание, а какие лучше избегать в своём инвестиционном портфеле? Где мы ожидаем увидеть двузначную дивидендную доходность, а где дивидендов может и не быть вовсе? Попробуем разобраться в этом вместе, заглянув в финансовые отчётности компаний, которые предлагает сервис financemarker.

В рамках данного поста я хочу выделить те инвестиционные идеи, которые уже в этом году порадуют щедрыми дивидендами и это не должно стать разовым явлением (как это зачастую случается). Для консервативных и долгосрочных инвесторов именно такие бумаги должны занимать подавляющую часть портфеля, так как стабильность их выплат высокая, финансовое положение этих компаний не вызывает вопросов, а дивидендная доходность зачастую двузначная. Итак, поехали:

( Читать дальше )

Что мы бы покупали из высокодоходных облигаций (ВДО)? Индекс PRObonds

- 27 марта 2019, 07:28

- |

Сектор высокодоходных облигаций (ВДО) на российском облигационном рынке есть, и пора им хоть как-то заняться.

Обратная сторона высоких доходностей – слабо предсказуемые риски. Помимо риска дефолта, для этого сектора, где торгуются, в основном, маленькие выпуски, это еще и риск ликвидности.

Мы с коллегами решили создать простую модель оценки и мониторинга облигаций, которая позволяла бы любому желающему оценить, находится ли та или иная бумага в зоне риска. Точнее – какие из бумаг вне этой зоны.

Пока список относительно низкорисоквых бумаг получился скромный, всего 16 выпусков.

Чем мы руководствовались при отборе?

По нашей статистике, дефолт объявляется, в среднем, по 11% облигационных выпусков. Самая частая причина дефолтов – убыточность эмитента. Есть также зависимость между сроком жизни выпуска и вероятностью дефолта.

( Читать дальше )

GAME OVER. Спустил наследство 5 млн на этом вашем фондовом рынке

- 26 марта 2019, 18:08

- |

Стартовый капитал — дедово наследство — квартира, проданная за 5 млн рублей. Почти 10 лет инвестировал и спекулировал с переменным успехом. Но в 2019 году сказочке пришел таки конец. Деньги Просто Банально ПРОЖРАЛИСЬ за столько времени.

ЗАПИСАЛ ПОУЧИТЕЛЬНУЮ ИСТОРИЮ СВОЕЙ ЖИЗНИ В ЭТОМ КОРОТКОМ ВИДЕО, КОМУ ИНТЕРЕСНО.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал