Избранное трейдера kirifan83

Словарь криптовалютчика - говорите и пишите по-русски правильно!

- 13 декабря 2017, 20:25

- |

1) Хайп - HYIP — High Yield Investment Program, также Хип, Хи-Айпи

Финансовая пирамида, работающая в реалиях интернетов))

Т.е. МММ в интернете

2) Fork — вилка, разветвление

Это когда единая распределенная сеть блокчейна делится на части по какой-либо причине

3) BlockChain — цепочки блоков

Согласитесь «Технология цепочек блоков» не звучит так красиво как «Технология Блокчейна»))

4) Bitcoin — Бит-монета или дословно монета-кусочек

5) Crypto — сокращение от cryptogram — т.е. как зашифрованный документ

6) ICO, Initial coin offering — Первичное размещение монет» — форма привлечения инвестиций в виде продажи инвесторам фиксированного количества новых единиц криптовалют, полученных разовой или ускоренной эмиссией.

7) Майнинг — добыча (в данном случае криптовалюты)

Я добыл криптовалюту — не круто! Круто — я намайнил криптовалюту!

PS

Вот теперь — всё легко и просто!

- комментировать

- ★8

- Комментарии ( 41 )

У времени острые зубы, уничтожающие все

- 13 декабря 2017, 14:41

- |

«Единственным способом получения настоящего образования на рынке является вложение денег, отслеживание своих операций и изучение собственных ошибок!»

Джесси Ливермор

«Лучший тест на хрупкость – время»

Насим Талеб

Еще раз про опыт.

Начиная работать на финрынках, мы зачастую склонны преуменьшать то количество времени, которое нам понадобится для того, чтобы стать успешными. Визуально все кажется легким. Купил внизу, продал вверху. Рынки все время растут. Дождусь падения и куплю. Когда вырастет – продам. Я же программист – мой робот всех обыграет. И т.п.

В работе оказывается не все так просто: купленное внизу продолжает дешеветь, а проданное вверху – дорожать; купить внизу не могу – паникую, продать тоже сложно – жаба душит; ну а робот все сливает и сливает – отключить чтоль?

Опишу некоторые заблуждения моего развития как трейдера:

( Читать дальше )

Короче нашел я грааль...

- 12 декабря 2017, 17:10

- |

Нашел я грааль в общем… серьезно. Вышел на стабильные 200% в год, просадки 10-15 %, редко когда больше. Это на срочном рынке, не на форексе. Причем работал с достаточно крупной суммой, не 250 тыс. как гоняют на ЛЧИ. На торговлю и результаты можно посмотреть в профиле, больше года откройте временной интервал увидите всю картину. Теперь кратко какие ключевые моменты привели к такому результату.

-перестал подтягивать стоп в ноль. Его выбивало и если чтитать все входы статистически результаты были хуже.

-ушел с дневного графика на более младшие. Как не парадоксально, но на дневных графиках трендов бывает меньше чем на младших таймфреймах. И ещё один минус дневных графиков, за счет того, что размер стопов там больше то серия из них идущая подряд сделает большую просадку счету чем например на двухчасовике.

Есть еще кое какие моменты, но о них может потом напишу.

PSS. Кстати это не самая лучшая моя система, есть более интересные по параметрам риск-доходность. Так что на рынке можно заработать если подойти с умом и не спешить.

Нехитрые приёмы и ценность ведения статистики торговли

- 12 декабря 2017, 15:05

- |

Всем привет!

Сегодня хочу затронуть такую интересную тему, а именно как максимально грамотно использовать статистические данные любой торговой системы.

Ну, говорить о силе ведение дневника сделок и о ценности статистических данных я долго не буду, кто ведёт, меня поймёт, а кто не ведёт, тот обязательно к этому, придёт, если захочет качественного улучшения своей торговли. А хочу поговорить именно о практическом использовании статистики для улучшения торговой системы.

Что лучше увеличивать доходы или сокращать расходы? Лучше делать и то и то. С торговой системой всё точно так же, и как раз статистика нам тут в помощь. Можно стараться улучшать показатели своей торговой системы путём уточнения точек входа, делая их более ювелирными, и это правильно, но зачастую можно улучшить показатели любой торговой системы просто убрав «ненужные сделки». Ненужными сделками я называю сделки по торговой системе, которые имеют свою закономерность, но не приносят прибыль, а просто съедают комиссию или ещё хуже тянут общую доходность вниз. Устранив только эти плохие закономерности можно очень кардинально улучшить показатели торговой системы.

( Читать дальше )

Миф о вечно растущем рынке. Dow Jones за 117 лет

- 11 декабря 2017, 16:29

- |

Проанализировав индекс Доу-Джонса с учетом инфляции, мы придем к интересному наблюдению. Если конкретнее, то рост фондового рынка США с 1900-го по 1982-й год составляет 0 (ноль!) процентов. Прошло почти целое столетие, а рынок за все это время практически не сдвинулся с места!

По динамике индекса Dow Jones не следует судить о капитализации рынка в целом, но общие тенденции отражены в ней довольно точно. За свою 130-летнюю историю индекс подвергался многократным перекомбинациям и ротациям, и дольше всех в нем фигурирует компания General Electric. В промышленном Доу-Джонсе всегда были представлены 30 ведущих американских компаний, поэтому картина, как правило, получается более привлекательной, чем по S&P500 и по всему рынку. Один индекс может вырасти на 15%, другой – на 20%, однако по долгосрочным трендам они практически всегда совпадают.

( Читать дальше )

Психология инвестора, часть 3: стремление к риску и избегание его в неправильное время

- 11 декабря 2017, 11:03

- |

Мини-сериал от Урбана Кармела (fat-pitch.blogspot.ru) о некоторых нюансах психологии.

Психология инвестора, часть 1: влияние времени, шкалы и инфляции на восприятие графика

Психология инвестора, часть 2: отслеживание фондового рынка плохо влияет на ваши результаты

Психология инвестора, часть 3: стремление к риску и избегание его в неправильное время

Вольный пересказ мой.

Оригинал Investor Psychology, Part III: Seeking and Avoiding Risk At Exactly The Wrong Time

Резюме: слишком часто инвесторы рано продают победителей и держатся за проигравших. Иными словами, столкнувшись в прибылью, инвесторы избегают риска, а столкнувшись с потерей, стремятся к риску. Это полная противоположность рационального поведения и еще один парадокс, из-за которого инвесторы плохо зарабатывают.

( Читать дальше )

Дикси - в 2019-2022 годы собралась открывать по 225 магазинов в год

- 11 декабря 2017, 09:24

- |

В следующем году «Дикси» планирует открыть 133 магазина, в период 2019-2022 годов — открывать по 225 магазинов ежегодно, говорится в отчет PwC (об оценке рыночной стоимости акций «Дикси») со ссылкой на руководство ритейлера.

Как отмечает PwC, группа с 2016 года ведет активную работу по оптимизации торговых точек. В прошлом году руководство «Дикси» решило закрыть 47 точек. За 9 месяцев 2017 года закрылось 120 магазинов. Компания планирует завершить оптимизацию сети в 2017 году, начиная с 2018 года закрытий не планируется.

Согласно прогнозу PwC, выручка «Дикси» по итогам 2017 года сократится на 7%, до 288,614 млрд рублей.

Глава «Дикси» Сергей Беляков, комментируя результаты III квартала, отметил, что компания практически выполнила мероприятия первого этапа трансформации бизнеса, в ходе которого была реализована программа финансовой стабилизации, включающая обновление системы управления персоналом, повышение эффективности цепочки поставок, а также проведение переговоров с арендодателями для оптимизации арендных платежей.

Интерфакс

Просто о сложном.

- 11 декабря 2017, 00:08

- |

«Невозможно преднамеренно установить конец, но по концу можно видеть, для чего складывалось многое предыдущее. Нужна для этих наблюдений испытанная внимательность, но также нужно и знание о том, что такое есть тактика адверза?» © Н. Рерих

«И опять же, невозможно соединить точки, когда ты смотришь в будущее – их можно соединить, лишь оглядываясь на прошлое.» © С. Джобс

....................

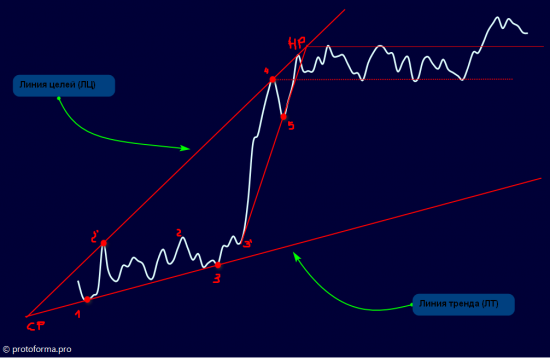

О соединении точек. Можно не зная ничего, а имея перед руками только представленный график и линейку найти значимый уровень коррекции/разворота?

Можно, коррекция от уровня НР к уровню т.4 в таких моделях в районе 90-95%.

( Читать дальше )

Биткойн обогнал рубль и стал 6-й по капитализации валютой мира

- 07 декабря 2017, 16:35

- |

• 6 декабря, 2017

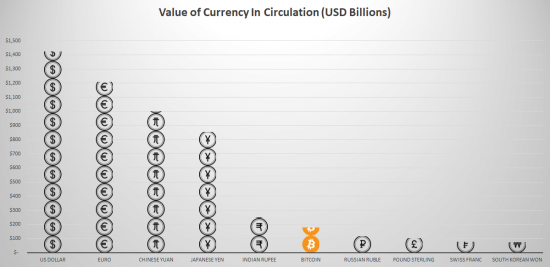

По данным Банка международных расчетов, биткойн стал шестой по капитализации валютой в мире. По объему денежной массы он уже превосходит рубль, фунт и южнокорейский вон, пишет CoinTelegraph.

Расчет основан на капитализации биткойна — текущей стоимости умноженной на объем эмиссии (в случае с криптовалютой — майнинга). На данный момент (при цене $12,5 тыс. на 11:30 мск) — это $210 млрд.

Если курс биткойна вырастет до $15 тыс., то он обгонит индийскую рупию — следующую самую крупную валюту в мире. Остальные четыре валюты —йена, юань, евро и доллар — значительно опережают биткойн. Например, капитализация доллара составляет $1,4 трлн.

Другие криптовалюты занимают более низкие места в рейтинге: Ethereum — 17-е, а Bitcoin Cash — 20-е. Ripple и вовсе не входит в первую двадцатку мировых валют. Тем не менее, капитализация эфира уже больше турецкой лиры, BTC — чешской кроны, а Ripple — южноафриканского рэнда.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал