Избранное трейдера klimvv

Результаты управления в 2015 году

- 17 января 2016, 13:20

- |

Итоги 2015 года

Управление по итогам декабря принесло доходность +8.57%. Всего за 2015 год было заработано +64.51%, фактическое соотношение доходности к просадке порядка 2.3 к 1 (целевой результат не ниже 2 к 1).

( Читать дальше )

- комментировать

- ★6

- Комментарии ( 5 )

Вся правда об опционах. Или всё, что требуется знать, чтобы ими торговать (философия покупки опционов).

- 16 января 2016, 21:15

- |

1. Фьюч + пут = колл. Колл — фьюч = пут. Колл — пут = +фьюч. Пут — колл = -фьюч.

Практическое применение: нет смысла покупать фьюч и хеджировать путом, можно просто купить колл.

2. "Продавцы опционов клюют как курицы, а срут как слоны" ©. Помните об этом, когда «продавцы времени» предлагают гарантированно зарабатывать 30-40% годовых. И хотя чёрный лебедь к ним может довольно долго не прилетать, но, как говорится, "ты видишь лебедя? Нет? А он есть". © ;)

3. Чем опционы лучше/хуже фьючерса?

Лонг опционов лучше при больших движениях цены, фьючерс лучше при малых движениях, шорт опционов лучше… не использовать :) (см.п.2)

4. Все опционы и их конструкции имеют одинаковое соотношение параметров доход/риск/вероятность. Если что-то выигрывает в одном параметре, значит проигрывает в другом. Поэтому при выборе страйка опциона тупо выбирайте самый ликвидный. Опционы «вне денег» (out the money, OTM) ничем не хуже опционов «около денег» (at the money, ATM). На опционы

( Читать дальше )

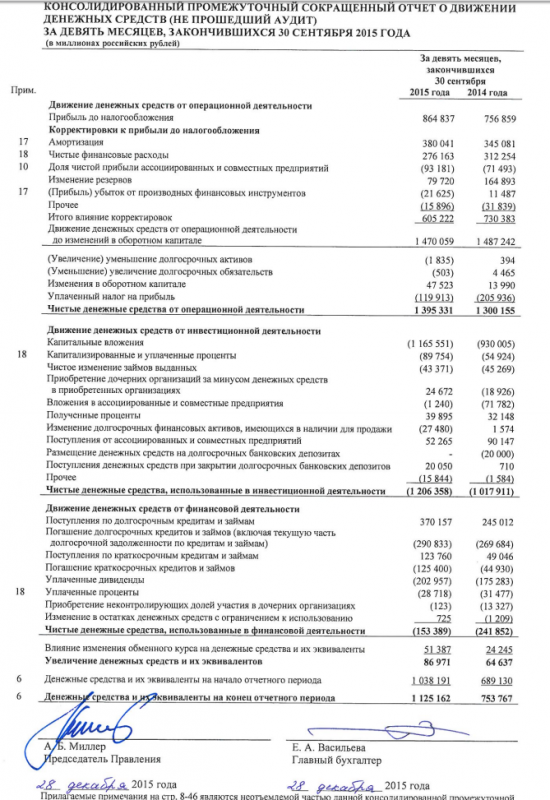

Газпром, прибыль МСФО 9 мес. +21% Евгения Васильева - теперь бухгалтер Газпрома?:)

- 15 января 2016, 10:34

- |

Детали в табличке. Смотрим на подпись бухгалтера))

( Читать дальше )

Биржевые поговорки, приколы, мудрости

- 14 января 2016, 15:09

- |

Нужно для кино. Главные герои должны давать зрителю ощущение каки-то секретов профессии, желательно с юмором. Седой должен шутить. Трейдеры должны разговаривать в курилке итд.

(как в фильме «шулера», на первой же минуте произносится: «если ты в первые полчаса не определил кто за столом лох — значит лох это ты сам». И зритель кайфует. Узнал правило покериста)

Короче что угодно, включая Трейдера Василия, который выпал с сотого этажа, и потом отскочил до третьего, чем немного отыграл утреннее падение.

Затянувшийся отпуск. Мысли по рынку.

- 14 января 2016, 14:27

- |

Давно не скидывал блогов по рынку. В середине декабря я решил уйти в импровизированный отпуск до 10 января бо не люблю торговлю в конце года. 10 января включив терминалы и посмотрев что происходит с рынками на текущий момент, решил продлить себе отпуск до февраля. Пока лезть в текущую ситуацию с торговлей совершенно не хочется. Зафиксирую мысл ина текущий момент:

1. На нашем рынке всё в конечном итоге упирается в стоимость сырья. По нему я не думаю, что ценники на нефть удержатся на этих уровнях достаточно долгое время. Мне кажется что текущая ситуация в нефти (её перепроданность) вызвана явно не фундаментальными факторами, а текущими паническими настроениями на фондовых площадках, сложившимися в начале года. Пока жду возврата нефти к уровням в районе 50 за баррель, возможно уже в первом квартале этого года. Где нефть видимо «зависнет» на какое то продолжительное время.

В основном эти мысли проистекают из просмотра большого колличества статистики международных агенств по себестоимости нефти, уровню её добычи и т.д. Собирался выкладывать отдельные блоги по этой теме, но пока ленюсь. Поскольку если текущие уровни продержатся достаточно долго на рынке явно сформируется недостаток предложения. Справедливыми текущие ценники ресурсов могут стать только если в мире начнётся глобальное сокращение спроса, в начало новой великой депрессии я пока всё ещё не верю.

2. По фондовым рынкам. Пока чисто технически мне они в целом очень не нравятся. Есть ощущение что западные площадки могут слить ещё процентов на 10. Так что тут пока просто жду либо урровней подешевле, либо разворота по факту. Есть ощущение что именно эта коррекция фондовых площадок затармаживает ожидаемые движения по валютам и сырью. Да это звучит как будто хвост виляет собакой, но в данном случае когда на рынках есть явный негатив трейдеры просто воздерживаются от покупак по всем активам, что не даёт отрабатывать и чисто технические моменты вне спотовых рынков.

3. По валютам, по прежнему считаю, что Доллар не будет укрепляться к мировым валютам и скоро начнётся его ослабление. Здесь опять же нужно бы писать отдельные блоги, но опять же лень… Пока текущая ситуация достаточно типична для индекса бакса и условий в которые он попал.

Общий вывод: В основном видимо нужно ждать отлива по спотовым западным площадкам и фактическиого их разворота. По окончанию которого сырьё и валюты должны вернуться к более разумной торговле с установлением тренда уже наверх. Сейчас настроения достаточно панические, но в целом пока я жду хороший год.

А пока продолжаю отдыхать, совсем подробно даже не смотрю за рынками. Написано это в основном, для того чтобы свериться потом с текущей ситуацией. Бо всегда сверяю текущую ситуацию со своим прошлым мнением :)

Мои личные итоги 2015

- 14 января 2016, 14:14

- |

Вначале 2015-го я решил распределить личные средства под активным управлением в пропорции:

— автоследование ИК Форум – 33% ;

— мои системы в акциях – 50%;

— среднесрочная система в Si, хэджирующая валютные риски, по «номиналу» на 50% капитала (после убытков в марте 2015-го снижена до 33% «по номиналу») .

Почему? После провалов моего управления в апреле 2011-июне 2012-го, своей первой задачей я ставил наладить управление с просадкой не более 15% даже в ущерб доходности. С этой целью я провел в два этапа не слишком радикальную модификацию систем в первой половине 2012 и летом 2013-го. Точнее «опорные» системы остались без изменений, а вот отношение к выбору эмитентов, «фильтрам» и шортам было пересмотрено радикально. Были добавлены новые «фильтры» и началась постоянная торговля шортов, но с уменьшенным по сравнению с лонгами объемами. Также портфель «покинули» Лукойл, ВТБ и Северсталь из-за их «нехорошести», а Роснефть из-за ненужности. Взамен в портфель попал фьючерс на индекс РТС. Все это привело к построению нового портфеля с расчетной просадкой в 15%.

( Читать дальше )

Моя открытая торговля - 102 - Хороший плюс (eur/usd, gbp/usd)

- 14 января 2016, 12:07

- |

За эту неделю заработал +2,13% с максимальной просадкой в 2,8%. На агрессии +4,14%.

Итого взято: по евро — 2340пп (+63 пункта за неделю), по фунту — 1089пп (+0 пунктов за неделю). Это в сумме за 2015 год, что торгую публично на Смартлабе.

В прошлом посте написал:

( Читать дальше )

Наступило время вернуть убытки

- 14 января 2016, 10:18

- |

Добрый день, коллеги!

Наступил 2016 год и можно уже приниматься за процедуру возврата налога и зачета убытков на фондовом рынке за 2015 год. Многие из вас закрыли прошлый год в “плюсе”. Это хорошо, но давайте вспомним, были ли у вас убытки в период с 2010 до 2014 года. Если да, тогда надо собирать документы:

1) Справки об убытках за убыточные годы. Возможно, что брокер вам даст не справку, а налоговый регистр или выписку. Казалось бы, название документа другое, но суть одна — нужен документ, в котором указана сумма убытка.

Как выглядит такой документ? В нем должна быть отражена следующая информация:

— год, за который получен убыток,

— название операции и ее код, например, если вы получили убыток по операциям с ценными бумагами, тогда код операции будет “1530”. У каждого вида дохода есть свой код, по нему легко ориентироваться,

— сумма убытка.

— и все! Не надо отражать суммы налогов в такой справке, они не нужны.

2) Справка 2-НДФЛ за прибыльный год. Если у вас прибыль за 2015 год, значит, надо справку 2-НДФЛ получить за 2015 год. Эта справка имеет свой “индивидуальный” вид — в ней отражается сумма полученного дохода и сумма удержанного налога. Вот тут сумму НДФЛ (подоходного налога) надо отражать обязательно.

( Читать дальше )

Я и программирование

- 14 января 2016, 00:43

- |

1. был у нас предмет ТПП. Теория технология программирования. Вёл его замдекана Евдокимов Виктор Евгеньевич. Так вёл, как будто всё уже давно умеют программировать и иногда шутил. Но проблема была в том, что все кто сидел на лекции на первом курсе, действительно похоже умели программировать, а я один сидел и ни черта не мог понять.

Я даж тогда карикатуру нарисовал про лекции по ТПП:

2. был у нас предмет компьютерная графика. Вёл Сальников Вячеслав Юрьевич. Там были жесткие лабы и это был единственный раз, когда я реально был вынужден чего-то программировать на C++. Сальников был норм препод, я ничерта не понимал, как всегда, но можно было растопить лёд кое-как.

3. был у нас предмет по микропроцессоррам. Лобан Валерий Иванович. Я едва успевал чото делать. Помню свой шок, когда для какой-то лабы он сказал невзначай — ну а тут вам надо налабать драйвер на ассемблере, чтобы подключить микропроц к компу. Тут я ваще в осадок выпал. Как я это в состоянии сделать? Меня этому никто не учил! Нет же никаких книг и инструкций на эту тему!!! Где узнать как это сделать? Купил даже какую-то толстую книгу по ассемблеру, прочел страниц 30, и забросил....

( Читать дальше )

Фьючерсы с Ириной Булыгиной. Будет ли разворот на рынке?

- 13 января 2016, 14:53

- |

Сегодня штиль на рынке, но в целом, предполагаю, что это затишье перед новым трендом.

Подробный анонс по всем фьючерсам можно послушать на ютуб канале.

Приятного и полезного просмотра!!!

Всем добра и отличного настроения!!!

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал