Избранное трейдера Константин Нечаев

Честно о трейдинге или долгосрочный ТА индекса МосБиржи.

- 05 июля 2018, 10:45

- |

Я всегда вас рад видеть)))

Лето в самом разгаре...

Появляется желание отдохнуть от торговли, что в принципе я и делаю уже пару месяцев.

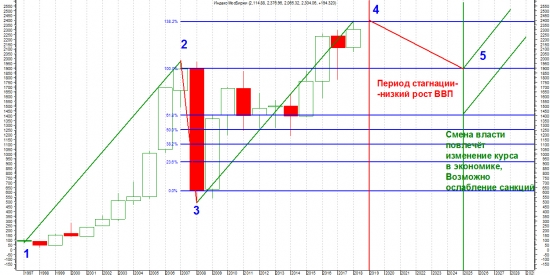

Начну с годового графика индекса МосБиржи.

Внимание: Не исключён уход рынка до уровня не более 2650п., но в данное время это маловероятный сценарий!

Как мы с вами видим на долгосрочном графике рынок находится в завершающей стадии 3-й волны роста, за ней естественно последует 4-я коррекционная волна. Я предполагаю, что 4-я коррекционная волна будет до 2024 года, т.е. период правления ВВП, иными словами, для выхода экономики из стагнации/медленного роста ВВП, нам нужен другой экономический курс, а не олигархический строй. Но, это не тема этой статьи.

Если снижение 4-й волны будет ощутимой, например, до уровня 1400 п., то нас ждёт эффект низкой базы на фондовом рынке.

Это отличная возможность купить дешёвые активы!

( Читать дальше )

- комментировать

- ★18

- Комментарии ( 16 )

"Летайте самолетами Аэрофлота!" Сценарий по бумаге.

- 02 июля 2018, 21:00

- |

Мой долгосрочный сценарий по Аэрофлоту.

Интересная и цикличная бумага, ярко выраженным в ней является трёхлетний цикл. Я проанализировал бумагу на периоде с 2000 года (18,5 лет) и выделил пару интересных циклов с периодами 1095 дней (трёхлетний цикл) и 1123 дня. Эти циклы я объединил в одну модель. Также я использовал разные периоды усреднения (память рынка) при построении модели: в первом случае память рынка была не ограниченной, и в расчет модели принимались все вышеуказанные циклы, начиная с 2000 года (на рисунках ниже это голубая линия модели). Во втором случае память рынка (период усреднения) составила 3 последних цикла (т.е. приблизительно 9 последних лет), и в расчет модели принимались только эти последние циклы (на рисунках эта модель обозначена тёмно-синей линией). Обе модели представлены ниже:

Как видно, у бумаги ещё есть некоторое время на снижение или же боковик, но, думаю, оно (время) непродолжительное. А, далее, вполне возможно начало новой волны роста. Исторически,

( Читать дальше )

41 самый полезный инвестиционный пост смартлаба.

- 24 июня 2018, 14:48

- |

Тимофей запилил пост "Самые полезные посты смартлаба". Поскольку мне интересна только инвестиционная тематика то я сделал подборку самых полезных постов лучших инвестиционных авторов ресурса. В список вошли посты Малышка, Шадрина, Ларисы Морозовой, Горчакова и мои. В рейтинг вошли посты, набравшие не менее 50 добавлений в избранное (например, за последние 7 дней столько набрал лишь один пост на смартлабе). Ну хватит предисловий, ловите мой ответ Чемберлену Тимофею:

1. Александр Здрогов "Начинаю выкладывать курс по фин. анализу". Отличное начало для желающих понимать финансовую отчетность. Без этого инвестором не стать. 146 раз в избранном.

2. Александр Шадрин "Проект Разумный инвестор. Россия — страна возможностей". Огромный пост Шадрина о его фундаментальной системе (на самом деле система Бенджамина Грэма) и результатах ее тестирования. Спойлер: результаты отличные. 136 раз в избранном.

( Читать дальше )

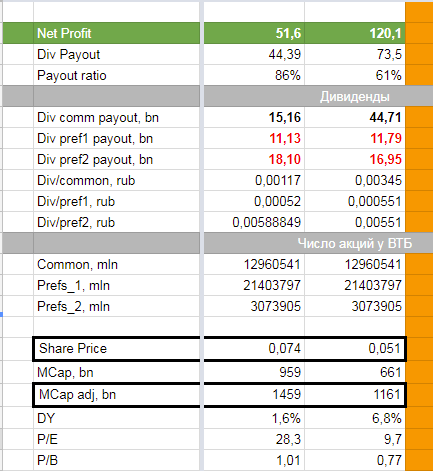

Как считать дивиденд по обыкновенной акции ВТБ за 2018?

- 01 июня 2018, 11:46

- |

дивиденд по обыкновенной акции ВТБ за 2018?" title="Как считать дивиденд по обыкновенной акции ВТБ за 2018?" />

дивиденд по обыкновенной акции ВТБ за 2018?" title="Как считать дивиденд по обыкновенной акции ВТБ за 2018?" />А акции интереснее не стали. Более того, в 2015-м они стоили аж 8 копеек! Почему? Я давно говорил, что акции ВТБ просто были банально и сильно переоценены в прошлом, т.к. искусственно поддерживались. Поэтому когда наступило реальное улучшение бизнеса, на акциях это не отразилось.

Пробуем разобраться с фундаменталом.

Смотрим как связаны прибыль с ценой акции.

Обычка = треть уставного капитала ВТБ. До этого года на нее приходилось меньше половины прибыли.

Смотрим как полученная прибыль растекается по акциям:

Чтобы сосчитать, сколько надо заплатить прибыли на обычку, ВТБ посчитал среднюю цену за 2017 год и приравнял доходность по обычке к доходности префов. Кстати решение о том, чтобы сравнять дивдоходность по обычке и префам, принятое ВТБ в начале апреля, было прям невероятным подарком для владельцев обычки (выплата выросла в три раза), правда и это не помогло — акция стоит сейчас еще на 7% дешевле, чем до принятия того решения.

Доходность префов считается просто, их два — один с ценой 0,01 руб а другой 0,1 руб.

Я за вас посчитал, и упростил задачу.

( Читать дальше )

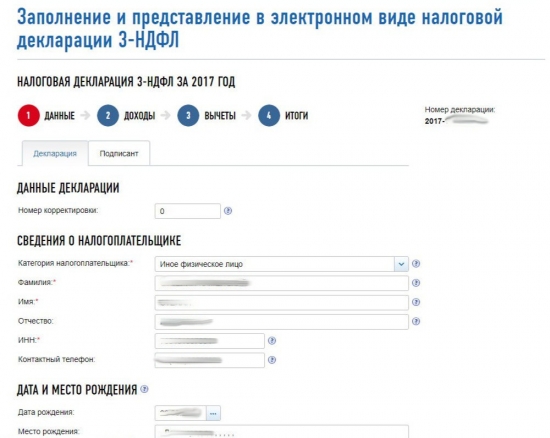

Инвестиционный налоговый вычет по ценным бумагам

- 22 мая 2018, 12:12

- |

Долго искал информацию как заполнить декларацию 3-НДФЛ чтобы получить вычет по убыткам по ценным бумагам. Везде только часть информации. И решил поделиться своим опытом. Буду благодарен за плюсы в карму

Шаг 1. Берём выписку у брокера по убытком за все прошедшие года, но не более чем за 10 лет. И берём выписку о доходах. Тоже можно взять за все года. Чтобы навести порядок раз и навсегда)) Оригиналы нам не нужны, достаточно будет черно белых сканов от брокера.

Шаг 2. Заходим на сайт налоговой (https://lkfl.nalog.ru/ndfl/main.html) и начинаем заполнять справку 3 НДФЛ.

Поначалу всё просто. Имя, фамилия и прочие личные данные.

Декларацию я подавал в 2018 году, за 17 год. Но убытки можно указать только с 16 года и ранее. Не знаю почему так...

( Читать дальше )

Чичваркин о своих миллионах, новой девальвации, Путине и Собчак

- 19 мая 2018, 12:24

- |

Еще с Ельцинских времен! «Рубль всегда укрепляется, а потом — ВЖИХ!»

в 2019г. ждем новый «ВЖИХ» под 90 руб/$!

( Читать дальше )

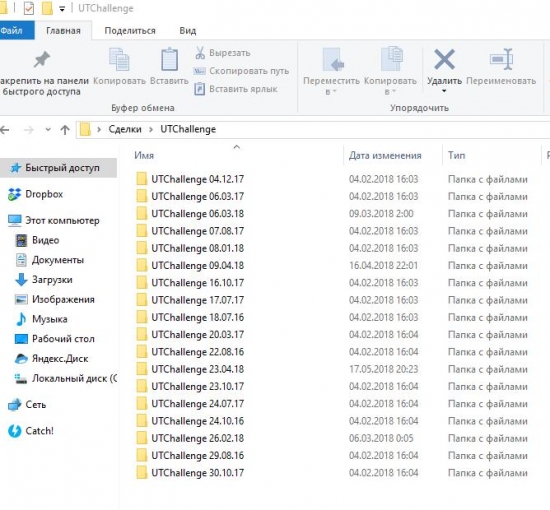

Два года в Finderby от United Traders. Что имеем?

- 18 мая 2018, 22:21

- |

А имеем вот что:)

И это не считая 3-5 челленджей, которые я, вначале пути, не сохранял и не анализировал, два полученных счета — один слит, другой недавно получен (под это дело и решил начепятать эту статью). Считайте и думайте сами во что вам может вылиться занятие трейдингом на начальном этапе. Все челленджи стандартные NYSE по 60$. Берем по максимуму: 23*60=1380 или около 83000 рублей (при средней цене бакса равной 60). Впринципе это 1 маленькое депо для начала торговли на Московской бирже, либо минимальное депо для пробы себя на Америке при торговле через СНГшные пропы. А сколько я читаю тем и статей про один, два и более слитых депозитов. Из этого делаю вывод, что я отделался малой кровью. Хотя дистанция все расставит на свои места:)

Анализируя свои неудачи я понял, что основной причиной сливов было отсутствие системы и нарушение рисков. Особенно это было видно в самом начале, когда я бегал от одной системы к другой, перепробовав кучу индикаторов, паттернов и уже готовых систем. В результате всего этого симбиоза получилась моя система.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал