Избранное трейдера kotfagot

Утренний сон алготрейдера

- 04 апреля 2021, 22:57

- |

После введения утренней торговой сессии проблема автоматического запуска торгового ПО стала особенно актуальна.

Хорошее решение предложил Евгений Логунов в своей статье «Простой автологин за 5 минут». Мы предложим аналогичное решение для КВИК на С++.

Задача очень простая — в 7:00 пробудить ПК с помощью планировщика заданий Windows, запустить несколько терминалов QUIK, и в каждом из них запустить торговых роботов, чтобы полностью освободить владельца всего этого счастья от физических и психических нагрузок, плохо влияющих на питание и здоровый образ жизни.

Итак, первое, что нам необходимо будет сделать это Автологин. Штука достаточно простая, учитывая то, что после запуска терминала он автоматически выдает окно приветствия. Нам нужно только дождаться появления этого окна, получить первое вводное поле (логин), второе вводное поле (пароль), вбить туда нужные значения и нажать на первую дочернюю кнопку этого окна: «Вход».

( Читать дальше )

- комментировать

- ★25

- Комментарии ( 54 )

Гайд по НАЛОГАМ

- 30 марта 2021, 18:42

- |

Материал, который я готовила год, сегодня вы можете скачать абсолютно бесплатно!

Это 85 страниц, на которых написано все про налоги.

⠀

! Более того, сегодня вы можете НЕ соблюдать авторские права, и поделиться этим гайдом со всеми вашими знакомыми!

⠀

Предистория

⠀

Год я по мелким крупицам собирала все, что касается вопроса налогообложения для частных инвесторов.

Этот материал = год моей жизни.

Запросы в Минфин, общение с налоговой, сопоставление статей налогового кодекса, выявление всех спорных моментов… обзвон всех брокеров для того, чтобы выяснить, как они считают налоговую базу по спорным моментам..

⠀

Кому-то может показаться, что написать 80 страниц авторского текста по налогам не так сложно… но это был год, когда я каждый день занималась созданием этого материала.

⠀И на сегодняшний день этот материал нагло украден, а на его базе готовится несколько курсов «коллегами блогерами».

( Читать дальше )

Опционы. Тесты продаж одиночных опционов

- 30 марта 2021, 15:21

- |

Тесты основаны на теоретической стоимости опционов, рассчитанной Московской Биржей с июня 2010 г. по июнь 2018 г.

Понятно, что теоретическая стоимость иногда вылазит за границы спреда и не очень достоверно отражает текущий рынок.

Тем не менее, я полагаю, что это происходит не так часто, да и на дистанции ошибки сглаживаются и компенсируют друг друга.

К тому же, в моей стратегии промежуточные цены опционов влияют на результат только через хеджирование.

Как устроены тесты

Раз в месяц продаются сто опционов одного страйка и держатся до экспирации.

Для каждого теста фиксируется удаленность страйка от центрального в шагах.

К примеру, стратегия «Strike -1» означает, что раз в месяц продаются опционы страйка, находящегося на 1 шаг слева от текущего центрального страйка.

( Читать дальше )

Первая ипотека

- 10 марта 2021, 12:00

- |

Разгребая старые документы, нашли выписку по первой ипотеке.

Объект: 3-комнатная квартира в 5-этажном панельном доме в Саратове, 60 кв. м

Начало: 09.12.2011

Срок: 10 лет

Стоимость квартиры: 1'720'000₽

Размер ипотечного кредита: 1'000'000₽

Процентная ставка: 11,70% годовых

Ежемесячный платёж: 14'174₽

UPD.: многие интересуются, что с ней стало. Писал об этом полгода назад здесь, на смарт-лабе

Действие происходило в Саратове.

У нас после свадьбы на руках оказалось примерно 220'000₽ (накопления + подарки), и родители жены любезно нам предоставили 500'000₽ на первоначальный взнос. Стоит отметить, что это была единственная такая материальная помощь за всю жизнь, и впоследствии подобного больше не было (предложения были, но мы отказывались). Кто-то скажет, что 1 млн ₽ — это мало, не то что нынешние ипотеки. Надо понимать, что 1 млн ₽ в 2011 году — это не то же самое, что 1 млн ₽ в 2021 году, да и уровень наших з/п оставлял желать лучшего.

( Читать дальше )

Прелесть и ужас опционов

- 18 февраля 2021, 12:49

- |

Привет всем любителям и ценителям опционов. С большим вниманием ознакомился с содержанием раздела на смартлабе и принял решение зарегистрировать здесь свой опционный блог. Пока учился торговле этим замечательным инструментом, перечитал стопку учебников, пересмотрел сутки видеороликов на русском и английском, взял платные курсы, облазил интернет в поисках скудных крох практических аспектов, но в итоге все практические навыки пришлось извлекать самому, некоторые — весьма болезненно. Думаю, от меня не убудет поделиться, и считаю, что удивительный мир опционной торговли заслуживает того, чтобы о нем писали больше и чаще.

Во первых строках — кратко о себе и о том, что, как и где торгую. Мне 46, в мир опционов пришел давно, лет 5 назад, но с первого захода не сложилось — торговал рублевыми опционами, и неудачно. Я потом объясню, почему неудачно. В прошлом году покинул, наконец, работу, открыл счет в IB, закинул туда столько, сколько не жаль потерять полностью, и начал учиться на свои кровные. Начал, как водится, с покрытых коллов. Потом перешел к голым путам. Кривая обучения выглядит классически: первые два месяца — уверенный, но небольшой плюс.

( Читать дальше )

Почему умирает альфа

- 31 января 2021, 12:43

- |

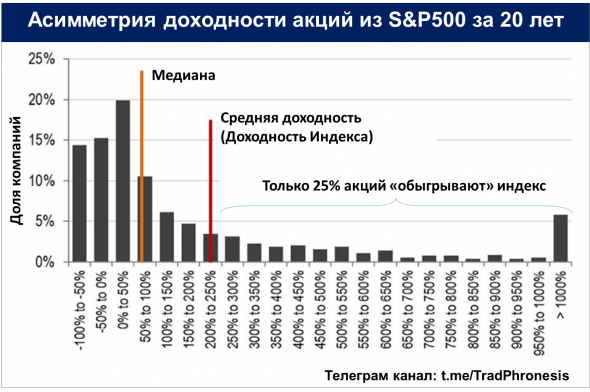

Одна из причин этого — «Асимметрия доходности». Множество исследований распределения доходностей акций за разные периоды для индексов Russel3000 и S&P500 выявили интересный парадокс: большинство акций уступают по доходности индексу, в который они входят.

Структура распределения доходности акций на фондовом рынке положительно искажена или асимметрична относительно средней и медианы. То есть доходности уходят от средней и медианы далеко вправо. Вместе с тем, основное количество акций находится слева от средней.

( Читать дальше )

Минусы ETF и БПИФ в РФ

- 26 января 2021, 10:22

- |

Большинство финансовых консультантов и видеоблогеров в РФ советуют новичкам ETF, отмечая их незначительные минусы, такие как: реинвестирование дивидендов, негарантированный доход, а некоторые даже относят такой минус как англоязычное описание подробной инфы о фонде)))

У меня начало подгорать от их советов и захотелось высказаться, перечислив реально значимые минусы ETF и БПИФ представляемые на РОССИЙСКОМ фондовом рынке, дабы развеять иллюзии новичков о простом пассивном инвестировании в индекс.

Итак, первый минус: комиссия за управление.

Комиссия зашита в цену ETF и списывается ежедневно. На долгосрочном инвестировании комиссия съедает существенную часть дохода. Про транзакционные издержки начинающих инвесторов наглядно расписано у Арсагеры, в качестве примера выжимка из книги: при вложенных 100 000 на 10 лет (без учета пополнений) при инфляции 6%, ставке 5% и комиссии фонда в 1%, на выходе имеем доход 159 000 и транзакционных издержек на 24 000 !!! За 30 лет: доход 1 600 000, а комиссий на 540 000!!! Это ппц…

( Читать дальше )

Почему я больше не инвестирую в российские компании и вам не советую. Часть 2.

- 15 декабря 2020, 10:10

- |

Привет. Меня зовут Кофман Леонид, я предприниматель и квалифицированный инвестор с 10ти летним стажем. Ведущий YouTube-канала и Telegram-канала об инвестициях «Инвестиции Шаг за Шагом».

Пару месяцев назад на Смартлабе вышла первая часть этой статьи и вызвала шквал противоречивых мнений — почти 300 комментариев:). От «Стыдно жить в России и покупать американские акции!» до «Капец, ты только сейчас понял, что в рублях нельзя инвестировать?».

У читателей было две основных претензии:

1. «Вот вы рисуете графики с 2010 года, а начали б инвестировать в 2008, увидели б, что рынок умеет не только расти, но и активно падать». Разумно. Теперь возьмем для анализа не 10 лет, а 20.

2. Так же высказывалось недовольство тем, что для сравнения я брал индексы не полной доходности. Исправляюсь. Теперь буду сравнивать индексы с учетом реинвестирования дивидендов.

Погнали!

Немного личного.

( Читать дальше )

Лайфхак для уменьшения налога на брокерском счету — сальдирование убытков. Какие плюсы и минусы схемы?

- 11 декабря 2020, 11:50

- |

Близится Новый год. Пора думать не только о мандаринах и елке, но и налогах. Окончание календарного года означает, что завершается и налоговый период, за который нужно отчитываться.

Есть один лайфхак, чтобы уменьшить налог — сальдирование убытков.

Здесь много умных и опытных инвесторов, которые, конечно же, знают про эту схему. Поделитесь, плюсами и минусами.

В конце года брокер рассчитает за вас налог по операциям с ценными бумагами на вашем брокерском счете и перечислит его в налоговую службу. Не удивляйтесь списаниям.

Для счастливчиков, которые удачно торгуют в плюс, сумма налога может составить внушительную сумму. Напомню, что прибыль облагается НДФЛ в 13%.

Налог рассчитывается от финансового результата: доходы от продажи ценных бумаг минус расходы на их приобретение.

Если инвестор купил ценные бумаги, но к концу года еще не продал их, на расчет налога они не влияют! Речь о закрытых сделках.

( Читать дальше )

Индексные войны. Никогда такого не было, и вот опять

- 01 декабря 2020, 22:29

- |

И вот опять начались последние месяцы на смартлабе жаркие споры, а чей индекс лучше, наш российский ММВБ или же забугорный S&P500, в целом речь, конечно, о том, какой фондовый рынок лучше, чья валюта краше для инвестора с точки зрения доходности. С учетом дивидендов, естественно.

(реальные расчеты увидите ниже, где графики и т.д. а сначала много слов про анализ доходностей, как стоит смотреть на выборку данных, а не искать старт и конец у графика доходности)

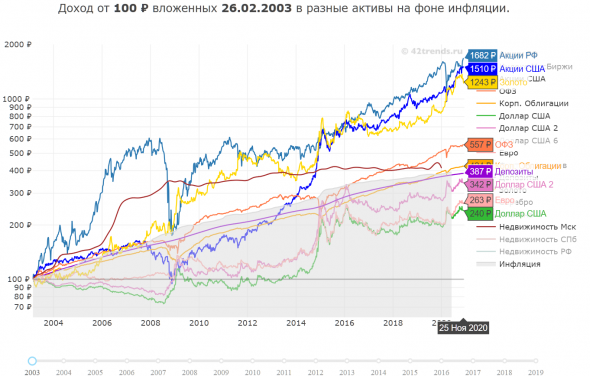

Изначально, наверное, пошло с этого поста, где есть скрин с рублевой доходностью разных активов с 26.02.2003:

Так акции РФ обгоняют всех, а доллар находится в явных аутсайдерах. Ну, доллар — это по определению кэш, так что логично, что ждать от него доходности не стоит, но то, что он в целом в рублях в итоге дает плюс — это явно не довод в пользу рубля, который является альтернативным кэшем, и то, и то кэш, а рубль также валюта, как и бакс. Таким макаром нужно тогда взять и рубль прямой линией на уровне 100, так как 1 рубль — это всегда 1 рубль, и назвать его самым худшим вложением. Вообще, конечно, понятно, что в таком случае нужно учитывать разницу в реальных ставках на кэш, но вряд ли это исправит результат.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал