Избранное трейдера Олегъ

Немного об облигациях

- 23 октября 2018, 10:38

- |

Смотрю тема не особо пользуется популярностью на смарт-лабе, а там где обсуждается — множество ошибок и заблуждений.

В первую очередь хотел бы отметить, что облигации подходят тем у кого уже есть капитал определенного размера (это не обязательно) и чей горизонт планирования достаточно длинный (хотя бы не меньше года).

Немного о теории и о российском рынке:

1) Рынок облигаций за исключением ОФЗ в целом неликвиден, однако это не означает, что там вообще нет торгов, просто они проходят нерегулярно. Отсутствие ликвидности вызвано самой спецификой инструмента: облигации обычно держатся до погашения/оферты, а в случая необходимости привлечения денежных средств, их как правило не продают, а закладывают по РЕПО. К тому же множество сделок проходят вне рынка. Все вышеописанное относится в основном к институциональным инвесторам.

2) Некоторые термины:

Дюрация. Те кто уже слышал о рынке облигаций наверняка встречались с этим термином и обычно его определяют как «средневзвешенное (по потоку платежей) время до погашения облигации», собственно говоря — это есть определение дюрации Макколея. Нюанс в том, что эта информация вам ничего не дает в плане оценки рисков облигации.

( Читать дальше )

- комментировать

- ★28

- Комментарии ( 55 )

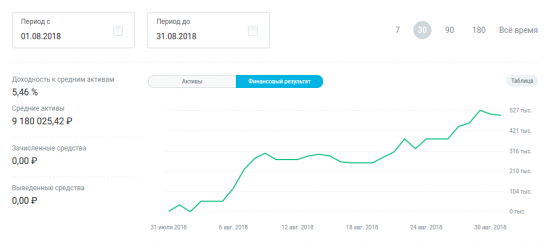

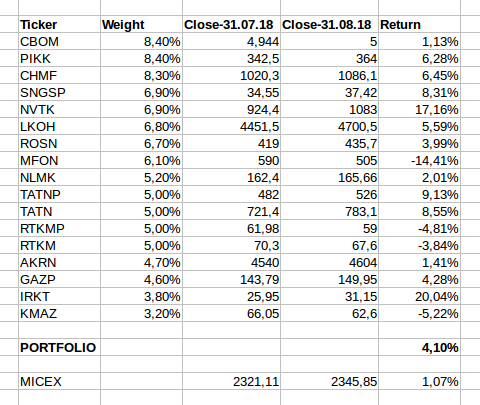

ФР МБ: итоги августа и портфель на сентябрь

- 01 сентября 2018, 01:47

- |

Продолжаю публикацию своих ежемесячных результатов и портфелей на следующий месяц (начало здесь: smart-lab.ru/blog/412664.php, результаты июля: smart-lab.ru/blog/485051.php).

Вот как вел бы себя портфель, рекомендованный на август:

( Читать дальше )

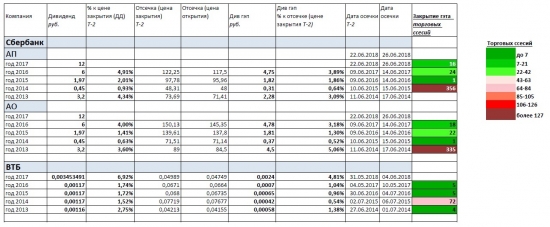

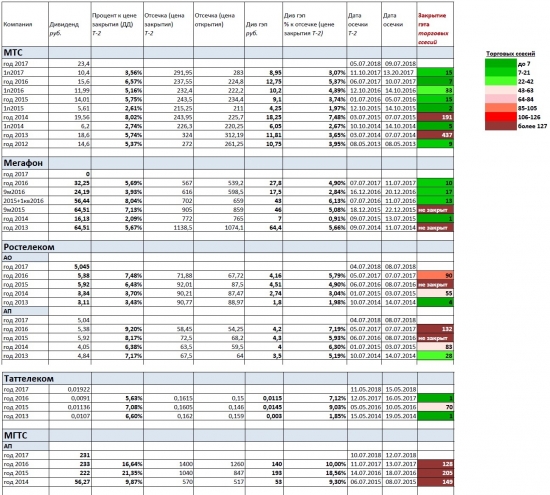

Закрытие див. гэпов (Банки и Телекомы)

- 09 июня 2018, 13:16

- |

https://smart-lab.ru/blog/475410.php

Просмотрев комментарии я добавил историю закрытия дивидендного гэпа по Сбербанку АО и ВТБ

Так же сделал по сектору телекомов

( Читать дальше )

Если все будет как в 2007-2008гг

- 25 марта 2018, 05:36

- |

Давайте просто рассмотрим сценарий, если все пойдет как в предыдущий кризис 2008г.

Что происходит

Америка начала падать в феврале 2018 из-за распродаж трежерис..

Нефть делает рывок наверх...

Россия — тихая гавань /т.к.высокая нефть

Доллар слаб… Ускорение мировой экономики...

Китай и Россия продают трежерис с января18

Дальнейшее развитие событий...

Российский фондовый рынок делает перехай на ожидании хороших дивидендов и высокой нефти.

Далее у нашего рынка заканчивается иммунитет… даже при высокой нефти… т.к. хозяева знают, что скоро такой нефти не будет… думаю, как раз после получения российских дивов... Многие дивидендные гэпы так и не закроются.

В сентябре 18 закончится фингод в США… В 4кв2018-1кв2019г вторая волна слива Америки. Как примут поправки в закон Дода-Франка… начало близко.

В прошлый кризис временной лаг составил 6 месяцев. Т.е. возможное начало падения нашего рынка с августа-сентября 2018.

Но наш рынок начал снижаться за полгода до падения нефти… значит, нефть может упасть только в 2019.

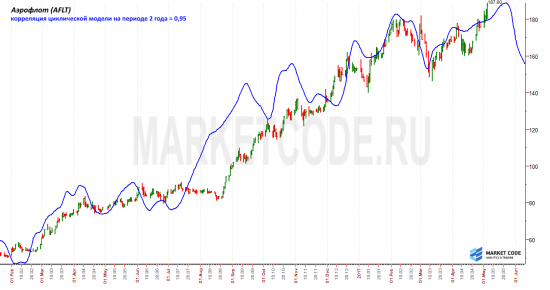

Аэрофлот. Циклическая модель (продолжение).

- 15 июня 2017, 14:02

- |

В начале мая тут рассматривал циклическую модель по Аэрофлоту, попробовав спрогнозировать дальнейший ход бумаги. По полученной модели разворот в коррекцию ожидался в конце мая. Сегодня видно, что модель оказалась рабочей — рынок подтвердил ожидания, и даже развернулся в коррекцию день в день с моделью, что бывает редко (обычное дело — сдвиги по времени). Вот эта модель:

Вот текущий рынок:

( Читать дальше )

7 акций, которые могут принести 7 миллионов. Часть III

- 29 мая 2017, 18:31

- |

Добрый день, дорогие друзья! Как и обещал публикую Часть III статьи «7 акций, которые могут принести 7 миллионов».

Первые две части вы можете найти по следующим ссылкам:

Часть I: smart-lab.ru/blog/400405.php

Часть II: smart-lab.ru/blog/400658.php

Первая пятерка уже описана, но потенциальных акций не уменьшается, поэтому после этой статьи будет ещё бонусный выпуск: «Жизнь после ОПЕК».

6. На шестом месте в моем списке Мосбиржа, котировки которой на данный момент опустились на уровень марта 2016 года.

Это первый фактор, который делает бумагу привлекательными для покупки. Вообще, целевая цена по акциям Мосбиржи находятся на уровне 201-204.

Вторым фактором является рост объёмов торгов год к году уже на протяжении 8 лет:

Важны также и финансовые показатели биржи, которые на протяжении последних пяти лет показывали небольшой рост, незначительная стагнация наблюдалась лишь в прошлом году, при этом компания продолжала увеличивать дивидендные выплаты.

( Читать дальше )

Хороший, плохой, х...вый.

- 24 сентября 2016, 10:12

- |

Продолжаем проект богатеем медленно.

В этом посте я открою вам величайший инвестиционный грааль. Правда я не первый, кто сообщит вам о нем. Есть еще один парень. Кажется его зовут Уоррен Баффет. А грааль собственно состоит в понимании какой бизнес можно считать хорошим а какой плохим. Чтобы выяснить это нужно ответить на два вопроса:

1. Как компания финансируется, из прибыли или допэмиссий.

2. На сколько эффективно работает капитал компании, эффективно ли компания использует нераспределенную (не выплаченную в виде дивидендов) прибыль.

Давайте рассмотрим примеры (все цифры за 1 полугодие 2016). Тест №1

Сургутнефтегаз. Акционерный капитал равен 3402729 млн. руб. Нераспределенная прибыль равна 3190129 млн. руб. Процент нераспределенной прибыли в капитале равен 93,8%. Мы видим что компания финансируется из прибыли. Это говорит о хороших операционных результатах. Компания прошла первый тест.

( Читать дальше )

Богатеем медленно.

- 22 сентября 2016, 11:05

- |

В свое время на смартлабе был интересный проект «Разумный инвестор». Несмотря на все перегибы автора в борьбе с спекулянтами, рекламе одной конторы (за что и был выпилен с ресурса) и т. д. он имел смысл. А смысл его заключался в том, что нужно богатеть медленно и надежно.

В «Разумном инвесторе» применялся подход Б. Грема. Фактически была взята количественная стратегия «консервативного инвестора» из книги Грэма «Разумный инвестор». Такой подход - не лучший способ инвестирования. Вот что по этому поводу говорит партнер Баффета Чарли

Мангер:

"… Но я должен отметить, что Бену Грэму не помешало бы многое узнать как инвестору. Его идеи о том, как оценивать компании, были сформированы под воздействием Великого краха и Депрессии, которые почти уничтожили его, и он всегда немного опасался того, что может

сделать рынок. Это нанесло ему тяжелую травму и проявлялось до конца жизни в определенной боязни, и все его методы были разработаны таким образом, чтобы сдерживать этот страх.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал