SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера kyznez

WealthLab 6.4 + плюшки к нему

- 24 февраля 2013, 17:04

- |

Нашел на просторах сети, возможно кому-нибудь будет полезно, все в одном архиве.

WealthLab 6.4

1) Дистрибутивы и активация:

Wealth-Lab Developer 6.4.52 x64 Setup

Wealth-Lab Developer 6.4.52 x86 Setup

trial-генератор для Wealth-Lab Developer 6.4.52

2) Extensions (расширения) для WealthLab 6.4:

Alfa-Direct Static Data Provider v.1.1.0.0

Aronow Software LLC Watchlist Static Data Provider v.2.1.0.0

ASCII Files Static v.1.3.4.0

CandlePattern Rules Class v.1.0.4.4

Community Indicators library v.2013.01.1

Extra Performance Visualizers v.2012.03 (Monte Carlo Visualizer and Analysis Series View)

MSN Static, Streaming and Fundamental v.2012.12

Neuro-Lab v.1.0.2.1 QUIK Static Data Provider v.1.1.0.0

TASC Magazine Indicators v.2013.01

Wealth Lab HeatMap v.1.0.0.0

( Читать дальше )

WealthLab 6.4

1) Дистрибутивы и активация:

Wealth-Lab Developer 6.4.52 x64 Setup

Wealth-Lab Developer 6.4.52 x86 Setup

trial-генератор для Wealth-Lab Developer 6.4.52

2) Extensions (расширения) для WealthLab 6.4:

Alfa-Direct Static Data Provider v.1.1.0.0

Aronow Software LLC Watchlist Static Data Provider v.2.1.0.0

ASCII Files Static v.1.3.4.0

CandlePattern Rules Class v.1.0.4.4

Community Indicators library v.2013.01.1

Extra Performance Visualizers v.2012.03 (Monte Carlo Visualizer and Analysis Series View)

MSN Static, Streaming and Fundamental v.2012.12

Neuro-Lab v.1.0.2.1 QUIK Static Data Provider v.1.1.0.0

TASC Magazine Indicators v.2013.01

Wealth Lab HeatMap v.1.0.0.0

( Читать дальше )

- комментировать

- ★75

- Комментарии ( 49 )

Записки старого трейдера. (2003-2006 гг. Россия)

- 16 февраля 2013, 00:32

- |

Здравствуйте!

Копался в старых записях и обнаружил древнейший вордовский файл скопипащенный, видимо, с такого же древнейшего форума или ЖЖ. Если кто установит авторство — буду благодарен, ибо в своё время это чтиво сильно помогло мне в психологическом плане, да и сейчас на уровне уже подсознания помогают.

Многое может быть не актуально, некоторых упоминаемых бумаг уже нет, да и те, что остались изменили свои повадки, НО я оставил всё как есть без изменений.

Далее авторский текст:

Сразу прошу не судить строго, объясняю. что записывал все для себя, да и с ребятами разговаривал, в чем-то кто-то согласен, во многом нет. Записывал временами, перерывы бывали по году, все сырое, ничего не редактировал.

Начинаю частями, посмотрю за реакцией.

Надо записать, чтобы выучить и потом не забыть

( Читать дальше )

Копался в старых записях и обнаружил древнейший вордовский файл скопипащенный, видимо, с такого же древнейшего форума или ЖЖ. Если кто установит авторство — буду благодарен, ибо в своё время это чтиво сильно помогло мне в психологическом плане, да и сейчас на уровне уже подсознания помогают.

Многое может быть не актуально, некоторых упоминаемых бумаг уже нет, да и те, что остались изменили свои повадки, НО я оставил всё как есть без изменений.

Далее авторский текст:

Сразу прошу не судить строго, объясняю. что записывал все для себя, да и с ребятами разговаривал, в чем-то кто-то согласен, во многом нет. Записывал временами, перерывы бывали по году, все сырое, ничего не редактировал.

Начинаю частями, посмотрю за реакцией.

Надо записать, чтобы выучить и потом не забыть

( Читать дальше )

Повышение финансовой грамотности. Портфель

- 15 февраля 2013, 11:12

- |

Как отрегулировать доходность и риск инвестиционного портфеля под нужды клиента? Очень просто — добавить туда в нужной пропорции безрисковый актив.

Как это выглядит?

Вот график.

На нем ожидаемый доход — вертикальная ось.

Ожидаемый риск — горизонт ось.

Каждый актив имеет свои показатели риска и доходности.

Чтобы было понимание, для примера возьмем самые общие цифры, которые я уже как-то публиковал:

Так вот комбинируя активы с различным риском, доходностью и взаимной корреляцией, мы будем получать точки на этом графике.

А розовая парабола — это все возможные комбинации определенных активов но с разными весами.

Линия, которая выходит из 5% называется Capital Allocation Line. Мы можем получить любую теоретическую доходность/риск на этой линии. добавляя к смоделированному портфелю часть безрискового актива с доходностью 5%.

Какие на практике могут быть нюансы?

( Читать дальше )

Как это выглядит?

Вот график.

На нем ожидаемый доход — вертикальная ось.

Ожидаемый риск — горизонт ось.

Каждый актив имеет свои показатели риска и доходности.

Чтобы было понимание, для примера возьмем самые общие цифры, которые я уже как-то публиковал:

Так вот комбинируя активы с различным риском, доходностью и взаимной корреляцией, мы будем получать точки на этом графике.

А розовая парабола — это все возможные комбинации определенных активов но с разными весами.

Линия, которая выходит из 5% называется Capital Allocation Line. Мы можем получить любую теоретическую доходность/риск на этой линии. добавляя к смоделированному портфелю часть безрискового актива с доходностью 5%.

Какие на практике могут быть нюансы?

( Читать дальше )

Вечернее обсуждение опционов на фьючерс РТС. (13.02.2013)

- 13 февраля 2013, 20:29

- |

Обзор сегодняшнего рынка

За 2 торговых сессии до экспирации наш рынок решил внести немного разнообразия и скакнуть выше 160го страйка, на котором, как я вчера и писал, скопилось в районе 100 000 открытых позиций. Если представить себе «сферического коня в вакууме» и допустить, что это голые, проданные одним крупным игроком коллы, то хеджировать их будут по ходу движения выше 161 500 или даже 162 000. Пока наиболее вероятен сценарий сползания на 160 000 к экспирации (Наиболее вероятный не значит наиболее прибыльный, прим. автора). Обычно, после резких скачков рынок либо продолжает двигаться в ту же сторону, либо встаёт в боковик, либо начинает медленно сползать. Из этих вариантов наиболее редким является V-образный разворот, и американские горки в обратную сторону. Соответственно, довольно логичной сейчас будет выглядеть любая стратегия отыгрывающая «непадение» — как вариант, обратный пут ратио, либо продажа пут-спреда, либо продажа голых путов(в этом варианте, обычно чем ближе страйк для продажи, тем лучше, дальние не так хороши с точки зрения соотношения риск-прибыль).

( Читать дальше )

За 2 торговых сессии до экспирации наш рынок решил внести немного разнообразия и скакнуть выше 160го страйка, на котором, как я вчера и писал, скопилось в районе 100 000 открытых позиций. Если представить себе «сферического коня в вакууме» и допустить, что это голые, проданные одним крупным игроком коллы, то хеджировать их будут по ходу движения выше 161 500 или даже 162 000. Пока наиболее вероятен сценарий сползания на 160 000 к экспирации (Наиболее вероятный не значит наиболее прибыльный, прим. автора). Обычно, после резких скачков рынок либо продолжает двигаться в ту же сторону, либо встаёт в боковик, либо начинает медленно сползать. Из этих вариантов наиболее редким является V-образный разворот, и американские горки в обратную сторону. Соответственно, довольно логичной сейчас будет выглядеть любая стратегия отыгрывающая «непадение» — как вариант, обратный пут ратио, либо продажа пут-спреда, либо продажа голых путов(в этом варианте, обычно чем ближе страйк для продажи, тем лучше, дальние не так хороши с точки зрения соотношения риск-прибыль).

( Читать дальше )

принципы Рэя Далио.

- 10 февраля 2013, 15:22

- |

Рецензия на книгу «Принципы Рэя Далио» — Рэй Далио (Скачать)

Это самое лучшее, что я читал в своей жизни. Почему? Потому что это выглядит так, как будто это я сам написал в 60 лет письмо в прошлое себе 30-летнему, по большому секрету.Написанное Рэем Далио очень живо пересекается с рядом моих философских выводов, которые я успел сделать по жизни.

о реальности: dr-mart.livejournal.com/10136.html

развитие идей реальности: smart-lab.ru/blog/notes/43.php

концепция равновесия: http://smart-lab.ru/blog/mytrading/16591.php

формула счастья: smart-lab.ru/blog/notes/31.php

работа над ошибками (пример): smart-lab.ru/blog/mtrading/7499.php

о роли цели: smart-lab.ru/blog/48396.php

о дисциплине: smart-lab.ru/blog/92360.php

о независимости мышления: smart-lab.ru/blog/94275.php

Многие мои из описанных выше идей вызывали насмешки у публики.

Это видно по комментариям к каждой из записей.

Я всегда их читал, но мне честно говоря было наплевать на насмешки, потому что я формировал свое представление об устройстве мира.

И вот я встречаю вот это:

http://www.bwater.com/Uploads/FileManager/Principles/Bridgewater-Associates-Ray-Dalio-Principles.pdf

Это чтиво, которое полностью пересекается с тем, что я вывел до этого. Более того, чтиво более систематизировано и имеет вполне завешенный вид. В отличие от меня, Далио, применяя эти концепции, добился большого успеха в жизни, доказав работу этих принципов.

Я немного законспектировал эти принципы и хочу предложить их наиболее думающим из вас. Конспектировал для себя, поэтому местами выглядит сумбурно.

***

( Читать дальше )

Микроисследование: "Лучшее время для торговли Si"

- 10 февраля 2013, 15:20

- |

Каждый, кто торгует руками, не раз сталкивался с вопросом: а когда же лучше следить за торгуемым инструментом? Человек — не робот, поэтому находиться возле монитора даже 12 часов в сутки — это «до свидания» здоровье и личная жизь. Все-таки для достижения результа нужен полноценный отдых, а поэтому втает вопрос об оптимизации времени.

На этом закончу лирическое вступление. Итак, к делу!

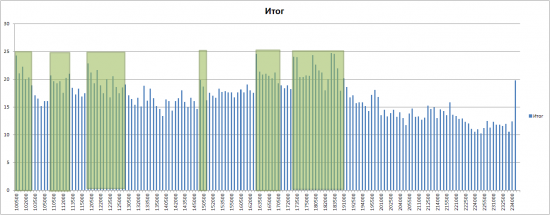

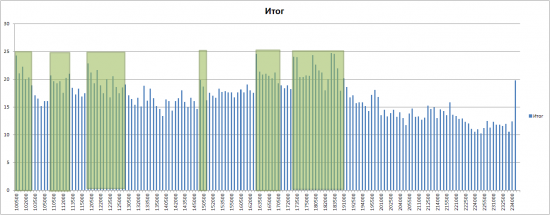

В субботу вечером решил посмотреть статистику по 2-м последним контрактам фъючерса на доллар-рубль. Скачал с сайта mfd.ru 5-минутные данные SIZ2 и SIH3 и загнал их в excel. Немного поиздевался над ними и вот что получилось:

здесь представлено распределение спреда 5-минутного бара в зависимости от времени за 98 торговых дней. Бары за 10-00 и 19-00 исключены из рассмотрения, т.к в это время очень часто регистрируется гэп. Среднее значение спреда внутри основной сессии получилось примерно равным 18 пуктов. Зеленым отмечены те временные зоны, где среднее значение спреда превышает эти 18 пунктов, следовательно, в эти времменные интервалы, по всей видимости, следует ожидать наиболлее существенных движений.

( Читать дальше )

На этом закончу лирическое вступление. Итак, к делу!

В субботу вечером решил посмотреть статистику по 2-м последним контрактам фъючерса на доллар-рубль. Скачал с сайта mfd.ru 5-минутные данные SIZ2 и SIH3 и загнал их в excel. Немного поиздевался над ними и вот что получилось:

здесь представлено распределение спреда 5-минутного бара в зависимости от времени за 98 торговых дней. Бары за 10-00 и 19-00 исключены из рассмотрения, т.к в это время очень часто регистрируется гэп. Среднее значение спреда внутри основной сессии получилось примерно равным 18 пуктов. Зеленым отмечены те временные зоны, где среднее значение спреда превышает эти 18 пунктов, следовательно, в эти времменные интервалы, по всей видимости, следует ожидать наиболлее существенных движений.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал