Избранное трейдера Alex

Самое лучше действие на бирже (да и в жизни) это недеяние…

- 01 июня 2017, 23:06

- |

Современный человек совершенно разучился ничего не делать и это главное препятствие для его самореализации. Правда нельзя путать «недеяние» с «бездействием». Движение — жизнь, и недеяние как раз, то действие, которое позволяет самореализовываться тем событиям, которые будут способствовать достижению истинных целей. Понять разумом этот аспект очень сложно, но душа может подсказать истинное направление. Еще в древние времена все мастера говорили о правильном, внутреннем состоянии сознания. Особенно актуально для современного человека те учения, о которых говорил Иисус в своей нагорной проповеди. К сожалению эти учения в современном мире полностью искажены и перевернуты с ног на голову. Внутренняя жизнь человека, отражает его материальное состояние, все что внутри, отражается как в зеркале в реальном мире, в его отношениях с другими людьми, в его окружении и в его благополучии. В науке, перед тем как, что то изобрести, у ученых, изобретение рождается внутри, в виде мысли и только потом материализуется. Что бы родить данную мысль, нужно достичь опредленного состояния сознания, осознано или нет. К примеру, что бы описать закон притяжения, на ученого случайно, упало яблоко и его осенило, но если бы он осознано сидел под деревом и думал, что ему срочно нужно придумать новый закон, у него вряд ли, что нибудь получилось. То есть он, сидя под деревом, занимался недеянием и поэтому, получился потрясающий результат.

( Читать дальше )

- комментировать

- ★11

- Комментарии ( 14 )

Кречетов. Заглядывание в будущее в аналитике.

- 30 мая 2017, 18:07

- |

( Читать дальше )

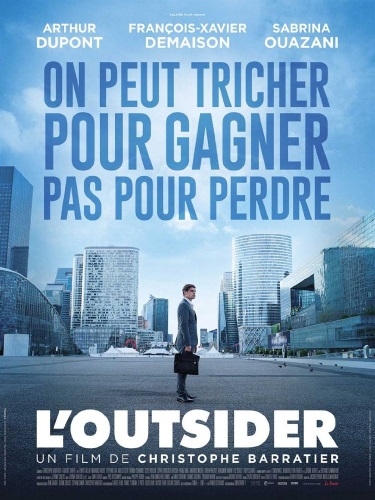

А вы сливали 5 млрд. евро? Новая киношка про трейдинг

- 29 мая 2017, 11:10

- |

В 2008 году произошла история, которая была во всех новостях — трейдер банка Société Générale Жером Кервьель в результате своей торговли принес банку убыток в 5 мдрд евро.

В 2016 году французами был снят фильм L'outsider (Аутсайдер) по мотивам этой истории. К сожалению, фильм так и не перевели ни на русский, ни на английский. По просьбе читателей сайта http://tradelikeapro.ru, сайтом был организован перевод этого фильма и теперь вы можете посмотреть эту захватывающую историю о безусловно талантливом трейдере (за свою карьеру он принес банку несколько миллиардов прибыли), которого погубила чрезмерная уверенность в себе.

Отдельный привет трейдеру и хорошему человеку, идейному вдохновителю, который организовал и оплатил перевод для нас, а именно Pavlusу777(7).

Ах да… забыл ссылочку дать — https://rutracker.net/forum/viewtopic.php?t=5408330

Все удачного просмотра.

P.S. Кино еще не смотрел, не смогу ответить на вопросы о фильме!

Сырок Александров - лучшая книга про бизнес которую я читал

- 28 мая 2017, 21:24

- |

оказалась лучшей книгой про бизнес, которую я когда-либо читал...

Почему книга получилась такой интересной?

Эти советы пишет опытный и очень успешный бизнесмен Б.Ю.Александров. И пишет он их не в пустоту, а для своего внука Саши, который пока еще очень маленький. Поэтому книга получилась откровенной, очень полезной и очень захватывающей. Для тех кто сомневается в успешности, сообщу: Александров владеет заводом по пр-ву молочной продукции, собственной логистикой из 500 машин, которые ежедневно поставляют продукцию в 7000 магазинов! фермерскими хозяйствами, которые дают молоко, клиникой Александрова в Москве, пансионатом для похудания в Латвии.

Легальным бизнесом Александров занимается с 1988 года, то есть уже почти 30 лет.

Кроме того, Александров — очень начитанный человек. Он только по истории бизнеса читает 30-40 книг в год! И это чувствуется по книге, в ней действительно сообщается много интересных фактов.

Ну и что самое главное, советы книги полностью пересекаются с моим опытом и опытом моих наблюдений за успешными и неуспешными бизнесменами.

Книгу формально можно разделить на 3 части:

1. история бизнеса Александрова

2. 20 правил бизнеса + советы Саше

3. история жизни Б.Ю. в форме мемуаров.

Пункт 3 кому-то может показаться скучноватым, но я прочел взахлеб. Даже простые житейские истории написаны очень интересно и полезно. Почти на каждой странице всей книги я делал какие-то подчеркивания. Это однозначно книга со 100%-м КПД.

Вот несколько идей книги вам навскидку.

1. Следите за цифрами бизнеса еженедельно. Это позволяет быстро среагировать на проблему, если она появляется. Это как диагностика болезни — чем раньше выявишь, тем эффективнее и быстрее будет лечение.

2. Занимайтесь только одним делом и изо всех сил. Почему? Потому что все хотят быть богатыми и если конкуренты ваши вкладывают больше усилий, то они вас переедут.

3. «5 дней в неделю вам даны, чтобы не отстать от конкурентов, а выходные — чтобы обогнать их»

4. Занимайтесь тем, что получается, а не тем, что нравится.

5. Русский человек импульсивен — добивается какого-то уровни, бросает дело, начинает заниматься чем-то еще. А надо железно контролировать качество.

6. Слушайте своих клиентов.

7. Прислушивайтесь к успешным предпринимателям.

8. Быстро реагируйте на инновации.

9. Российская специфика такова, что для того, чтобы люди работали и делали качественный продукт — их надо постоянно пинать.

Шикарная книга. И знаете что?

Нам надо менять приоритеты. Отказываться от совковых ценностей и идей патриотизма в форме сакрального самопожертвования. Я уверен в том, что канонизировать необходимо в первую очередь именно таких бизнесменов как Б.Ю. Александров! Про Александрова и таких предпринимателей как он надо писать книги и снимать фильмы. Надо ставить таких как он в пример молодежи. Рассказывать про них в школах. Портреты таких людей необходимо вешать на столичные здания. Я считаю, что если бы мы честно признали наших бизнесменов национальными героями, если бы государство берегло таких людей, помогало им, и воспитывало у общество соответствующее уважение к идее честного предпринимательства и созидания, то очень скоро, лет через 20, мы бы оказались в совершенно другой стране.

Ведь именно частный бизнес, а не центрально планирование и перераспределение ресурсов способны вытащить нашу страну из того состояния, в которой она находится.

Вот бизнес-секреты с Александровым

( Читать дальше )

Налоги в России. Пища для размышлений.

- 28 мая 2017, 15:21

- |

Почему мы ими не станем?

- 23 мая 2017, 00:45

- |

Хотел бы дополнить пост «Почему мы не они?» от Волка с Воздвиженки личным опытом, касаемо качества труда в России (и, возможно, в СНГ в целом). Сначала хотел написать коммент в его теме, но понял, что объём позволяет запилить отдельный пост, а заодно набрать кармы, которой не хватает на оценку полезных постов других смартлабовцев.

Вкратце о себе: сейчас у меня свой малый бизнес, но до этого я 9 лет отработал в 4 московских компаниях, две из них у многих москвичей на слуху, но озвучивать названия не буду. Во все компании приходил на дожность линейного персонала и отовсюду уходил хотя бы мелким начальником, хотя часть трудового стажа пришлось на студенческий возраст, когда пробиться куда-то сложно. Секрет прост: просто работай. Не нужен никакой блат, ни нужно никому «лизать», не нужно всем поддакивать, не нужно никого подсиживать. Нужно просто хорошо работать, показывая не деятельность, а результат. Но сейчас не обо мне.

>КПД труда. 99% писарчуков и удивляющихся западному прогрессу никогда не захотели бы работать в таком ритме как работают там. Т.е. им надо чтобы кто то делал, а они работали себе в развалочку с перекурами каждые 15 минут (образно).

( Читать дальше )

Недвижимость. Как оценить износ?

- 22 мая 2017, 14:24

- |

Недвижимость как средство консервации капитала? Почему нет. Поразмышляем…

За последние 20 лет мы были свидетелями различных состояний рынка недвижимости. Завладевшая умами многих идея 2000-х «будет только расти» постепенно меняется на более рациональную.

Какие источники будут формировать мой доход в случае приобретения помещения и сдачи его в аренду? Для простоты рассмотрим некоммерческую.

Во-первых, удорожание недвижимости во времени. 25 лет – маловато для выводов по такому консервативному виду актива, как жилье. Возьмем США. За 20 столетие удорожание недвижимости происходило в среднем со скоростью инфляции. Поэтому и для России, на мой взгляд, разумно не рассчитывать в долгосроке на рост цен, превышающий инфляционную ставку (реальный доход=0).

Во-вторых, арендная плата. С учетом ремонта и обстановки, обозначим ее как 5% годовых.

Все ли мы учли в будущих доходах и расходах? Думаю, что нет. Как быть с амортизацией приобретенного актива? Стареет ли бетонная коробка, которую мы приобрели? Естественно. Вопрос в том, как нам учесть эту потерю стоимости во времени?

( Читать дальше )

ATR ИЛИ Ищем идеальный показатель волатильности.

- 19 мая 2017, 22:50

- |

В торговле очень высока потребность в определении волатильности. Это и в определении возможного хода котировки за день или другой срок, в опционах, в стратегиях по изменению волатильности. Основной показатель волатильности у многих – это ATR.

Но он обладает рядом недостатков

— Сильное влияние высоких баров – импульсов на ATR. Отдельные импульсы в диапазоне его создают высокие значение, при этом при первом баре без них она падает.

— Не учитывается устаревание информации. Т.е. при задании больших диапазонов для подсчета ATR прошлые значения учитываются в той же степени, что и новые.

— Средняя величина не гарантия наибольшей вероятности. К примеру: среднее значение ATR не дает даже 50% шансов. Что за день цена пройдет это расстояние сегодня.

Вопрос ко всем: что использовать для определения значения волатильности? И можно ли ее улучшить?

Варианты улучшения:

1) Не учитывать отдельные бары.

Не самый лучший вариант. В этом случае мы теряем часть статистики.

( Читать дальше )

Долгосрочный портфель на ИИС

- 14 мая 2017, 13:09

- |

Вот закончил формировать свой портфель и решил поделиться результатами.

сначала опишу цели: долгосрочное инвестирование с постоянным накоплением капитала и формирование пассивного дохода на горизонте от 10 лет.

поскольку на фондовом рынке я пока чайник, решил начать с нуля и постепенно наращивать капиталл ежемесячными пополнениями. Таким образом я свожу риски о возможных не правильных решениях к минимуму и в процессе буду корректировать свои идеи.

Цель 1: 1 млн руб с нуля.

временной горизонт: максимум 3 года.

метод: ежемесячное пополнение + возможный прирост курсовой стоимости акций + реинвестирование дивидентов.

минимальное месячное пополнение: 10 тыс руб, но на практике стараюсь вносить больше по мере возможностей, но не прибегая к серьезным ограничениям и не ухудшая свой уровень жизни.

Счет открыл ИИС так как вывод средств не планируется. Старт был 20 февраля 2017 с 25 тыс руб. За 3 месяца сформировал вот такой портфель:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал