Избранное трейдера lazy cat

Опционы для Гениев (Очередное представление зигзага)

- 10 мая 2018, 13:43

- |

Итак, почему крылья улыбки опускаются, поднимаются? Потому что меняется предполагаемая волатильность волатильности. И меняться она может от 20 до 40. И если волофвол будет успокаиваться, то и диапазон будет уменьшаться, а соответственно и крылья опускаться. И наоборот. Если амплитуда волатильности увеличивается, то волофвол увеличивается и крылья поднимаются. И так как зигзаг торгует именно этим наклоном, то получается, что он торгует волофволом.

Теперь мы разберем наш зигзаг на составные части. Я продаю 100, 105 путов и покупаю 80, 127500 колов. У меня минимальная гамма, положительная тетта и отрицательная вега. То есть, классическая схема. Остается только захеджировать дельту. И я сделаю это не фьючерсом, а опционами на ЦС. Куплю 117500 путы 20 штук и продам 117500 колы 20 штук. Согласитесь, что это тот же самый фьючерс -20. Только фьючерс вам не показывал, какая у него волатильность и какие у него греки. Хотя, на самом деле, в динамике его движения, все это присутствует. Остается понять, насколько сбалансирована эта штука. Для этого мы рассмотрим отдельно путы:

( Читать дальше )

- комментировать

- ★16

- Комментарии ( 50 )

Опционы для Гениев (весы из плотности распределения)

- 08 мая 2018, 21:54

- |

Что бы продолжить разбираться с зигзагом, нам надо вернуться к нашей вол оф вол с улыбкой. Потому как зигзаг, это все таки, торговля волатильностью и ее улыбкой. Берем наш график улыбки и тупо не него смотрим. По оси Y там отложены волатильности. В данном случае от 20 до 40. То есть на рынке представлены сразу много волатильностей и вы можете выбрать любую из этого диапазона. Одновременно это предполагает (имплайд), что волатильность будет меняться от 20 до 40. Или, это коридор волатильности, где она должна гулять. Остается понять, как она будет гулять. Фактически мы имеем распределение для каждого страйка и задано это распределением волатильности этого страйка. Поэтому, когда мы говорим, что БШ дает нам Гаусовское распределение это не так. БШ дает нам спектр распределений, из которых получается суммарное и оно может быть любым, или мы его можем сделать любым.

Одной из задач в опционной тематике, является нахождение волатильности БА через IV волатильности. При этом недостаточно сложить все волатильности и найти среднее или взять ЦС. Для этого нам надо присвоить каждой волатильности вес, ее значимость в данный момент. Я слышал про много методик. Начиная от открытого интереса заканчивая ценой. Действительно, вес придает d1. И мы можем использовать греки. Классически, взвешивают на вегу. Вега это тоже такое распределение в виде колокольчика, производная от N(d1). Тогда мы можем взглянуть на наш диапазон волатильностей, как на плотность распределения. Где центральный страйк и его волатильность имеет максимальное значение и чем дальше мы уходим от него, тем меньший вес представляет из себя каждая последующая волатильность.

( Читать дальше )

Русская работа - про АвтоВАЗ

- 06 мая 2018, 15:01

- |

Как автор "Хулиномики" пытался заработать денег, ч.2

- 06 мая 2018, 13:01

- |

Первая часть тут: smart-lab.ru/blog/469107.php

После программистов я занялся ещё более “реальным” бизнесом: знакомый предложил вложиться в сноубордическое оборудование австрийской фирмы F2 (ныне, к счастью, покойной) и в модную молодёжную зимнюю одежду Forum, Foursquare и Special Blend (тоже закрытые Бёртоном бренды), на которые у приятеля были предзаказы, но не было денег закупиться. Он очень прикольно всё описал: мол, вложимся на 3-4 месяца, привезём сноуборды, продадим, заработаем процентов 30 прибыли. В случае плохих продаж всегда сможем слить их по ценам закупки и в любом случае отобьём деньги. Предзаказы у него были примерно на половину всей партии, то есть вроде как никакого риска. Просто глупо было упускать такую возможность!

Я снял все деньги с брокерского счета, который растил несколько лет (примерно 40 тысяч долларов, из которых половину заработал доверительным управлением), и занял у родственников примерно в 4 раза больше. И “проинвестировал”. Заодно вложился ещё в закупку модной сноубордической одежды.

( Читать дальше )

лучшие посты смартлаба всех времен

- 05 мая 2018, 09:29

- |

1. Северная человека и Хаос smart-lab.ru/blog/19963.php

Отличный язык (сначала надо немного привыкнуть) и смысл тоже, в этой статье препарация трендовой торговли и Билла Вильямса, но у Человеки есть и другие интересные.

( Читать дальше )

Как автор "Хулиномики" пытался заработать денег

- 04 мая 2018, 09:08

- |

Бизнеса хватало на офис и мою зарплату, и даже немного оставалось, только в один прекрасный момент нашего американского заказчика начала поглощать большая австралийская корпорация и поставила ультиматум: либо мы всё продаём, либо всё покупаем, а доля в 33% (которая досталась бы им после поглощения американской компании) им не нужна. Всю нашу конторку оценили тогда в 100 тысяч долларов, что, конечно, не так уж плохо для вложений в 10к на брата, но перспектива через пару лет найти инвестиции с оценкой в миллион, которую мы себе радужно рисовали, сразу потухла. К тому же мы были молоды, трусливы и бедны, поэтому решили продать свои 66%, а не купить 33% у американца. Причём дали нам даже не деньги, а австралийские акции, и получить за них налик было не с кого. Как оказалось, к счастью.

( Читать дальше )

Путь трейдера, длиною в жизнь!

- 02 мая 2018, 14:42

- |

Первое что необходимо сделать это разобраться с временным периодом под себя. Некоторым это сложно сделать: хочется брать больше за сделку, и не понятен свой риск. Все тут зависит от того, сколько времени ты можешь достаточно Внимательно наблюдать за рынком — 1 час или 5 часов.

Следующий шаг, рассказать себе о том, что ты узнал и тех рыночных условиях которые тебе запомнились и понравились. Прописываешь и прорисовываешь все рыночные условия для игры на графике.Удивишься, но придется тратить время чтобы вспоминать, прописывать рыночные условия. Для торговли с постоянным профитом, вся информация должна быть впечатана в память, в три этапа.

Просмотр более 10 раз консультационных часов дает озарение в сознании.

Этап 1. Игра на графике

Открываешь график со своим временным интервалом за 30 дней и рисуешь, комментируешь рыночные условия и так далее. Работаешь с графиком до моментального определения своих рыночных условий, где стоило входить а где стоило ставить стоп. Сопровождение открытой позиции с фиксацией убытка или прибыли. Определяешь свой рынок, тот фон который необходим для рыночных условий. Ты откроешь для себя новый рынок и это только начало. Здесь не стоит задача определять, что будет справа от графика. Важно увидеть картинку, суть тех движений цены что позволяет делать трейды и зарабатывать деньги по формуле Профит — расход = Прибыль.

( Читать дальше )

Опционная позиция на сглаживание коэффициента ставок.

- 26 апреля 2018, 11:43

- |

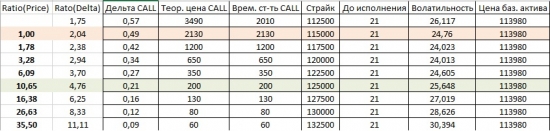

В основе стратегии постулат, что Дельта опциона это еще и вероятность того, что на момент эксирации цена будет выше цены страйк.

Если дельта Колла равна 0,5 то вероятность того, что к моменту экспирации цена базового актива будет выше цены страйк 50/50.

А сейчас переведем вероятность в коэффициенты выигрыша.

У букмекеров сущеcтвуют коэффициенты по которым они принимают ставки.

Формула вычисления этих коэффициентов проста = 1/вероятность.

Если вероятность 50/50 то коэффициент равен 1/0,5=2,0

И это логично, если игрок поставил 100р. с коэффициентом 2,0, то он или потеряет эти сто рублей или получит 200р.

Главное свойство, это то что при снижении вероятности положительного исхода события — коэффициент растет. И наоборот.

Перейдем на доску опционов.

Переведем дельту в коэффициент выйгрыша(Ratio).

На текущей доске опционов с экспирацией 17 мая 2018г., это выглядит так.

Посмотрите, у 21 дельты коэффициент равен 4,76 — это означает, что трейдер купив опцион планирует получить сумму в 4,76 раз больше.

Сравним текущую цену(теорию) опциона с ценой которую мы получим если встанем на страйк.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал