Избранное трейдера dmitry m1xman

Алгоритмы маркетмейкера. Часть 3

- 02 апреля 2015, 09:46

- |

Продолжаем разбирать работу JIANGMIN XU «Optimal Strategies of High Frequency Traders». Чтобы составить уравнение оптимального контроля, сначала сформулируем проблему оптимизации алгоритма при используемых стратегиях θ, как достижение максимума следующего матожидания:

![Алгоритмы маркетмейкера. Часть 3 \max_{\theta^{mk},\theta^{tk}}\mathbb{E}_0[X_T-\gamma\int^T_0 Y^2_{t-}d[P,P]_t]](http://mathurl.com/pthr6jr.png) ,

,

( Читать дальше )

- комментировать

- ★46

- Комментарии ( 34 )

Как купить валюту на бирже по выгодному курсу и с минимальными издержками? (Альфа-Директ)

- 01 апреля 2015, 12:27

- |

Как купить валюту на бирже? (+266,113к,35f)

Обмен валюты на бирже? (+15,5к)

Обе инструкции при помощи брокера Альфа-Директ при Альфа-Банке. Повторять я их не буду, просто хочу подтвердить, что все работает, как описал автор в первом топике. Я и сам пользуюсь Альфа-директом еще с 2008 года, не буду ничего говорить о качестве брокерского обслуживания, но надо сказать, в плане покупки валюты, похоже именно у Альфы есть преимущества перед остальными:

- Быстрый вывод долларов на долларовую карточку VISA/Mastercard (у меня где-то через 25 минут деньги появились на карте, то есть деньги шли ровно столько, сколько я писал этот пост)

- Минимальные издержки, нет левых комиссий

- Удобно вносить/снимать рубли/доллары через банкоматы альфы

- Если выводишь деньги сразу после покупки их на бирже, удерживается какая-то плата на счете. Поэтому выводить лучше на следующий день

- Заявки кратны только $1000. Меньше обменять не получится.

Если совсем коротко, то процедура выглядит так:

- вносишь рубли в банкомате на счет

- в интернет-банке (альфа-клик) переводишь их на брокерский счет

- в альфа-директе переводишь их на ВР МБ (валютный рынок)

- кстати только что узнал, что можно сразу в интернет-банке перевести с банковского счета на МБ ВР, то есть объединив пункты 2 и 3

- далее в альфа-директе надо ткнуть в таблицу «котировки» выбрать инструменты — доллар-сегодня (TOD) и доллар-завтра (TOM)

- тыкаем в USD(TOD), лично я покупал через ТОД т.к. тут доллар на несколько копеек дешевле и отгружается на день раньше:) Правда купить на ТОДе можно только до трех часов вроде

- то что валюта приобрелась, можно убедиться, посмотрев в табличку «балансы», строка валютный.

- выводим так же, как вводили, можно даже через альфа-клик

( Читать дальше )

Март 2015. Что имеем?

- 31 марта 2015, 21:04

- |

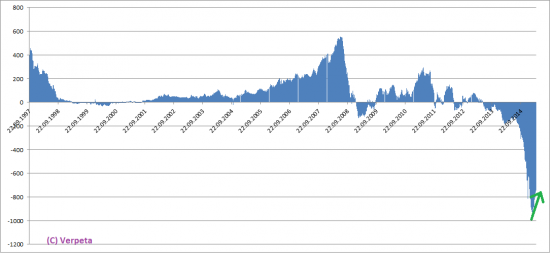

Разрыв между индексом РТС и ММВБ стал сокращаться. тенденция к дальнейшему продолжению сокращения разрыва налицо:

Рисунок Разрыв между индексом РТС и ММВБ

в статье "Февраль 2015. Что имеем? +кое-что ещё" я приводил вот такую табличку:

Рисунок Табл возможные сценарии, их частота и периоды реализации этих сценариев после события в период Т0 доходность индекса РТС =>+10%

( Читать дальше )

Это то, что работает на рынке уже 30 лет.

- 31 марта 2015, 18:13

- |

О чем пойдет речь?

Сегодня мы очередной раз поговорим про уровни, и паттерны которые работают на рынке уже более 30 лет. Да, есть и такие паттерны. Не нужно придумывать грааль, когда он уже есть. Вы можете, конечно, подогнать под себя, под свою систему, но будет ли это правильным, решать Вам.

Вы можете использовать то, что уже работает, без наворочек и зарабатывать или придумать свое, используя старую методику и так же зарабатывать. Я лично выбрал второй вариант — работу по “банковским данным” и немного подогнал под свою систему. Ведь мы на форексе, а тут как нам известно, правят банки.

( Читать дальше )

Алгоритмы маркетмейкера. Часть 2

- 31 марта 2015, 11:10

- |

В прошлой части мы рассмотрели оптимальное управление inventory risk в маркетмейкерском алгоритме. Напомню, что формулы для нейтральной цены и оптимального спреда между лимитными ордерами были получены при допущении, что цена следует геометрическому броуновскому движению. Управление inventory risk для моделей цены, более приближенными к реальности, рассматривается, например, в статье Pietro Fodra & Mauricio Labadie «High-frequency market-making with inventory constraints and directional bets» . Однако, применить напрямую на практике алгоритмы из этих статей вряд ли получится, так как в них не учитывается действие adverse selection risk. Поэтому в данной части рассмотрим работу JIANGMIN XU «Optimal Strategies of High Frequency Traders», в которой автор делает попытку учесть этот вид риска, конечно, наряду с inventory risk.

( Читать дальше )

Учу английский быстро и легко! Давно хотел начать.

- 28 марта 2015, 18:32

- |

Да, я учил английский в школе и университете, но так и не научился правильно говорить… всегда путался во всех этих временах и т.д.

Сегодня случайно встретил один курс. Его автор излагает материал системно и доступно. Он говорит, что 90% речи приходится на 350 слов, из них примерно половина глаголы. Поэтому предлагает начать именно с них. Весь курс состоит из 16 уроков и называется «Полиглот английский за 16 часов». Понятно, что за 16 часов язык не выучить и это всего лишь рекламный ход, но все же первый раз встречаю такую доступную методику. Я сегодня на первый урок длительностью 45 минут потратил около четырех часов. Смотрел видеоурок и в тетради конспектировал информацию, а потом проговаривал ее, чтобы лучше запомнить. Понравилось также то, что в зале сидят ученики, примерно с такими же знаниями как и я. Они задают «глупые» вопросы, которые помогают лучше разобраться в материале.

( Читать дальше )

Алгоритмы маркетмейкера. Часть 1

- 26 марта 2015, 11:26

- |

В биржевой торговле существует ряд алгоритмов, которые можно отнести к маркетмейкерским. Как правило, это означает выставление лимитных ордеров по обе стороны стакана, то есть как на покупку, так и на продажу, и целью такого алгоритма является получение прибыли от спреда - разницы между этими лимитными ордерами. Простейшая стратегия подобного рода — постановка ордеров одновременно на лучший бид и лучший аск — будет убыточной из-за действия следующих факторов:

1. Вероятность взятия ордера на стороне, противоположной движению цены в большинстве случаев выше, чем на стороне по направлению движения. То есть, если цена актива растет, то чаще будут исполняться ордера, выставленные на продажу, а ордера на покупку, соответственно — реже, в результате возникает убыточная позиция. В англоязычной литературе этот эффект называется

( Читать дальше )

Работа с фьючерсами на рынке США. Требование к капиталу.

- 25 марта 2015, 20:20

- |

При работе с фьючерсными контрактами трейдер может купить фьючерс, если он считает, что цена товара или индекс вырастет, или продать товар, если он считает, что цена его снизится. Чтобы участвовать в любой сделке на фьючерсном рынке, трейдер должен обладать количеством средств, соответствующих требованиям первоначальной маржи (Initial Margin). Это та сумма, которая списывается со счета при покупке или продаже фьючерсного контракта. Кроме этой суммы, брокер спишет еще комиссионный сбор за проведение сделки.

Таким образом, для участия во фьючерсной сделке трейдеру требуется иметь капитал в размере первоначальной маржи, плюс комиссионные брокеру, плюс какой-то запас денег на всякий случай. Важно еще иметь знание и понимание процесса, план действий, плюс цель.)

( Читать дальше )

Иностранный брокер: как учесть убытки и заплатить налоги?

- 20 марта 2015, 09:45

- |

Всем добрый день!

Мы уже не раз рассматривали порядок сальдирования убытков по операциям с ценными бумагами. Сегодня я хочу обратить внимание на следующее: существует ли особенность в уплате налога и учету убытков, если брокер – иностранная компания?

Иностранный брокер не является налоговым агентом по НДФЛ, и удерживать данный налог с суммы полученного дохода он не будет. Что это значит? Это говорит о том, что инвестор не будет возвращать налог (как это он может сделать в случае с российским брокером).

Декларировать доходы от операций с ценными бумагами обязан сам инвестор. Отчитываться следует путем подачи в налоговую инспекцию декларации 3-НДФЛ. Обязанность по сдаче декларации 3-НДФЛ возникает в том случае, если по итогам года получена прибыль.

Документ следует подать в срок не позднее 30 апреля года, следующего за истекшим налоговым периодом.

Какие документы надо приложить к налоговой декларации?

В налоговую инспекцию для подтверждения полученного дохода надо представить справку от брокера (это может быть не только справка, но и выписка по счету или иной документ). В справке отражается информация о полученном доходе, валюте, дате получения дохода. Обязательно надо, чтобы была дата. Вот, например, брокер дал такой документ – финансовый отчет, в котором все (казалось бы) есть. Можно увидеть и инструмент, и размер прибыли и валюту, а вот дату продажи акций (когда инвестор получает доход) мы не видим. Необходимо получить от брокера более «расшифрованный» документ.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал