Избранное трейдера macdee

Боремся с тилтом. Метод скалолаза.

- 07 февраля 2012, 10:51

- |

Конечно, именно такие «сверхудачные» сессии вдохновляют писать всякие посты, книги… Именно эти ощущения врезаются в память надолго, а отсюда уже рождаются всякие трейдерские байки и мемуары… Одним словом, страшный опыт, некоторые даже ломаются. Никогда не видели человека, которого рынок просто «раздавил»? Вряд ли кто из трейдеров захочет что-либо подобное пережить снова. Написать легко, а сделать на практике очень трудно — это так. Но если мой пост поможет хотя бы 1 трейдеру, то значит, что я не зря трудился. Я пишу о дискеционном трейдинге. Посвящается всем тем, кто торгует руками.

( Читать дальше )

Поиск идеального плеча или что такое оптимальное "f" (Ральф Винс "Математика управления капиталом")

- 05 февраля 2012, 22:15

- |

Друзья, привет!

Большинство наверное прекрасно знает, что плечо на фондовом рынке и плечо друга — две разные вещи! И со многими, я уверен, фондовое плечо ни раз играло злую шутку! Не буду оригиналом и скажу, что и я неоднократно становился заложником агрессивных плеч, в следствии которых мне ни раз приходилось нести несоизмеримые потери по счету.

Понимание того, что плечи нужно сокращать пришло естественно не сразу. Переломным моментом, как я уже писал в одном из своих постов, стал просмотр видео с участием Алексея Каленковича (ещё раз отдельное ему за это спасибо).

Кто еще не видел это видео, то вот оно:

vimeo.com/25638210

В этом видео Алексей рассказывает о его понимании книги Ральфа Винса «Математика управления капиталом. Методы анализа риска для трейдеров и портфельных менеджеров».

На мой взгляд, книга достаточно сложна для понимания, по крайней мере, с первого раза. В книге достаточно много разного рода приблуд. Главной же идеей данной книги является поиск так называемого «оптимального f». По нашему — оптимального плеча, при котором достигается максимизация долгосрочной доходности с оптимальным риском.

Теперь о самой книге.

В книге «Математика управления капиталом» Ларри Вилльямс описал метод фиксированной фракции. Фиксированно-фракционный метод основан на том, что в каждой сделке можно рисковать суммой, не превышающей заранее заданного процента от текущего баланса счета. По мере роста размера счёта происходит пропорциональное увеличение размера позиции. Применительно к построению торговых систем для разного рода рынков, размер процента риска необходимо привязывать не только к размеру торгуемого лота, но также ещё к значению используемого плеча, уровню стоп-лосса, заданному в системе, а также торгуемому инструменту. Другими словами необходимо учитывать количество потенциально теряемых в сделке пунктов и их стоимость на данном инструменте.

Достоинством фиксировано-фракционного метода является относительная простота и прозрачность, поскольку объем позиции вычисляется пропорционально размеру депозита. Риск остается постоянным на протяжении всей торговли. При этом полученная прибыль автоматически реинвестируется при вычислении размеров лотов последующих сделок.

Главным недостатком фиксировано- фракционного метода является эффект «ассиметричного рычага». Суть этого эффекта в том, что для компенсации потерь, понесенных в сделке, вам необходимо заработать в пунктах больше, чем вы потеряли. Этот дисбаланс проявляется тем сильнее, чем агрессивнее торговля, чем больше процент риска в каждой сделке. Происходит это потому, что отыгрываться придётся меньшим лотом, тем лотом, который позволит вам оставшийся после убытка депозит. Эффект ассиметричного рычага поясняется следующей таблицей.

( Читать дальше )

Риски при торговле опционами. Часть 2.

- 02 февраля 2012, 23:39

- |

В этом посте ставлю задачу объяснить что в этой системе и как устроено и что залимитировано. Первое – это лимит на дельту. Он рассчитывается исходя из максимального «плеча» которое мы можем себе позволить взять при направленной торговле. Для большинства «агрессивных» счетов данный приведенный к линейному параметр в пределе не должен превышать 1:0,5. То есть, если индекс стоит примерно 100 000 и у нас на счете есть 1 000 000, то направленная торговля с плечом 1:0,5 – это 1000000*0,5/100000 = 5. Здесь все просто и в точности совпадает с простым лимитированием при направленной торговле фьючерсом. Однако, рпционы – не фьючерсы, они могут изменяться на сотни процентов в течение торгов, и для них, кроме дельты есть и другие немаловажные параметры, которые также необходимо залимитировать.

Второй крайне важный параметр, это оценка модуля вариационной маржи, которая в пределе может поступить или списаться со счета. Вообще говоря, это оценка Var для совокупной позиции. Как я рассчитываю Var, — довольно просто, это оценка дисперсии волатильности по страйкам + оценка дисперсии по базовому активу. Берем 95% вероятность для обоих параметров и оцениваем отдельно каждый страйк по худшему сценарию. На сегодняшний день d(IV) = 3,4%, d(RI)=4600 пунктов (посление 30 торговых дней). Итак, по вариационке мы допускаем, что максимальное изменение не должно превышать 2% счета.

( Читать дальше )

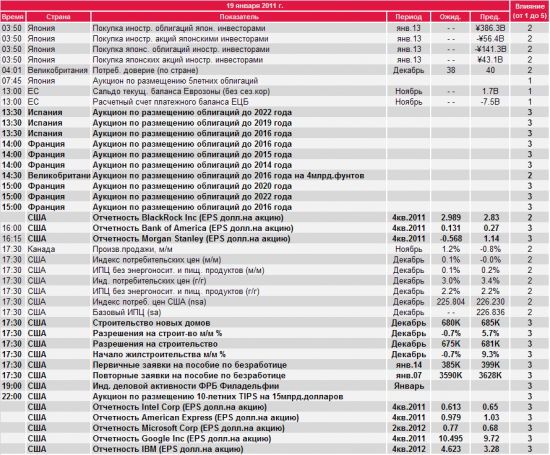

Календарь статистики (размещения, отчетности, статистика) на неделю (16-20янв2012)

- 16 января 2012, 14:53

- |

Долгосрочный портфель для моего сына!!! Горизонт инвестирования 18 лет ! ! !

- 27 декабря 2011, 18:03

- |

Недавно я писал о том, что 4 ноября у меня родился сын!!!

Сегодня супруга подкинула идею открыть на его имя вклад в банке...

Я к такого рода вложениям отношусь скептически и решил, что портфель рисковых инструментов, думаю будет поинтереснее ...

Решил обратиться за советом к вам Уважаемые смартлабовцы!!!

Будьте добры, помогите советом: Из каких инструментов лучше составить портфель с горизонтом 18 ЛЕТ!!! ))))

Валюта, акции, драгметаллы????

Самому интересно, что будет через 18 лет, и будут ли вообще существовать компании торгуемые сейчас ...

По результатам поста будет составлен портфель. Я назову его «СМАРТЛАБ» и вручу сыну на 18 летие!!!

Стартовая сумма 500 тыс. рублей!!!

Заранее благодарен!!!))))

Последние 1,5 месяца торгую как-то так… )))

Сальдирование финансового результата на разных площадках

- 27 декабря 2011, 16:38

- |

Вы уже разобрались в нюансах работы с акциями на спот-рынке, и хотите зарабатывать с помощью инструментов срочного рынка — фьючерсов и опционов. Тогда вперед! А мы с помощью этой статьи поможем Вам познакомиться с налогообложением доходов на разных биржевых площадках.

Итак, согласно статье 214.1 п.15 Налогового Кодекса РФ финансовый результат по операциям с финансовыми инструментами срочных сделок, базисным активом которых являются ценные бумаги, фондовые индексы сальдируется с финансовым результатом по товарным фьючерсам не во всех случаях.

Давайте рассмотрим возможные варианты получения финансовых результатов по трем видам инструментов: ...

idtrader.ru/lib/info/taxation/taxation-2/

Трейдинг на острове Самуи

- 22 декабря 2011, 03:52

- |

Фото, сделанное не вставая с рабочего стола:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал