Избранное трейдера megatrade

Налоговая получит расширенный доступ к банковской тайне

- 14 марта 2021, 15:00

- |

Налоговые органы РФ с 17 марта получат расширенный доступ к банковской тайне. Банки должны будут в течение трех дней со дня получения запроса предоставлять налоговикам копии паспортов клиентов, копии доверенностей на распоряжение денежными средствам, копии договора на открытие счета и заявления на его закрытие, а также копии карточек с образцами подписей и оттиска печатей.

Кроме того, кредитные организации должны будут предоставлять информацию в электронной форме или на бумажном носителе о бенефициарных владельцах, представителях клиента, а также выгодоприобретателях, включая информацию в отношении отдельных операций или за определенный период.

Перечень информации, получаемой налоговыми органами от банков и составляющей банковскую тайну о физлицах, индивидуальных предпринимателях и организациях, расширился, отметила старший аналитик банковских рейтингов НРА Надежда Караваева. Она напомнила, что ранее налоговые органы могли получать данные о счетах и вкладах банковских клиентов только в рамках налоговых проверок. Нововведение дает право запрашивать информацию и вне проверок.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 7 )

Миллиардер Тимур Турлов о пути Freedom Finance к IPO на Nasdaq. Авантюрный рост на активы. Ускользающая доходность

- 12 марта 2021, 14:37

- |

Обзор ежегодного доклада Credit Suisse Global Investment Returns Yearbook 2021

- 10 марта 2021, 16:46

- |

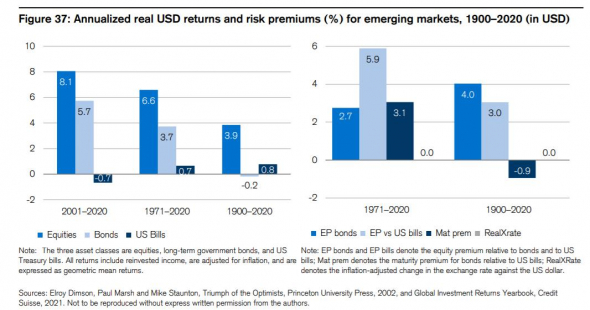

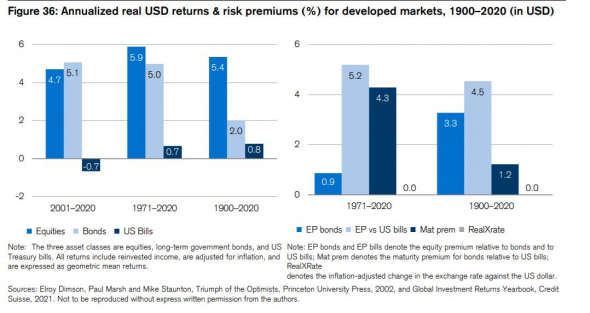

1. Чем длиннее инвестиционный горизонт, тем больше реальная (за минусом инфляции) доходность акций и облигаций развивающихся стран уступает странам развитым (см. рис. 1 и 2, там СЛЕВА показана среднегодовая реальная доходность инструментов, а СПРАВА – риск-премии по акциям в сравнении с облигациями, а также премия долгосрочных облигаций к казначейским векселям). На 20- и 50-летних горизонтах по доходности акции развивающихся стран имеют некоторое преимущество.

( Читать дальше )

Как открыть счет в interactive Brokers. Пошаговая инструкция

- 09 марта 2021, 16:23

- |

Заполнение 3 НДФЛ при наличии сальдированных убытков

- 08 марта 2021, 00:39

- |

Пришло время сделать 3-НДФЛ, чтобы получить социальный (за медицинские услуги) и инвестиционный вычеты, заплатить дивиденды, полученные от иностранных эмитентов (W8-ben подписана).

Нюанс — за год были убытки от коротких позиций по акциям и убытки по фьючерсам на акции.

И при формировании 3-НДФЛ получается каша в доходах и вычетах, которую пришлось разобрать.

Задокументирую свой вариант заполнения, проверим результаты летом, когда налоговая будет обрабатывать декларации.

Что найдено

В личном кабинете при заполнении 3-НДФЛ ждет сюрприз от ВТБ и ФНС:

- от ФНС — задвоение всех данных по доходам за 2020 год,

- от ВТБ странная 2-НДФЛ, которая содержит такие данные, что по мнению ФНС надо еще внести в казну значительное количество тысяч (у меня получалось в разных вариантах от 40 до 125 тысяч). Все потому, что часть вычетов на приобретение бумаг и вычетов по убыткам была передана не принимаемым со стороны ФНС образом.

ВТБ действует строго по поговорке «От пирожка, предложенного москвичом, нельзя отказываться, потому что обязательно запихнет и не факт, что в рот» и заталкивает в личный кабинет ФНС декларацию.

ФНС ее отобразить нормально не может, потому что она содержит данные поперек логики применения вычетов, и теряет часть данных о вычетах, что приводит к необходимости ввести данных о доходах в 3-НДФЛ заново.

( Читать дальше )

Джек Дорси выставил на аукцион свой первый твит в NFT формате, цена уже достигла более $2 млн.

- 07 марта 2021, 16:38

- |

Автор: TYLER DURDEN

Художник Граймс недавно продал кучу незаменяемых токенов (NFT) почти за 6 миллионов долларов. NFT Леброна Джеймса, забросившего исторический мяч за «Лейкерс», собрал более 200 000 долларов. Группа Kings of Leon выпустила свой новый альбом в форме NFT.

Аукционный дом Christie's, выставивший NFT художника Бипла, уже собрал миллионы.

В пятницу генеральный директор Twitter — Джек Дорси внёс свой самый первый твит в список NFT.

( Читать дальше )

Налоги и финансовая математика

- 06 марта 2021, 21:21

- |

Итак, рассмотрим пример расчета, который часто любят обсасывать в темах про налоги.

С гражданина РФ удерживают НДФЛ, платятся отчисления в фонды. Покупая товары, работы и услуги он участвует в уплате НДС, налога на прибыль, акцизов и много чего еще. В итоге, у гражданина государство просто так отбирает более 60% от результатов его труда.

Так ли это? Применяя простые финансовые расчеты можно увидеть реальную картину мира. Давайте проверим 2019 год.

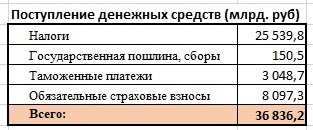

Отсюда возьмем данные по поступлениям консолидированного бюджета РФ и фондов.

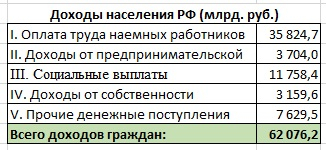

Отсюда возьмем данные по доходам граждан РФ.

( Читать дальше )

Самое интересное про микрофинансы: запретят ли МФО? Дефолтность. Доходность.

- 02 марта 2021, 19:05

- |

Сегодня прошел наш эфир с гендиректором МФК Займер Романом Макаровым и директором организатора размещения Иволга Капитал Андреем Хохриным. Для вас я сделал небольшой конспект нашего интервью.

Компания Займер является №1-№2 по объемам выданных микро-кредитов в России по итогам 2020 г.

Вся компания родом из Кемерово, работает в ней 370 человек, несколько офисов, рисковики сидят в Риге.

Материнская компания займера (Robocash) работает в Испании, Казахстане, Филиппинах, Вьетнаме, Индии.

Все это принадлежит одному акционеру — Сергею Седову, для которого этот бизнес является основным и единственным.

Источник: @probonds

Почему ЦБ не запретит МФО? Потому что если запретить МФО, появится черный рынок кредитования, поскольку спрос на кредиты останется. Всем выгоднее чтобы этот рынок был прозрачным и регулируемым, подконтрольным. Сейчас мирокрокредиты в России берут 11 млн человек.

В 2017 году дефолтнулась МФО "Домашние деньги". Причина скорее всего в неэффективной бизнес-модели, когда считали, что сверх высокий процент по кредитам покроет любые уровни дефолта. Андрей отметил, что признаки проблем «ДД» были заметны в отчетности еще в 2015 году, когда компания закончила год с убытком. По словам участников дискуссии «Займер» прежде всего отличается от Домашних Денег системой риск-менеджмента и стабильным положительным денежным потоком.

Основа риск-менеджмента у онлайн МФО — это кредитный скоринг. То есть каждому клиенту присваивается кредитный рейтинг. Информация берется из 2000 источников на основании тех данных, кто предоставил клиент. Используется математическая модель, которая присваивает рейтинг. Этот скоринг — это основное ноухау любой онлайн МФО, потому что именно грамотный скоринг позволяет снижать дефолтность а значит и прибыльность.

В феврале была новость о том, что уровень просрочки 90+ дней достиг опасного уровня 37% среди МФО в России. Роман Макаров сказал, что у их компании просрочка по прошлому году опустилась до минимальной величины в 10%. Сама компания считает для себя важным держать просрочку ниже 20%. Выше 20% — недопустимо.

В настоящий момент в России больше проблем испытывают оффлайн МФО, чем онлайн. Андрей и Роман высказали следующие мнения, почему так происходит: система риск-менеджмента у онлайна, у оффлайна больше издержки, ниже маржинальность, пандемия в 2020 усилила бегство клиентов из оффлайна в онлайн. Кроме того, Андрей выразил мнение, что люди, которые умеют пользоваться телефоном в достаточной степени чтобы оформить кредит, скорее всего более адекватны, чем те, кто заходит в ларёк на улице чтобы получить микрозайм.

У компании нет цели выходить на IPO. Займер не рассматривает IPO. Если и будет кто-то выходить на IPO, то материнская группа, однако это не ближайшая перспектива. «Мы смотрим на рынок и оцениваем возможности, об этом пока рано говорить».

( Читать дальше )

⭐️ Как выбрать акции для покупки с помощью отчёта 8-K

- 23 февраля 2021, 16:44

- |

Добрый день, друзья!

Мой пост об отчетах 10-K, 10-Q и 8-K американских эмитентов (https://smart-lab.ru/blog/677043.php) вызвал достаточно большой отклик среди Смарт-Лабовцев (68 ⭐️ + 326 ❤️). Поэтому выполняю своё обещание и рассказываю о методике анализа отчетов 8-К, которая в прошлом году принесла мне 50% годовых в долларах США (https://smart-lab.ru/blog/668157.php).

Внимание: лонгрид. Если у Вас в данный момент нет возможности на 15 минут сосредоточиться на изучении достаточно сложной информации – лучше добавить пост в избранное и вернуться к его прочтению позже.

В прошлый раз мы пришли к выводу о том, что отчеты 10-K содержат только прошлые данные, в силу чего информация, отражённая в них, уже заложена в текущие котировки акций. А с учётом того, что изучение формы 10-K является достаточно трудоёмким процессом, то для частного инвестора эта форма теряет всякий смысл.

( Читать дальше )

Инвестиционное страхование и другие способы законно обобрать население

- 23 февраля 2021, 12:31

- |

Мой отец был довольно опытным вкладчиком и за десяток лет сменил множество банков, распределяя свои активы таким образом, чтобы каждый отдельный депозит был меньше суммы страхования вкладов. Но однажды каким-то ушлым менеджерам таки удалось его облапошить, продав ему Договор инвестиционного страхования от Ренессанс Жизнь. Я погрузился в подробности этих инвестиций только сейчас, став наследником. И у меня волосы шевелятся от увиденного.

Я не знаю, как его уговаривали, но некоторые идеи есть на этот счёт. Обычно он на первой странице договора, над текстом, ручкой писал дату окончания, процент, сумму и адрес. У него депозитов было много, такой способ помогал легче сориентироваться в папке. Так вот, на договоре стоит цифра 12%, значит ему эту цифру кто-то называл! В самом договоре эта цифра нигде не фигурирует.

В целом договор инвестиционного страхования это мегаподстава для тех, кто привык к депозитам. С депозитами и банковской деятельностью всё намертво зарегулировано, поэтому даже отзыв лицензии тебе не страшен — иди в любую шарашкину контору, если захочешь снять деньги раньше — просто лишишся процентов, если контора накроется- тебе вернёт деньги с уже начисленными процентами какой-нибудь сбербанк. И я и отец эту процедуру проходили раньше и уже слегка расслабились.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал