Избранное трейдера meland

Дивидендный робот

- 01 июня 2017, 18:34

- |

Он заходит на страничку с дивидендами:

smart-lab.ru/dividends/

берёт тикер и дату среза реестра (Т+2), и если сегодня акция последний день торгуется с дивидендами, пишет в КВИКе:

Первая цифра: дивиденд в рублях, вторая цифра — див.доходность в процентах. (Без налога)

В день, когда гэп произошёл, он напишет, что сегодня гэп по такой-то акции.

Самую сложную часть робота написал Николай Камынин (программист), за что ему большое спасибо. Моя часть работы была совсем простой.

Чтобы увидеть эти сообщения, надо открыть окошко сообщений в КВИКе.

Делается это так:

( Читать дальше )

- комментировать

- ★60

- Комментарии ( 20 )

Риски взрывной девальвации - Casus belli

- 31 мая 2017, 15:25

- |

так вот резюме примерно такое: крупнейший страховой случай в истории АСВ (мораторий или отзыв одного из ТОП банков) с высокой долей вероятности подстегнет курс доллара ближе к 60 руб.

ибо разовый выброс свободных рублей на рынок троекратно превысит заход минфина в валюту в марте-апреле 2017

Если даже 30% вкладчиков уйдет в валюту, это совсем не хилый обьем.

А учитывая прогнозы амеров по нефти — 45$ во втором полугодии, + снижение учетной ставки (сокращение доходности всех рублевых инструментов) с вероятным сворачивание пирамиды кэрритрейда, рекордное падение фондовых рынков по всему миру — все эти факторы дают повод массово скупать колл опционы на сишку с дальними страйками, как только возникнет реальная угроза коллапса Югры.

------

«Впереди – новые валютные приключения или даже 4-я взрывная девальвация, если курс рубля будет существовать без руля и ветрил», — резюмировал экономист, отметив сильный разрыв между реальным и номинальным курсом рубля.

( Читать дальше )

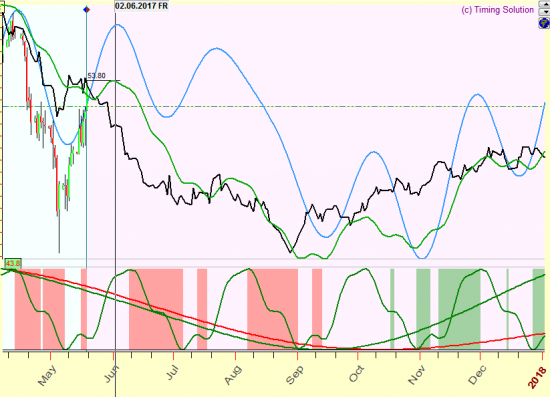

Нефтя до конца 2017

- 28 мая 2017, 19:27

- |

Картина маслом

Это цихлический анализ, посоны. Тут важны даты перемены тренда. На амплитуду не смотрите.

Цихлы вангуют поход униз до сентября, а то и дальше.

В июле еще будет задёрг в 20-х числах, а потом камнем на дно.

А до куда оно грохнется я без понятия. Может и опять на 30 как в прошлый раз.

Успехов.

П.С.

Посоны, кажется мне нужно пояснить шо тут нарисовано более подробно.

Цихлы просто говорят куда давит хм… «циклическая сила». Вверх али вниз. Большинство трейдунов привыкло ванговать конкретные значения цены и рисовать стрелочки по уровням. Поэтому кохда нет уровня вы не знаете шо делать.

На цихлическом графике нужно смотреть только на направление. В данном случае нужно искать возможность продажи в первой половине июня и самое лучшее место для продаж — начало августа.

П.П.С. (так вроде)

И еще добавлю. Черная ломаная линия — не циклическая. Она построена другим способом. Это результат усреднения движения цены за предыдущие периоды, которые были похожи на последние Х дней. Суть в том, шо метод другой, а вангует схожее движение. Ну и помните, шо это среднесрок всё-таки. Если вы там унутри дня дёргаетесь у стакане, то эта картинка не для вас. Она для тех, кто открыл позишн, поставил стоп, выключил монитор и пошёл отдыхать.

Когнитивные искажения мышления у трейдеров

- 26 мая 2017, 16:57

- |

Генерализация частных случаев — безосновательный перенос характеристик частных или даже единичных случаев на обширные их совокупности. Существует множество видов этого когнитивного искажения.

В трейдинге очень частое явление, выделение одного «сработавшего паттерна» и попытка наложить его принципы на любую рыночную ситуацию, совершенно не учитывая другие факторы, которые могут иметь намного большее влияние. Также это проявляется в поиске «кукловода» в каждом хвосте свечи, опять же обычно эти доводы не подкреплены даже реальными рыночными данными, например объёмами, то есть хвост свечи это обязательно срыв стопов «толпы», даже если реально в этом хвосте исполнилось «2 стопа».

На мойличный взгляд данное искажение связано с недостатками мышления, неспособностью анализировать, низким уровнем образования и т.д.

Иллюзия контроля — тенденция людей верить, что они могут контролировать или, по крайней мере, влиять на результаты событий, на которые они на самом деле влиять не могут

( Читать дальше )

23 Сайта помогающие в трейдинге

- 26 мая 2017, 13:04

- |

Привет трейдерам :) Выкладываю ссылки на сайты, которые я использую почти каждый день, торгуя на Америке 8 лет.

Для удобства я всегда располагаю все в порядке убывания. Т.е. самые первые сайты это те которые я больше всего использую, самые последние те которые я не очень люблю, но они тоже есть :)

Важно: Сохраните себе эту страницу, чтобы не потерять ссылки. либо скачайте себе этот PDF файл c полезными сайтами тут http://pennystock.ru/files/sites.pdf

Сайты для просмотра графиков и сканирования (скринеры):

http://finviz.com — Всем известный финвиз. Хороший графический скринер акций + просмотр графиков.

http://bigcharts.com - Просто просмотр графиков, но преимущество в простоте, и показывает историю за все время, например за 20 лет на недельном графике. Этим похвастаться не могут другие сайты, тот же финвиз показывает историю за 7 лет на дневке. Поэтому если необходима история за много лет, я пользуюсь этим сайтом + красивые графики, можно настроить под себя.

( Читать дальше )

Пахнет Жо...й!

- 26 мая 2017, 12:11

- |

( Читать дальше )

Нефть WTI ЦЕЛЬ 60

- 26 мая 2017, 11:34

- |

В конце апреля написал статью про идею покупки нефти и цели как среднесрочно 58-60, так и локально были поставлены цели 51,3 и 53,1 — по факту вчера цена дошла до 52.

Как писал потом в другой статье, вход у меня сразу не вышел и нарывался на стоп приказы, однако потом работал вверх, но правда не постоянным удержанием, а перебежками, собственно вот другой статье написал об этом.

Для осмысления текущей ситуации не мешает прочесть первую сслыку, потому как повторять что там написано сейчас не буду.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал