SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера mio-my-mio

Тестирование опционных стратегий в Excel. часть 2. Продажа опционов.

- 13 апреля 2013, 00:13

- |

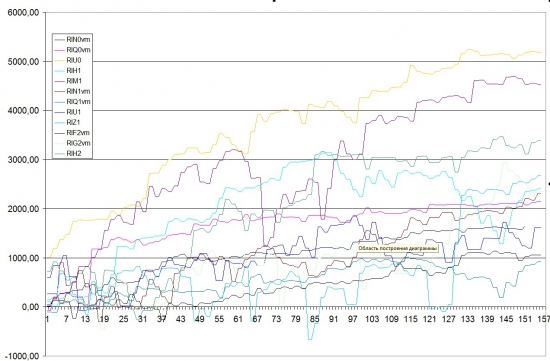

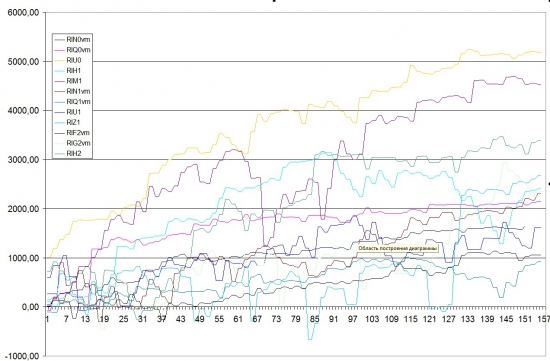

Стратегия : Продажа опционов Кол и Пут.

Описание : продаем опционы Кол и пут. Используем месячные контракты.

Выбор страйка : В день открытия позиции (30 дней до экспирации) округляем текущую цену фьючерса = центральный страйк. Для Пута выбираем страйк центральный страйк- 30000, для кола центральный страйк+30000. Если волатильность высокая, и опционы дорогие, то расширяем диапазон так, чтобы стоимость портфеля не сильно превышала среднюю в другие периоды.

Параметры для тестирования: Продажа 10Пут и 10Кол опционов. ГО примерно 30000, портфель при продаже 2000-5000 (все в пунктах). Закрытие позиции в день экспирации, или при отклонении эквити от максимума на 3000.

Опционы отдельно:

( Читать дальше )

Описание : продаем опционы Кол и пут. Используем месячные контракты.

Выбор страйка : В день открытия позиции (30 дней до экспирации) округляем текущую цену фьючерса = центральный страйк. Для Пута выбираем страйк центральный страйк- 30000, для кола центральный страйк+30000. Если волатильность высокая, и опционы дорогие, то расширяем диапазон так, чтобы стоимость портфеля не сильно превышала среднюю в другие периоды.

Параметры для тестирования: Продажа 10Пут и 10Кол опционов. ГО примерно 30000, портфель при продаже 2000-5000 (все в пунктах). Закрытие позиции в день экспирации, или при отклонении эквити от максимума на 3000.

Опционы отдельно:

( Читать дальше )

- комментировать

- ★25

- Комментарии ( 9 )

Вы платите высокую цену за входной билет, чтобы только переступить порог.

- 13 апреля 2013, 00:07

- |

Прочитал книгу «Баффетология» (М. Баффет, Д. Кларк, 1997), написала книгу Мэри Баффетт бывшая невестка самого Баффетта. Сначала мне содержание книги не нравилось, но к середине книги стало интереснее. Эта интерпретация стратегии Баффетта в некоторых местах довольна интересна.

Понравилась идеи:

— почему компании с высокой рентабельностью собственного капитала лучше, чем компании с низкой рентабельностью даже не смотря на высокие цены;

— как выкуп акций может сделать богаче акционеров;

— оценка способности руководства выгодно использовать нераспределенную прибыль;

— и концепция акции-облигации, главу про это привожу ниже:

АКЦИИ-ОБЛИГАЦИИ С ПОСТОЯННО РАСТУЩИМИ ПРОЦЕНТАМИ ОБЛИГАЦИОННЫХ КУПОНОВ

Уоррен умеет рассматривать инвестиции с разных позиций. Одна из них — это подход к акции как к облигации с постоянно растущим купоном. Давайте исследуем этот вопрос на примере ≪Coca-Cola≫. (Быть может, вы удивляетесь, почему вообще разговор зашел о купонах?

( Читать дальше )

Тестирование опционных стратегий в Excel.

- 12 апреля 2013, 22:49

- |

Всем привет!

У опционных трейдеров очень часто возникает вопрос, как тестировать опционные стратегии? Попробую описать самый простой способ.

И так. Нам понадобится:

1.Excel (уменя Microsoft Office Excel 2003)

2.Данные с биржи РТС (ftp://ftp.rts.ru/pub/FORTS/volat_coeff/) вфайле ftp://ftp.rts.ru/pub/FORTS/volat_coeff/Volat_description.doc подробно описан формат данных.

3.Конвертор. Необходимо извлечь и обработать нужные нам данные.

Приступим.

Создаем на диске папку option (у меня она будет на диске h:\)

Скачиваем в неё файл ftp://ftp.rts.ru/pub/FORTS/volat_coeff/201303.7z. В нем данные за март 2013 года. Распаковываем архив в эту же папку.

Открываем Excel. Создаем новый файл. Называем лист «1». Сохраняем его как Конвертор.xls. На листе «1» создаем кнопку и называем ее, например, Старт. Кнопка должна исполнить функцию StartSplitTextFile.

В ячейке A1 указываем путь к нужному файлу H:\optiom\201303.csv. В ячейке A2 указываем необходимый нам контракт RTS-3.13. Создаем лист «2» потом он нам пригодится.

( Читать дальше )

У опционных трейдеров очень часто возникает вопрос, как тестировать опционные стратегии? Попробую описать самый простой способ.

И так. Нам понадобится:

1.Excel (уменя Microsoft Office Excel 2003)

2.Данные с биржи РТС (ftp://ftp.rts.ru/pub/FORTS/volat_coeff/) вфайле ftp://ftp.rts.ru/pub/FORTS/volat_coeff/Volat_description.doc подробно описан формат данных.

3.Конвертор. Необходимо извлечь и обработать нужные нам данные.

Приступим.

Создаем на диске папку option (у меня она будет на диске h:\)

Скачиваем в неё файл ftp://ftp.rts.ru/pub/FORTS/volat_coeff/201303.7z. В нем данные за март 2013 года. Распаковываем архив в эту же папку.

Открываем Excel. Создаем новый файл. Называем лист «1». Сохраняем его как Конвертор.xls. На листе «1» создаем кнопку и называем ее, например, Старт. Кнопка должна исполнить функцию StartSplitTextFile.

В ячейке A1 указываем путь к нужному файлу H:\optiom\201303.csv. В ячейке A2 указываем необходимый нам контракт RTS-3.13. Создаем лист «2» потом он нам пригодится.

( Читать дальше )

Отток средств с российского рынка достиг $1 млрд

- 12 апреля 2013, 19:48

- |

12.04.2013 12:35 | Ведомости

За неделю, завершившуюся в среду, чистый отток капитала из ориентированных на Россию фондов составил $393 млн, или 3% активов под управлением ($460 млн с учетом фондов всех типов), следует из сегодняшнего отчета EPFR. Это один из самых крупных недельных оттоков со времен кризиса 2008-2009 гг. Более высокие показатели вывода средств из российских фондов фиксировались с тех пор лишь трижды, отмечает главный стратег «Уралсиб кэпитал» Вячеслав Смольянинов. Действительно, это крупнейший отток с сентября 2011 г., инвесторы просто «побежали из России», солидарны аналитики «Ренессанс капитала». Таким образом с начала года из ориентированных на Россию фондов утекло уже $1,1 млрд.

Краткосрочные перспективы по-прежнему плохие, после очень слабого марта оттоки в апреле лишь усиливаются, появляется все больше признаков, что обеспокоенность инвесторов в связи с торможением экономики России возрастает, и на фоне неблагоприятных прогнозов цен на нефть и другие виды сырья они предпочитают сокращать свое присутствие в российских активах, рассуждает Смольянинов.

Российский фондовый рынок окончательно разошелся как с ценами бондов, так и с котировками акций развитых стран, отмечает Сергей Суверов из УК «Русский стандарт». Появляются и новые причины. Вчера Минэкономразвития понизило прогноз роста ВВП России на 2013 г. до 2,4% с 3,6%, прогнозы также понижают и инвестдома, а некоторые экономисты даже предрекают скорую рецессию, отмечает Суверов. Среди причин — высокие процентные ставки, завышенный курс рубля. Позитивные новости с макроэкономического фронта едва ли поступят раньше июня, и в краткосрочной перспективе настрой участников рынка будет оставаться негативным, считает Смольянинов.

Пока инвесторы предпочитают инвестировать в Мексику (приток $540 млн), Индонезию ($163 млн) или Филиппины ($129 млн). В целом фонды глобальных развивающихся рынков на отчетной неделе лишились $222 млн после притока в $328 млн неделей ранее.

За неделю, завершившуюся в среду, чистый отток капитала из ориентированных на Россию фондов составил $393 млн, или 3% активов под управлением ($460 млн с учетом фондов всех типов), следует из сегодняшнего отчета EPFR. Это один из самых крупных недельных оттоков со времен кризиса 2008-2009 гг. Более высокие показатели вывода средств из российских фондов фиксировались с тех пор лишь трижды, отмечает главный стратег «Уралсиб кэпитал» Вячеслав Смольянинов. Действительно, это крупнейший отток с сентября 2011 г., инвесторы просто «побежали из России», солидарны аналитики «Ренессанс капитала». Таким образом с начала года из ориентированных на Россию фондов утекло уже $1,1 млрд.

Краткосрочные перспективы по-прежнему плохие, после очень слабого марта оттоки в апреле лишь усиливаются, появляется все больше признаков, что обеспокоенность инвесторов в связи с торможением экономики России возрастает, и на фоне неблагоприятных прогнозов цен на нефть и другие виды сырья они предпочитают сокращать свое присутствие в российских активах, рассуждает Смольянинов.

Российский фондовый рынок окончательно разошелся как с ценами бондов, так и с котировками акций развитых стран, отмечает Сергей Суверов из УК «Русский стандарт». Появляются и новые причины. Вчера Минэкономразвития понизило прогноз роста ВВП России на 2013 г. до 2,4% с 3,6%, прогнозы также понижают и инвестдома, а некоторые экономисты даже предрекают скорую рецессию, отмечает Суверов. Среди причин — высокие процентные ставки, завышенный курс рубля. Позитивные новости с макроэкономического фронта едва ли поступят раньше июня, и в краткосрочной перспективе настрой участников рынка будет оставаться негативным, считает Смольянинов.

Пока инвесторы предпочитают инвестировать в Мексику (приток $540 млн), Индонезию ($163 млн) или Филиппины ($129 млн). В целом фонды глобальных развивающихся рынков на отчетной неделе лишились $222 млн после притока в $328 млн неделей ранее.

Индекс Страх и Жадность

- 12 апреля 2013, 00:02

- |

Инвесторы приводятся в движение двумя эмоциями: страхом и жадностью. Слишком много страха может опускаться запасов значительно ниже, где они должны быть. Когда инвесторы становятся жадными, они могут взвинчивают цены на акции слишком далеко.

( Читать дальше )

( Читать дальше )

ИМХО - Шортить опасно - бакс напрягает

- 11 апреля 2013, 14:19

- |

Вроде бы надо бы и упасть и хочеться зашортить РТС. И думается что американская фонда пойдет вниз и мы явно не устоим. Вероятно так и будет.

Но советую обратить пристальное внимание на доллар США. На мой взгляд слабость налицо. Пока еще бакс держит фронт и о снижении речи не идет. Но положение у зеленого оч шаткое.

Обратити внимание — что в феврале марте начала поднимать голову инфляция. Уровень 0,4-0,8 в месяц это очень высокий уровень для западных стран. Пока еще эти данные не сильно влияют на годовые темпы. Но в помесячном выражениии это 5-9% в год.

Есть шанс того что в ближайшее время рынок труда будет слабеть а инфляция расти. Что в итоге приведет к Стагфляции западных экономик. В той или иной степени там уже идет стагфляция — которую правдо усердно ретушируют. Но видимо скоро цифры станут тастолько сильными что ретушь уже не поможет.

Напомню что параметр безработицы в США который сейчас 7,6% это кривой индикатор. В прошлый раз он упал за счет того что американцы просто выключили из состава рабочей силы около 600 тыс человек. Реальная безрабитица в США это показатель U6 который выше 14%.

( Читать дальше )

Но советую обратить пристальное внимание на доллар США. На мой взгляд слабость налицо. Пока еще бакс держит фронт и о снижении речи не идет. Но положение у зеленого оч шаткое.

Обратити внимание — что в феврале марте начала поднимать голову инфляция. Уровень 0,4-0,8 в месяц это очень высокий уровень для западных стран. Пока еще эти данные не сильно влияют на годовые темпы. Но в помесячном выражениии это 5-9% в год.

Есть шанс того что в ближайшее время рынок труда будет слабеть а инфляция расти. Что в итоге приведет к Стагфляции западных экономик. В той или иной степени там уже идет стагфляция — которую правдо усердно ретушируют. Но видимо скоро цифры станут тастолько сильными что ретушь уже не поможет.

Напомню что параметр безработицы в США который сейчас 7,6% это кривой индикатор. В прошлый раз он упал за счет того что американцы просто выключили из состава рабочей силы около 600 тыс человек. Реальная безрабитица в США это показатель U6 который выше 14%.

( Читать дальше )

Продолжение опционной сделки №3

- 11 апреля 2013, 14:02

- |

начало здесь

10.04.2013 — Регулирование.

Сегодня произошла маленькая неприятность: так как меня не было у компьютера в тот момент когда рынок близко подошел к точки без убытка и далее прошел ее, то пришлось регулирование делать позже. Задержка во времени отразилась на стоимости регулирование и на самом принципе. Если в начале предполагалось делать регулирование через вертикальный спред, то сейчас пришлось добавить диагональный спред.

В целом же это можно рассматривать, как положительный опыт, в связи с тем, вместо плавного роста мог быть гэп за точки без убытка и ситуация стала бы равнозначной.

Теперь о ситуации на рынке:

Видно что рынок устремился вверх и вышел за пределы коридора 1540-1570. Точка без убытка была в районе 1584.

( Читать дальше )

10.04.2013 — Регулирование.

Сегодня произошла маленькая неприятность: так как меня не было у компьютера в тот момент когда рынок близко подошел к точки без убытка и далее прошел ее, то пришлось регулирование делать позже. Задержка во времени отразилась на стоимости регулирование и на самом принципе. Если в начале предполагалось делать регулирование через вертикальный спред, то сейчас пришлось добавить диагональный спред.

В целом же это можно рассматривать, как положительный опыт, в связи с тем, вместо плавного роста мог быть гэп за точки без убытка и ситуация стала бы равнозначной.

Теперь о ситуации на рынке:

Видно что рынок устремился вверх и вышел за пределы коридора 1540-1570. Точка без убытка была в районе 1584.

( Читать дальше )

Опционы: Вай, вай.. а у Кукла нервишки то того.. пошаливают)

- 11 апреля 2013, 13:24

- |

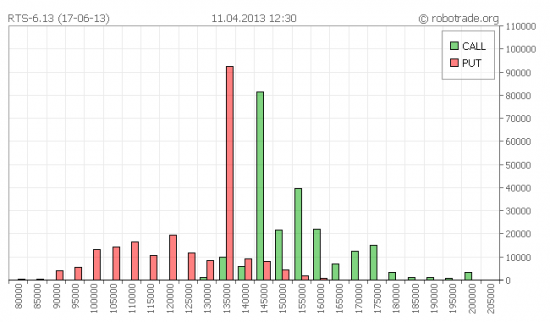

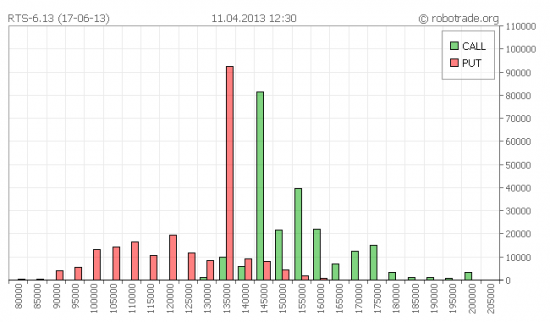

Пока фРТС ни рыба ни мясо вяло болтается вокруг 140К, на опционах происходит некислая подковёрная возня. Экспа близкА, она чувствуется в каждом движении РИ, и будет до понедельника сдерживать колебания, это понятно.

Но та история, которая разыгралась вчера после протоколов ФОМС, меня удивила и заставила взять развитие этой ситуации под пристальный контроль. Когда амеры вчера улетели в ближний космос, а наш Ри остался практически на месте, это вполне поддавалось объяснению, и даже выглядело логично. Деревья (американские) не растут до небес, май близок, коррекция близка и неминуема, и чем выше задир вверх будет сейчас, тем сильнее завал будет в мае. А раз так, то зачем идти нам вверх сейчас, если скоро с песнями и плясками полетим вниз? Не зачем, лучше шортить каждый рост. Логично.

Но однако, одновременно с этим мы увидели вот что:

А именно, крупняк ливанул вчера неслабо 135х июньских путов, увеличив ОИ до 92тыс на сегодняшнее утро (почти в 3 раза!!! за сутки, если учесть, что утром вчерашним ОИ было что-то около 30тыс). При этом налив начался ещё после протоколов ФОМСа в основную сессию (ОИ на закрытии дневки 56тыс), и весело продолжился в вечернюю.

( Читать дальше )

Но та история, которая разыгралась вчера после протоколов ФОМС, меня удивила и заставила взять развитие этой ситуации под пристальный контроль. Когда амеры вчера улетели в ближний космос, а наш Ри остался практически на месте, это вполне поддавалось объяснению, и даже выглядело логично. Деревья (американские) не растут до небес, май близок, коррекция близка и неминуема, и чем выше задир вверх будет сейчас, тем сильнее завал будет в мае. А раз так, то зачем идти нам вверх сейчас, если скоро с песнями и плясками полетим вниз? Не зачем, лучше шортить каждый рост. Логично.

Но однако, одновременно с этим мы увидели вот что:

А именно, крупняк ливанул вчера неслабо 135х июньских путов, увеличив ОИ до 92тыс на сегодняшнее утро (почти в 3 раза!!! за сутки, если учесть, что утром вчерашним ОИ было что-то около 30тыс). При этом налив начался ещё после протоколов ФОМСа в основную сессию (ОИ на закрытии дневки 56тыс), и весело продолжился в вечернюю.

( Читать дальше )

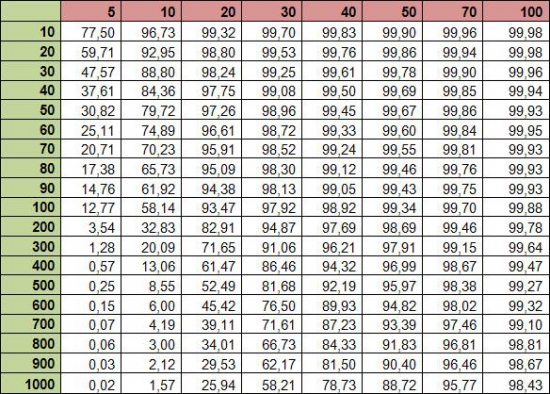

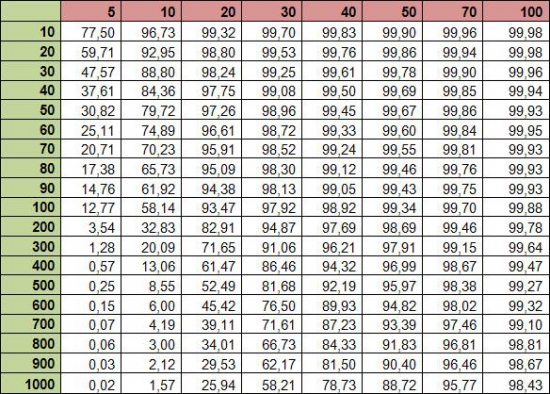

Тестирование МТС: проскальзывание и масштабируемость.

- 11 апреля 2013, 10:01

- |

Очень много чего читал по-поводу создания МТС и роботов,

но вопрос выбора проскальзывания как-то нигде обычно

не поднимается. Между тем если теоретизировать

о будущих прибылях, также необходимо рассмотреть

и этот момент. Какое проскальзывание ожидать по инструменту

на выбранное количество лотов.

Здесь всё совсем не весело и падение ликвидности

очень заметно.

Я торгую фьюч Сбера, поэтому вот статистика для него.

Строки — количество лотов.

Столбцы — количество пунктов цены, которое потребуется

на вход в позицию.

Собственно вероятность, что такая поза будет набрана

и сдвиг цены не превысит указанное число пунктов.

Расчёт делался без исключений: гепы, вечерка, спайки и пр.

Если в Вашей МТС оценки ситуации не ведётся,

то расчитанные величины справедливы для неё.

Если вероятность попадания в проскальзывание

Вас не устраивает на выбранный сайз, то необходимо

придумывать способ дробить вход.

но вопрос выбора проскальзывания как-то нигде обычно

не поднимается. Между тем если теоретизировать

о будущих прибылях, также необходимо рассмотреть

и этот момент. Какое проскальзывание ожидать по инструменту

на выбранное количество лотов.

Здесь всё совсем не весело и падение ликвидности

очень заметно.

Я торгую фьюч Сбера, поэтому вот статистика для него.

Строки — количество лотов.

Столбцы — количество пунктов цены, которое потребуется

на вход в позицию.

Собственно вероятность, что такая поза будет набрана

и сдвиг цены не превысит указанное число пунктов.

Расчёт делался без исключений: гепы, вечерка, спайки и пр.

Если в Вашей МТС оценки ситуации не ведётся,

то расчитанные величины справедливы для неё.

Если вероятность попадания в проскальзывание

Вас не устраивает на выбранный сайз, то необходимо

придумывать способ дробить вход.

Достаточно серьезного триггера, и карточный домик повалится.

- 11 апреля 2013, 09:00

- |

Индекс S&P 500 на историческом максимуме- 40% американских акций в снижающемся тренде.

Сегодня индекс S&P 500 закрылся на историческом максимуме. Несмотря на почти на то, рынок был готов свалиться в коррекцию в прошлую пятницу, достаточно было 3 дней, чтобы индекс показал новый исторический максимум.

Внутреннее состояние рынков продолжает быть очень слабым. Почти 40% американских акций торгуются ниже своих 50 дневных средних, что говорит о том, что почти половина американского рынка находится в снижающимся тренде.

Мы уже давали публикацию о том, что всего 20 компаний из индекса S&P 500 отвечают за 40% его капитализации. По этому к новому максимуму необходимо относится с осторожностью.

Один из лидирующих индикаторов New High-New Low, входящих в состав нашей модели направления рынка TraderVector , продолжает показывать сильную негативную дивергенцию на всех тайм-фреймах.

Особенно это видно на недельном графике. Никогда рост рынков не был устойчивым без того, что компании показывали новые максимумы. Все заканчивалось “Роялем с балкона”, как это было например летом 2011 года.

( Читать дальше )

Сегодня индекс S&P 500 закрылся на историческом максимуме. Несмотря на почти на то, рынок был готов свалиться в коррекцию в прошлую пятницу, достаточно было 3 дней, чтобы индекс показал новый исторический максимум.

Внутреннее состояние рынков продолжает быть очень слабым. Почти 40% американских акций торгуются ниже своих 50 дневных средних, что говорит о том, что почти половина американского рынка находится в снижающимся тренде.

Мы уже давали публикацию о том, что всего 20 компаний из индекса S&P 500 отвечают за 40% его капитализации. По этому к новому максимуму необходимо относится с осторожностью.

Один из лидирующих индикаторов New High-New Low, входящих в состав нашей модели направления рынка TraderVector , продолжает показывать сильную негативную дивергенцию на всех тайм-фреймах.

Особенно это видно на недельном графике. Никогда рост рынков не был устойчивым без того, что компании показывали новые максимумы. Все заканчивалось “Роялем с балкона”, как это было например летом 2011 года.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал