Избранное трейдера mrOleg

Мартингейл без недостатков или вот он, грааль.

- 07 июня 2016, 14:56

- |

Для любителей отбойных стратегий есть большое искушение помартингейлить, если отбой от уровня не произошел. Понятно, что классика жанра требует отдать стоп и выставляться заново… но… есть множество причин этого не делать. Неясность по ситуации, спред, динамика рынка… Поэтому многие трейдеры, практикующие отбойные входы — практикуют и мартингейл вместо/вместе стопов.

Практикую его и я. На самом деле страшного ничего в мартингейле нет, если соблюдать требования риск-менеджмента. А вот набор позиции я делаю специфически.

Обычно мартингейлят по уровню цены. Прошло 50 пипов — удвоимся. Существует постулат, согласно которому «цена учитывает все». Она, конечно, учитывает все… но только на длительных таймфреймах. Всякие шпильки, гэпы и прочая несуразность — как раз говорит о том, что цена в какой-то момент чего то не учитывает. Поэтому я мартингейлю не по цене. По чему — не скажу :) Но что можно использовать для этого, если не цену?

( Читать дальше )

- комментировать

- ★10

- Комментарии ( 12 )

грааль своими руками №_

- 01 июня 2016, 20:17

- |

Хотели — получите

Любая система начинается с идеи, а не наоборот — соберем всего побольше а потом что нибудь да найдется.

Идея всегда содержит в себе какой нибудь явление или физический смысл или хотя бы математическую модель.

Рассмотрим явление, которое имеет место каждый день, на любой бирже, на любом инструменте.

Определенное число участников рынка торгует по индикаторам или пробоям уровней. По каким именно индикаторам нам знать не нужно.

Но «каждый школьник знает» что в точках, где входит большинство участников — рынок получает ускорение в какую нибудь сторону.

Как найти эти точки?

Для начала определим тайм фрейм. В свое время на смарт-лабе болтались опросы — какой фрейм используете? Очень много голосов отдано 1ч фрейму. Зная фрейм начинаем исследования.

Строим в экселе распределение обьемов внутри часа. Усредненно это будет гистограмма вида W, где видно, что максимальные обьемы проходят в начале и конце часа. Чуть меньше — на отметке 30 мин. Есть так же всплески на 15 и 45 минутах. Вывод — все входят в конце часа и начале следуюшего. После того как сработали их сигналы на 1ч таймфрейме. Мувинги скрестились, за уровнем закрылись — это нам не важно.

( Читать дальше )

Обещанный способ угадывания гэпа вверх в Си

- 31 мая 2016, 13:52

- |

Окей, 100 плюсов есть. Обещанный способ угадывания гэпа.

Идем к сайлентбобу: smart-lab.ru/blog/206454.php

Что видим:

1) только лонг

2) работает с 2011 года, до этого времени нет

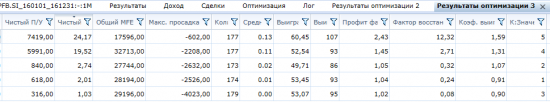

3) сделок с весны 2011 до сентября 2014 мало — 123 штуки — событие с одной стороны редкое, а с другой вполне себе равномерно распределено по году (смотрим эквити). Процент выигрыша 65, профит фактор 2,77.

4) паттерн достаточно очевидный чтобы его было не жалко отдать сматрлабовцам.

Какое у нас редкое равномерно распределенное очевидное событие? День недели. Строим простейший скрипт и смотрим есть ли закономерности в Си по дням недели.

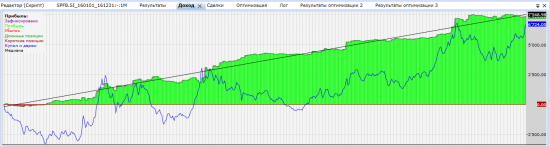

Чего видим? в пятницу у нас гэп скорее вверх, причем профит фактор сразу 2,56. Смотрим на эквити:

Все красиво, похоже предположение верное. На следующем шаге добавляем фильтр в стиле «на момент входа снизились не более чем на определенную величину от закрытия предыдущего дня». Часть сделок отсеиваем, улучшаем ПФ на 0,39. Радуемся, исследуем дальше, встраиваем в свои системы.

А заодно начинаем думать почему так может происходить, и почему до 2011 было по-другому. До мая 2010 пятничный гэп в целом повторял движение самого Си, а с мая 2010 до начала 2011

( Читать дальше )

Исследование стратегии, покупка стрэдла. Сравниваем историческую волатильность с подразумеваемой.

- 28 мая 2016, 18:16

- |

Здравствуйте дорогие друзья!

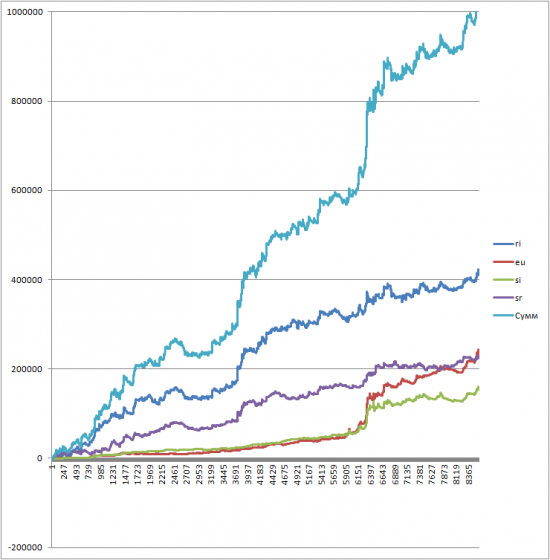

Хочу проверить влияние спреда IV-HV на результат торговли, если куплен стредл на центральном страйке и выравнивать дельту фьючем каждый день.

Сдесь и далее в следующих статьях:

IV — подразумеваемая волатильность центрального страйка

HV — историческая волатильность приведенная к годовой

Спред — разница между IV и HV

Все дальнейшие расчеты и скриншёты приведены для инструмента RI.

Формула по рассчету HV:

Сначала рассчитывается средний дневной ход цены (HV_EMA) в процентах

HV_EMA=HV_EMA(t-1) + Alfa * (100 * (Abs(PRICE_F — Prev_PRICE_F) / Prev_PRICE_F) — HV_EMA(t-1))

где:

HV_EMA(t-1) — средний дневной ход цены на предыдущем шаге (дне)

Alfa — коэффициент сглаживания (0...1)

PRICE_F — цена фьючерса на текущем шаге (дне)

Prev_PRICE_F — цена фьючерса на предыдущем шаге (дне)

Если проще сказать то HV_EMA это экспоненциальная средняя дневных изменений цены фьючерса взятых по модулю.

У нас получается дневная волатильность. Далее приводим дневную волатильность к годовой:

HV=HV_EMA * КОРЕНЬ(252)

Почему я взял 252? Потому что в году примерно 252 рабочих дня, хотя этот вопрос спорный какой коэффициент брать 252 или 365.

Все, теперь у нас есть историческая волатильность приведенная к годовой и её можно теперь сравнивать с подразумеваемой.

Методом тупого перебора я перебрал все коэффициенты Alfa и определил, что у коэффициента Alfa=0,06 наименьшее среднеквадратичное отклонение между IV и HV, его то и возьмем для дальнейших исследований.

Посчитаем разность между IV и HV и построим график этого спреда

( Читать дальше )

Торговая стратегия с красивой кривой доходности без параметров.

- 25 мая 2016, 07:06

- |

Сигнал на покупку — пробитие High прошлого дня

Сигнал на продажу — пробитие Low прошлого дня

Закрытие по концу дня,

либо по концу часа, если свеча закрылась внутри High-Low прошлого дня

В ехсеle получается такая кривая доходности.

Но есть опасение, что на открытии не получится купить по цене открытия, а несколько хуже,

как это учесть при тестировании пока не знаю.

Кто-нибудь торговал подобную систему?

Разрушители легенд. "Ударный день"

- 20 февраля 2016, 13:22

- |

У Александра Резвякова есть концепция «ударного дня». Если сильно обобщить, то это день с сильным движением в направлении тренда.

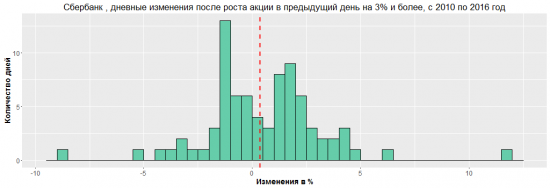

Так как определение тренда сильно зависит от таймфрейма, мы решили посмотреть, что происходит с бумагами на следующий день после дневных изменений на 3 и более %.

Тесты за 2010 — 2016 год. (красным штрихом на графике обозначена медиана).

Сбербанк

Рост на 3 и более %

( Читать дальше )

Заработок как 2х2.

- 12 января 2016, 17:48

- |

Внутри дня при появлении свечи

( Читать дальше )

Разные подходы для работы внутри дня.

- 10 января 2016, 22:16

- |

Итак первая стратегия, которая дает точки входа не каждый день но по количеству планируемому прохождению пунктов гараздо больше чем вторая.Средняя ATR индекса РТС 2000 пунктов, при входе в сделку от уровня на часовике, ожидаемая цель 1000 пунктов, может чуть больше если рынок позволит.Плюсы от этой стратегии, не нужно постоянно следить на ходом эмитента и сидеть за монитором, точки входа бывают не часто.Отработка уровней на часовиках дело иногда долгое,(остановка, проторговка, закрепление), при этом ложные движения в виде пробоев цепляют за внимательность и вынуждают быть собранным и не лезть в рынок необдуманно.Возьму скрин для наглядности и выясним сколько было реальных заходов для сделок с 18го декабря по 4 января.Ну и как оказалось 14 наглядных точек входа, но это не означает что трейдер будет везде входить, позиция держится от установленных целей как на часовике так и на дневке или по ключевым ценовым диапозонам...80000 не пробили значит пойдем отретестим 75000, у кого то и такие мысли…

( Читать дальше )

Юношам о рыночных неэффективностях и «граале»

- 29 декабря 2015, 14:58

- |

Этот пост я пишу в ответ на вчерашний пост «Торговая система: «Понедельник — день тяжелый»» комрада kedr_trade ( smart-lab.ru/blog/299659.php ), который, в свою очередь, вдохновился выступлением Билла Вильямса, кратко пересказанным тут http://smart-lab.ru/blog/292354.php.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал