Избранное трейдера mva

Опционы наливаются

- 31 января 2017, 13:44

- |

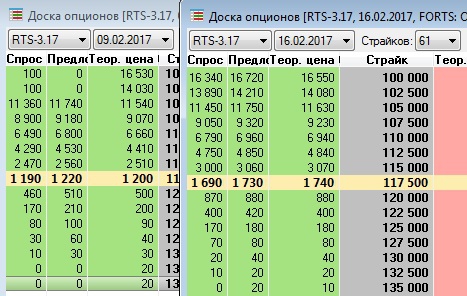

Недавно был пост что спред на недельных опционов 200 пунктов.

Ликвидность прибывает с каждым днем. Сейчас спред местами даже меньше чем у месячного. Думаю через неделю вообще красота будет.

Опционщики, не забываем плюсовать. А то ведь не все еще знают о недельных.

( Читать дальше )

- комментировать

- ★9

- Комментарии ( 30 )

Козырная карта. Обзор на предстоящую неделю от 29.01.2017

- 29 января 2017, 22:53

- |

На предстоящей неделе:

1. Заседание ФРС, 1 февраля

Предстоящее заседание ФРС проходное, без обновления прогнозов и пресс-конференции Йеллен, по факту заседания рынки получат только краткое сопроводительное заявление.

Изменений монетарной политики ожидать не следует, на первом заседании года происходит ротация 4 голосующих членов ФРС, это момент совмещения мнений, позиций, обсуждения перспектив.

В этом году право голоса потеряют:

— Местер;

— Джордж;

— Розенгрен;

— Буллард.

Их заменят:

— Кашкари;

— Каплан;

— Харкер;

— Эванс.

Ключевой момент предстоящего заседания ФРС: указание на возможное повышение ставки в марте.

При продолжении роста экономики, подготовки к запуску фискальных стимулов логично ожидать следующее повышение ставки на заседании 15 марта.

Но с учетом текущего курса доллара, неопределенности по составу, сроку и размеру планирующихся стимулов указание на предстоящее повышение ставки в сопроводительном заявлении крайне сомнительно.

( Читать дальше )

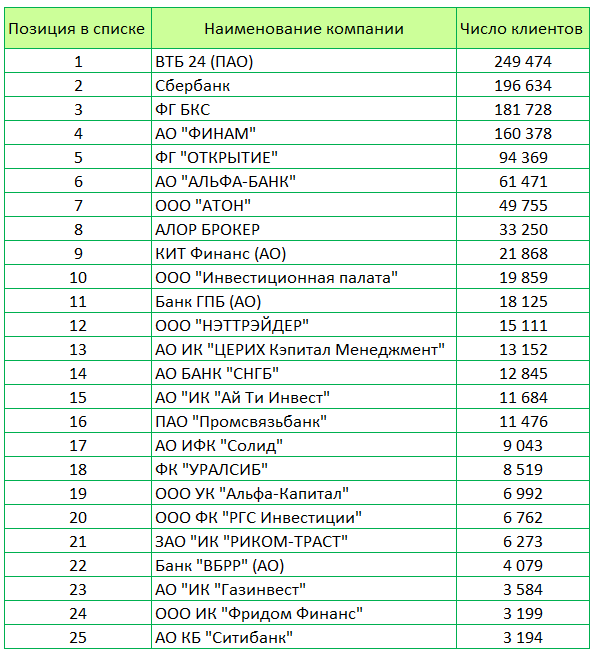

Интересная инфа про наших Брокеров , " несколько цифр "...

- 25 января 2017, 16:06

- |

Рейтинг брокеров по обороту на 1 января 2017 года

( Читать дальше )

Полезные ресурсы для трейдера

- 20 января 2017, 13:58

- |

попробую ответить и возможно кому то дать пару полезных линков..

1) Твиттер. Очень полезный ресурс для трейдера. Все новости, статистика, мнения УВАЖАЕМЫХ людей и так далее… главное составить правильный «читаемый лист», дабы избежать спама. На кого я подписан можно посмотреть вот тут GusevSSergey/following. А вот топ лист от меня. /MLDorofeev / qb_finance / AllMarkets / Bloomberg / GregBeglaryan / InsiderProFin / dohod_ru / Bogdanovkurse / DeItaOne / reuters_russia / russian_market / Alenka_Capital

2) Для понимания того, что произошло ночью использую

( Читать дальше )

Опционы по взрослому (игры разума)

- 13 января 2017, 17:45

- |

Что бы тема не зарастала. Тем более уже спецы подтянулись. Хочу показать и обсудить пару вопросов. Что то будет интересно для начинающих опционщиков, а о чем то задумаются старшие товарищи. Проблема состоит в том, что я перестаю понимать в опционах. В стратегиях наших СЛ. И прошу помощь зала. Речь о продаже дальних страйков. Но все по порядку.

Когда вы строите стреддл на ЦС вы, как бы, перекрываете одно стандартное отклонение 68.2%, продавая опционы с дельтой 0,5. Это вероятность (риск) того, что цена выскочит из границ в 32 случаях из ста. Если вы торгуете месячными опционами,(при воле 30% = 10% движение БА) то три месяца минус точно. Две сигмы 95.4% Риск 4,6%.(20%БА). Тут уже шансы больше 1 раз в два года попадос. Три сигмы это уже 0.2% риска (30% движения за месяц). Три сигмы это 50 лет торгуй и торгуй. Но это при нормальном распределении в сказке про БШ. Реальности у нас другие. 79/95/97. Если взять реальное распределение актива. И даже при трех сигмах есть риск на вылет раз в 3 года. Зато у стреддлов шансы увеличиваются. (Кстати, когда вы будите тестировать свои опционные (да и не только) стратегии, вам надо понимать какие временные горизонты брать.) Но, если вы думаете, что теперь перекроете стреддлом по БШ 10% БА, то вспомните про Коровина. Ему то деньги где брать. У вас, значит, шансы увеличились остаться в середине диапазона. А делиться? Поэтому Твардовский строит кривульку. И если кто то вешается на крылья улыбки и не дает им расти, то он просто дарит боблы, тому, кто находится в центре. Сложно понять, да? Но надо. Увидеть глазками распределение можно двумя способами. Скачать доску опционов в эксель, взять дельту и простроить по ней распределение. Или построить бабочку на колах. в опционной стратегии. P/L и будет вашим распределением. Для точности надо разделить на разницу между страйками, на которых вы колы покупали. Другими словами ваши шансы написаны на доске опционов в столбце Дельта. Умножаете на 100 и получаете в процентах. И что это значит? Поиграем цифрами.

( Читать дальше )

Итоги 2016

- 30 декабря 2016, 09:34

- |

И так. Вот и прошел удивительный 2016. Что изменилось за этот год?

Бабло

Финансово год начался просто шикарно. Спасибо великому рублю и циклическим прогнозам такс фри с Ларри вильямсом. Анализ вкупе дал просто блестящий результат. Правда с таксфри наше видение потом разошлось кардинально в январе 2016. И я оказался прав :) Рубль долго и упорно стал укрепляться.

Возможностей теперь хватает, что бы строить планы переезда в Москву. Стал периодически «туристически» просматривать новое жилье в районе МГУ. В основном нравится район Раменки. Но это уже будущее.

Заканчивается год уже не так вольготно. Результаты хорошие, но хочется большего.

В делах все больше становится рынка и все меньше околорынка. Хорошо это или плохо — не знаю. Народ рф беднеет и околорынок сжимается. По тому как «индексируют» зарплаты в госссекторе можно предположить, что тенденция продолжится.

Дополнительно, в следующем году буду пытаться растолкать еще одно дело, к которому у меня лежит душа.

( Читать дальше )

Небольшие "секреты" техники торговли.

- 23 декабря 2016, 14:04

- |

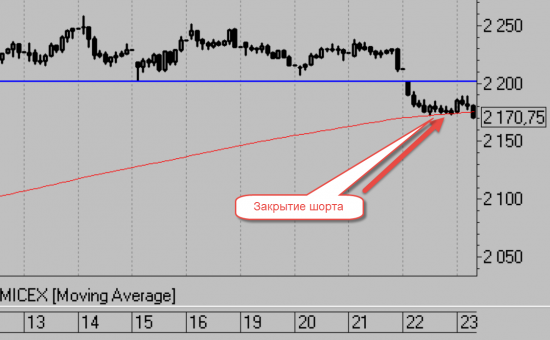

Для меня это очевидно, но покажу простейшую именно техническую логику.

Сначала мы смотрим на часовик.

Да утром всё выглядело так как будто некий «уровень» действительно находится на уровне 2200. Но я много раз говорил что рынок не торгует прошлое он торгует будущее. Т.е. да конечно зайти на уровень гепа, стукнуться об какой либо фрактал выглядит привлекательно… Но только у нас в мозгах, не для рынка. Про «крутые уровни» в виде цифр обычно рассказывают те кто реально зарабатывает семинарами, а не трейдингом. Рынок же торгует свою логику ИМХО.

Что полезно делать в таких ситуациях. Открыть другой фрейм. Итак открываем дневки:

( Читать дальше )

Ри, ММВБ, Си, Нефть мысли по рынку.

- 23 декабря 2016, 10:49

- |

Сейчас основные мысли это наблюдение за европейскими рынками. Как уже много раз писал пока пацаны не пойдут на откат вряд ли развернётся евра и золото… Пацаны же пока только жрут не переставая, в мыслях уже что могут их тащить и до января. Но в таких случаях всё ясно становится просто по факту. По факту пока они при всей своей перекупленности не развернулись. Так что жду.

По нашему рынку коротко:

На ри особо не смотрю из-за силы рубля. В прошлом блоге уже писал про причуды политики нашего ЦБ. Тут так же буду смотреть уже по факту, если рубль станет слабым. Покупать на текущих естественно пока не хочется.

В ММВБ: На клозе выходил чтобы перешортить повыше, сейчас смотрю по ситуации. Смотреть на шорт идеально было бы поближе к 2200, но по факту скорее всего зашорчу когда увижу слабость. в онлайне я это стараюсь скидывать постами в рубрику портфели...

Да… Ещё в моменте продал etf с портфеля, сегодня в нём налили 0,3%… Пока не понял откуда такой аукцион невиданной щедрости посижу в кеше… Хотя если бы наливали по 0,3% в день, вложил бы всё и уехал на мальдивы.

Общий вывод

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал