SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера Кот Матроскин

Среднесрочная система для пары доллар-рубль. Часть 1

- 01 апреля 2014, 07:50

- |

Ослабление рубля за последние месяцы привело к настоящей панике среди населения. Многие люди как сумасшедшие ринусь в банки покупать валюту – доллары и евро. Я не экономист, мне не хочется рассуждать о перспективах вложений в валюту, я больше верю в статистику, которая может помочь для получения прибыли. Но, всё же, по моему мнению, хорошие большие трендовые движения на долларе приостановились. Поэтому, я хотел бы рассказать о системе, которая была разработана мной в начале 2013 года и помогла получить неплохую прибыль в трендовом движении начала 2014 года.

( Читать дальше )

( Читать дальше )

- комментировать

- ★14

- Комментарии ( 2 )

Сваял ботика...

- 24 марта 2014, 08:16

- |

торгую аналогичным ботом 5 месяцев… решил сделать чуток получше… рисовал в тслабе кубиками где то месяц...

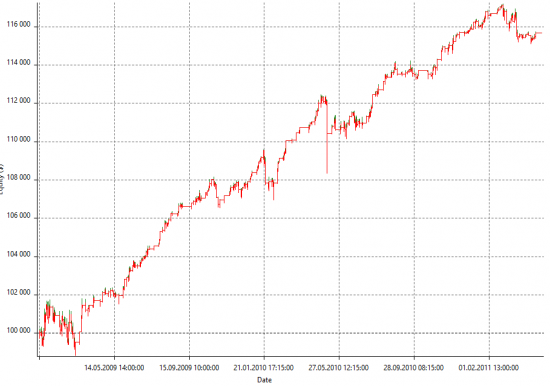

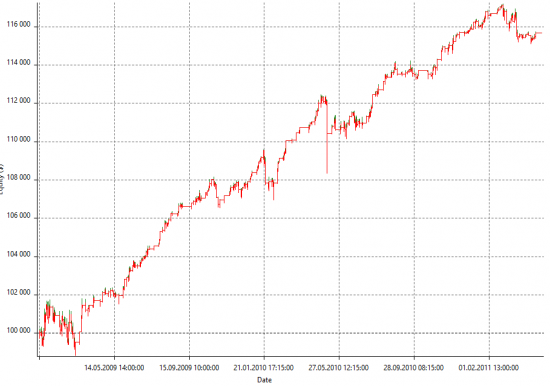

эквити результат форвардного теста… тест на постоянной сумме 3.5мио

средняя сделка +0.3% доходность где то 30-40% годовых...

идея была сделать бота нечувствительным к гэпам… и поиметь очень плавную эквити без дродаунов...

торгую аналогичным ботом… очень приятные ощущения… жаль плечи порезали на споте в полную силу не поторговать… интересно что чем больше волатильность тем больше доходность… в 2008-09гг бот практически удвоился… всего один параметр оптимизации… бот юзает рыночный баг… достаточно сильную и стабильную неэфективность рынка… поэтому грааль я не спалю, это не паттерн — там самописный индикатор вычисляется...

на самом деле это не лук, а все бумаги короткого списка доступные для шорта 12штук(газ лук рося втб сбер сберпр сурок фск русгидра урка транснефть татка)… всего тут 36 ботов… эта эквити суммарная

по-отдельность у каждого бота достаточно мерзкие эквити, и только суммарная от 36 ботов творит прям чудеса…

эквити результат форвардного теста… тест на постоянной сумме 3.5мио

средняя сделка +0.3% доходность где то 30-40% годовых...

идея была сделать бота нечувствительным к гэпам… и поиметь очень плавную эквити без дродаунов...

торгую аналогичным ботом… очень приятные ощущения… жаль плечи порезали на споте в полную силу не поторговать… интересно что чем больше волатильность тем больше доходность… в 2008-09гг бот практически удвоился… всего один параметр оптимизации… бот юзает рыночный баг… достаточно сильную и стабильную неэфективность рынка… поэтому грааль я не спалю, это не паттерн — там самописный индикатор вычисляется...

на самом деле это не лук, а все бумаги короткого списка доступные для шорта 12штук(газ лук рося втб сбер сберпр сурок фск русгидра урка транснефть татка)… всего тут 36 ботов… эта эквити суммарная

по-отдельность у каждого бота достаточно мерзкие эквити, и только суммарная от 36 ботов творит прям чудеса…

Как торговать Нефть среднесрочно

- 19 марта 2014, 16:34

- |

Нефть — самый масштабный актив на нашем РФ рынке, и как говорят многие, самый сложный для среднесрочной торговли. Однако, на самом деле, торговать нефть не так сложно, надо учитывать характер движения.

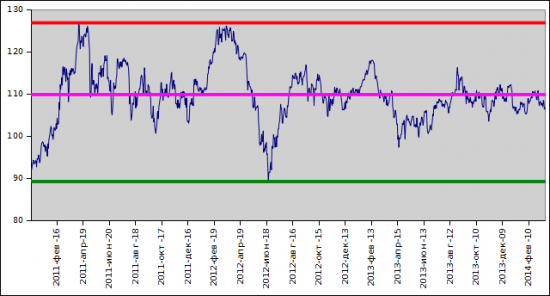

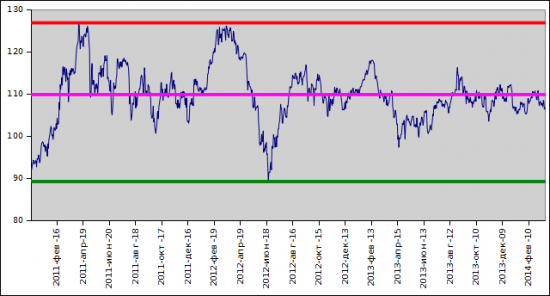

Посмотрим, как нефть вела себя последние 4 года:

На картинке обозначены верх, низ и середина диапазона движения.

Хорошо видно, что глобально нефть и не падает сильно и сильно не растёт.

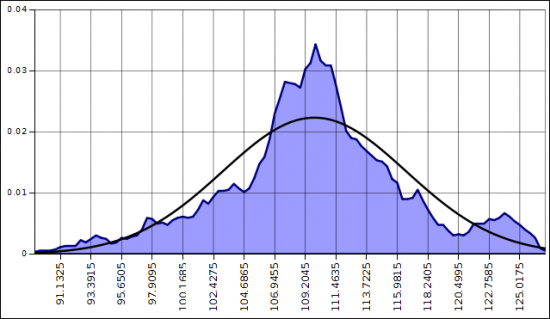

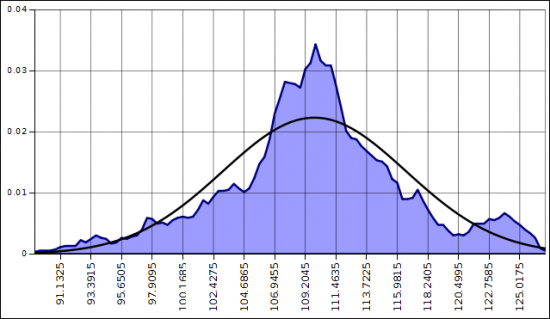

Теперь посмотрим на эти движения с точки зрения распределения, и сравним его с распределением для случайного блуждания

( Читать дальше )

Посмотрим, как нефть вела себя последние 4 года:

На картинке обозначены верх, низ и середина диапазона движения.

Хорошо видно, что глобально нефть и не падает сильно и сильно не растёт.

Теперь посмотрим на эти движения с точки зрения распределения, и сравним его с распределением для случайного блуждания

( Читать дальше )

Price Action - библия ценового движения

- 17 февраля 2014, 23:36

- |

DBLHC (Бычий сетап) - бары с одинаковыми минимумами и более высоким закрытием.

Два (могут быть три и более) последовательных бара с одинаковыми минимумами, при этом цена закрытия последнего больше максимума предыдущего. Разница минимумов смежных баров не должна превышать 3 пунктов. Чем больше баров составляют сетап, тем сильнее сигнал, генерируемый им.

DBHLC (Медвежий сетап) - бары с одинаковым максимумом и более низким закрытием.

Два (три и более) последовательных бара с одинаковыми максимумами, при этом цена закрытия последнего ниже минимума предыдущего. Разница максимумов смежных баров не должна превышать 3 пунктов. Чем больше баров составляют сетап, тем сильнее сигнал, генерируемый им.

( Читать дальше )

Два (могут быть три и более) последовательных бара с одинаковыми минимумами, при этом цена закрытия последнего больше максимума предыдущего. Разница минимумов смежных баров не должна превышать 3 пунктов. Чем больше баров составляют сетап, тем сильнее сигнал, генерируемый им.

DBHLC (Медвежий сетап) - бары с одинаковым максимумом и более низким закрытием.

Два (три и более) последовательных бара с одинаковыми максимумами, при этом цена закрытия последнего ниже минимума предыдущего. Разница максимумов смежных баров не должна превышать 3 пунктов. Чем больше баров составляют сетап, тем сильнее сигнал, генерируемый им.

( Читать дальше )

Хеджирование рубля через ФОРТС. Миф или реальность?

- 10 февраля 2014, 11:12

- |

Последние месяцы на отечественных финансовых рынках характеризовались достаточно резким обесцениванием национальной валюты, что вызвало широкий резонанс не только в профессиональных, но и по обыкновению – в общественных кругах, где любое резкое снижение рубля отзывается болезненным атавизмом оставшимся от 2008-го и 1998-го годов. И хотя текущее ослабление рыбля не было спровоцировано отечественными проблемами, а шло в фарватере мировых тенденций ослабления всех валют к доллару и даже и не вышло за рамки многолетнего диапазона колебаний ( верхняя планка которого была достигнута осенью 2008-го года на отметке примерно 36 р. за доллар) – тем не менее тема защиты ( хеджирования) валютных рисков стала достаточно обсуждаемой и актуальной. В том числе, возникла тема возможности хеджирования риска обесценивания рубля через механизмы на рынке ФОРТС ( фьючерсы и опционы на рубль/доллар).

Вот на этой теме я и хотел бы остановиться подробней и рассмотреть детально – имеет ли место этот хедж в реальности, какова его реальная стоимость и целесообразность.

( Читать дальше )

Вот на этой теме я и хотел бы остановиться подробней и рассмотреть детально – имеет ли место этот хедж в реальности, какова его реальная стоимость и целесообразность.

( Читать дальше )

Smart-lab.ru про опционы. Избранные ссылки.

- 09 февраля 2014, 13:50

- |

Не спится. Обратный календарь.

Актуальные опционные стратегии

Зарабатываем на временном распаде со страховкой

Движение улыбки волатильности

Что такое рыночная улыбка волатильности?

Об оценке будущей волатильности

Улыбка волатильности

Как считать время до экспирации?

Многомерная торговля

( Читать дальше )

Зарабатываем на временном распаде со страховкой

- 01 февраля 2014, 16:27

- |

Итак, в прошлом рассказе мне насоветовали очень много интересного. Наверное это был один из самых удачных топиков, хотя судя по количеству плюсов понимают это очень малое количество людей.

В целом все что будет сказано ниже посвящается единственному комментарию НеГрустина про вогнутые горки, то что я напишу наверное будет трудновато для новичков.

Начнем с того, что на НОК3 Денис Дубина рассказал про календарные спреды. Не могу сказать что до этого о них никто не знал, но на российском рынке такие экзерцизы делать в то время было невозможно, вот народ и не думал в эту сторону. Это было сильное выступление и много слов было сказано по этому поводу, много копий сломано и много трейдеров разорились озолотились.

Тема календарного спреда заключается в том, чтобы при зарабатывании на тете иметь еще и положительную вегу. Эта стратегия минусует на любом сильном движении, но минусует ограничено. Профиль доходности обычно не интересный — очень узкий диапазон прибыли, очень большой диапазон убытка, причем максимальная прибыль фантастически труднодостижима. Однако тайна заключается в том (я в одном абзаце разболтал сразу полноценную стратегию), что сильное движение, если оно вниз, обычно сопровождается ростом волатильности -> вега дает плюс, который позволяет выскочить за свои. Другим серьезным плюсом может быть то, что разница в волатильностях ближней и дальней серии тоже значение не постоянное, на этом тоже можно сыграть. Есть еще роллирование (я расскажу об этом отдельно) и превращение календарного спреда в вертикальный, что дает для опытного опционщика сразу массу возможностей избежать убытка на краях, а вот то, что часто рынок топчется на месте — даст заработать серьезную прибыль почти без риска.

( Читать дальше )

В целом все что будет сказано ниже посвящается единственному комментарию НеГрустина про вогнутые горки, то что я напишу наверное будет трудновато для новичков.

Начнем с того, что на НОК3 Денис Дубина рассказал про календарные спреды. Не могу сказать что до этого о них никто не знал, но на российском рынке такие экзерцизы делать в то время было невозможно, вот народ и не думал в эту сторону. Это было сильное выступление и много слов было сказано по этому поводу, много копий сломано и много трейдеров разорились озолотились.

Тема календарного спреда заключается в том, чтобы при зарабатывании на тете иметь еще и положительную вегу. Эта стратегия минусует на любом сильном движении, но минусует ограничено. Профиль доходности обычно не интересный — очень узкий диапазон прибыли, очень большой диапазон убытка, причем максимальная прибыль фантастически труднодостижима. Однако тайна заключается в том (я в одном абзаце разболтал сразу полноценную стратегию), что сильное движение, если оно вниз, обычно сопровождается ростом волатильности -> вега дает плюс, который позволяет выскочить за свои. Другим серьезным плюсом может быть то, что разница в волатильностях ближней и дальней серии тоже значение не постоянное, на этом тоже можно сыграть. Есть еще роллирование (я расскажу об этом отдельно) и превращение календарного спреда в вертикальный, что дает для опытного опционщика сразу массу возможностей избежать убытка на краях, а вот то, что часто рынок топчется на месте — даст заработать серьезную прибыль почти без риска.

( Читать дальше )

Исследование: mean reversion & DAX

- 30 января 2014, 21:10

- |

Набросаем простой алгоритм

«Если от открытия дня упали более чем на Х атр фрейма то покупаем и держим до закрытия»

Тесты проведем на фьючерсе дакса. Стопов и тейков нет. Есть фишка, о которой я умалчиваю, но тот, кто решит проверить — найдет ее мигом.

Получим:

Профитфактор 3.8, 64% прибыльных сделок. В рынке 5% времени. Отлично, да?

Тесты проводились с 1.1.2009 по 1.5.2011

А после 2011?

( Читать дальше )

«Если от открытия дня упали более чем на Х атр фрейма то покупаем и держим до закрытия»

Тесты проведем на фьючерсе дакса. Стопов и тейков нет. Есть фишка, о которой я умалчиваю, но тот, кто решит проверить — найдет ее мигом.

Получим:

Профитфактор 3.8, 64% прибыльных сделок. В рынке 5% времени. Отлично, да?

Тесты проводились с 1.1.2009 по 1.5.2011

А после 2011?

( Читать дальше )

Итоги года.

- 20 января 2014, 15:18

- |

Подвожу итоги года.

До сентября помесячные результаты я уже публиковал. Как было дальше:

Сентябрь 2.7%

Октябрь 0.75%

Ноябрь 7.5%

Декабрь 4.6%

По году приблизительно +93%

Странная закономерность — начиная с января каждый третий месяц оказался неудачным — январь, апрель, июль и октябрь. Сейчас опять идет январь, но пока иду по графику декабря. Может не торговать оставшуюся часть месяца — получится самый удачный из неудачных:)

Так как пришел на смартлаб в прошлом году, подведу итоги своих впечатлений от ресурса. Больше всего поражает количество трейдеров, знающих куда пойдет рынок и умеющих зарабатывать на нем сотни процентов. Схватили и держат Бога за бороду:)

Сам я начал последовательно зарабатывать только после того, как стал торговать волатильность, а не направление.

До сентября помесячные результаты я уже публиковал. Как было дальше:

Сентябрь 2.7%

Октябрь 0.75%

Ноябрь 7.5%

Декабрь 4.6%

По году приблизительно +93%

Странная закономерность — начиная с января каждый третий месяц оказался неудачным — январь, апрель, июль и октябрь. Сейчас опять идет январь, но пока иду по графику декабря. Может не торговать оставшуюся часть месяца — получится самый удачный из неудачных:)

Так как пришел на смартлаб в прошлом году, подведу итоги своих впечатлений от ресурса. Больше всего поражает количество трейдеров, знающих куда пойдет рынок и умеющих зарабатывать на нем сотни процентов. Схватили и держат Бога за бороду:)

Сам я начал последовательно зарабатывать только после того, как стал торговать волатильность, а не направление.

Как я открывал счёт на CME

- 18 января 2014, 12:36

- |

На новогодних праздниках заморочился открытием счета на CME.

Какой от этого профит:

1. ГО поменьше (а в некоторых случаях значительно меньше). Пример: микроконтракт евро на CME стоит 569500р (EURUSD=1.36), ГО 8308р. На фортсе это будет 12-13 контрактов, ГО 17-19к, разница в 2 раза.

2. Торговля почти круглосуточно, т.е. гэпы с утра меньше и больше вероятности выйти нормально по стопу ночью, когда фортс не торгуется. Это важно на драгметаллах, т.к. там сильные движения часто происходят именно ночью.

3. Можно зашортить S&P на хаях)

Теперь негативные моменты:

1. Комиссии больше, чем на фортсе. За микроконтракт евро на CME с меня взяли 1.33$*33.5=44.5р., на фортсе за этот объем возьмут 1,24*13=16р. За фьюч S&P mini (стоит примерно 3.1млн. р.) с меня взяли 2.31$*33.5=77р., на фортсе за 33 фьюча на РТС (аналогичный объем) возьмут 2,24*33=74р. Но фьюч на РТС более волатильный, так что тут опять фортс выгоднее. Правда если вы совершаете много сделок, можно поторговаться за комиссии у американского брокера и снизить их раза в полтора.

2. NinjaTrader не настроить так, как я привык. Настроек меньше, чем в квике. Пример: в квике, уменьшив масштаб графика (не таймфрейм), я могу смотреть график за последние 1.5 года, в ниньзе при минимальном масштабе на часовике видно только последнюю неделю, остальное надо листать. Да и много чего еще там не нашел.

3. Вывод любой суммы стоит дорого, в моём случае фиксированный тариф 30$, бывает и больше.

( Читать дальше )

Какой от этого профит:

1. ГО поменьше (а в некоторых случаях значительно меньше). Пример: микроконтракт евро на CME стоит 569500р (EURUSD=1.36), ГО 8308р. На фортсе это будет 12-13 контрактов, ГО 17-19к, разница в 2 раза.

2. Торговля почти круглосуточно, т.е. гэпы с утра меньше и больше вероятности выйти нормально по стопу ночью, когда фортс не торгуется. Это важно на драгметаллах, т.к. там сильные движения часто происходят именно ночью.

3. Можно зашортить S&P на хаях)

Теперь негативные моменты:

1. Комиссии больше, чем на фортсе. За микроконтракт евро на CME с меня взяли 1.33$*33.5=44.5р., на фортсе за этот объем возьмут 1,24*13=16р. За фьюч S&P mini (стоит примерно 3.1млн. р.) с меня взяли 2.31$*33.5=77р., на фортсе за 33 фьюча на РТС (аналогичный объем) возьмут 2,24*33=74р. Но фьюч на РТС более волатильный, так что тут опять фортс выгоднее. Правда если вы совершаете много сделок, можно поторговаться за комиссии у американского брокера и снизить их раза в полтора.

2. NinjaTrader не настроить так, как я привык. Настроек меньше, чем в квике. Пример: в квике, уменьшив масштаб графика (не таймфрейм), я могу смотреть график за последние 1.5 года, в ниньзе при минимальном масштабе на часовике видно только последнюю неделю, остальное надо листать. Да и много чего еще там не нашел.

3. Вывод любой суммы стоит дорого, в моём случае фиксированный тариф 30$, бывает и больше.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал