Избранное трейдера ocean25

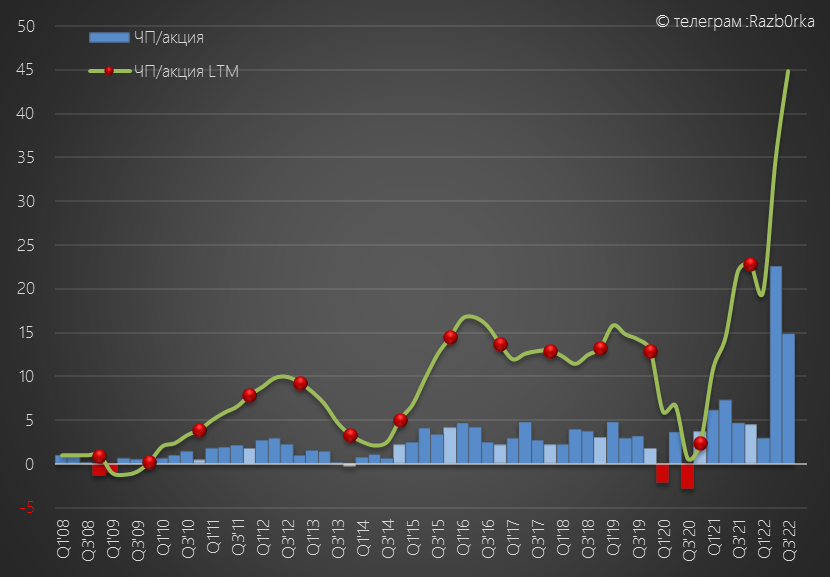

RAZB0RKA отчета QIWI по МСФО 3кв'22. А можно нам тоже по 2$?

- 05 декабря 2022, 19:56

- |

Если вы не знаете что из себя представляет бизнес QIWI рекомендую к прочтению большую разборку компании по итогам 1п'22

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 2 )

Нижнекамскнефтехим: новый инвестиционный проект по производству этилбензола и стирола

- 04 декабря 2022, 17:09

- |

Приветствую, уважаемые любители компании Нижнекамскнефтехим.

Сибур анонсировал строительство в НКНХ нового завода-спутника для ЭП-600-1: производство этилбензола мощностью 350 тыс. тонн в год и производство стирола мощностью 400 тыс. тонн в год.Предыдущая конфигурация в редакции Шигабутдиновского Таифа от весны 2021 предполагала лишь 250 тыс т/г стирола.

Сибур воспользовался заключенными в марте 2021 между НКНХ и американской компанией Lummus Technology контрактами на предоставление лицензий и инжиниринговых услуг c использованием технологий EBOne и CLASSIC SM. Про инжиниринговые услуги, их вид и объем, ничего неизвестно. Вероятно, они приостановлены в связи с экспортными ограничениями США и успели только выдать Базовый проект (Basic Design) и технические спецификации оборудования (может это был весь объем инжиниринга).

( Читать дальше )

Как отмена льготной ипотеки повлияет на размер ежемесячного платежа?

- 01 декабря 2022, 08:50

- |

Вероятная отмена льготной ипотеки в конце 2022 года — уже несколько недель самая обсуждаемая новость на строительном рынке. Банки и девелоперы, конечно, против, и высказываются о том, как данная мера приведёт к снижению спроса.

По итогам 2020–2021 гг. около 90% всех ипотечных кредитов на первичном рынке были выданы в рамках ипотечных программ с господдержкой. Самая популярная программа — льготная ипотека под 7%, которая вероятно завершится к концу текущего года.

При этом средневзвешенные ставки по рыночным ипотечным программам в сентябре составляли 10–10,2%, средний размер ипотеки — 3.8 млн рублей, а средний срок кредита чуть выше 23 лет. Используя формулу аннуитетного платежа, можно посчитать, как переход от льготных 7% к рыночным 10% повлияет на размер ежемесячного платежа.

Мы видим, что при ставке 7% платёж по среднему ипотечному платежу составляет 27,7к, при росте ставки до 10,1% платёж увеличивается на 7,7к до 35,5к. А «уход в длину» и увеличение срока кредита на 3 года сократит разницу уже до 6,5к (ипотечный платёж 34.2к).

( Читать дальше )

Замещающие облигации. Разбираемся в деталях

- 30 ноября 2022, 08:31

- |

Санкции на российские финансовые структуры привели к появлению новых продуктов на рынке. Замещающие облигации – зачем появились и в чем особенности? Давайте разбираться.

Как уже понятно из названия, новый вид облигаций призван заместить другие, ранее выпущенные бумаги. Речь про еврооблигации российских компаний. Из-за санкционных ограничений российские компании не могут провести платежи по своим еврооблигациям, либо российские держатели не могут получить купоны по таким бумагам.

Чтобы исключить эту проблему, правительство разрешило компаниям до 31 декабря 2022 года выпускать замещающие облигации без проспекта. Это локальные бумаги, выпущенные по российскому праву и обращающиеся внутри отечественной инфраструктуры. Инвестор может получить их взамен замещаемого евробонда.

Основные параметры замещающей облигации (срок погашения, размеры купонов, календарь выплат и т.д.) должны быть аналогичны параметрам замещаемого евробонда. А вот

( Читать дальше )

RAZB0RKA данных СЧА НИЖНЕКАМСКНЕФТЕХИМ 3кв'22. Чистим прибыль, как можем...

- 28 ноября 2022, 23:50

- |

НКНХ не раскрывает в этом году финансовую отчетность

Единственный источник информации о состоянии дел в компании это квартальные данные СЧА (Стоимость чистых активов) по РСБУ

Напомню, что изменения СЧА за квартал отражает квартальную прибыль с учетом выплаты дивидендов

Согласно данным СЧА, НКНХ в 3кв'22 получило 27 млрд руб прибыли

В пересчете на акцию, прибыль составила 15 руб в 3кв'22 и 40 руб за 9м'22

( Читать дальше )

ПАО МТС: Посмотрел отчет 9 мес. 2022г. Стоит ли покупать?

- 17 ноября 2022, 17:55

- |

Выручка +4.5% и составила 288,5 млрд.р.

Прибыль уменьшилась -28% и составила 29,7 млрд.р. Если учесть убыток от прочих операций, то прибыль составляет 20,2 млрд.р. (было 49 млрд.р. за 9 мес. 2021г.)

Долгосрочные обязательства компании увеличились на 16 млрд.р. и составили 439 млрд.р. Краткосрочные обязательства увеличились на 41,9 млрд.р. и составили 192,3 млрд.р.

Денежные средства на 30.09.2022г. составляют 33,9 млрд.р. (было 22,4 млрд.р.)

Ничего хорошего не вижу у компании, фундаментально долг очень большой. Дальнейшие высокие дивиденды, которые платились за счет увеличений долгов, сейчас под большим вопросом. Компания так же тянет с новой див. политикой.

Среднесрочно можно искать точки входа, но долгосрочная инвестиция в данную компанию вызывает много вопросов и несет за собой риски. Когда долги превышают годовую выручку, это негативно для компании.

( Читать дальше )

О работе «Северстали» в текущих условиях и прогнозе на будущее

- 17 ноября 2022, 13:16

- |

В недавнем интервью «Интерфаксу» Евгений Черняков, заместитель генерального директора «Северстали» по продажам и операциям, поделился деталями работы компании в это непростое время, а также прогнозом. Специально для наших подписчиков, которые предпочитают лонгриду краткий пересказ, подготовили ключевые тезисы:

• «Северсталь» ожидает, что в четвёртом квартале продолжится тренд, наметившийся в июле-сентябре, а именно растущий спрос со стороны стройки и энергосектора. Причин тому несколько, но основная — устойчивый спрос со стороны инфраструктурных проектов.

• В контексте «Северстали» инфраструктурные проекты — это стройка на всех этапах реализации. При строительстве трубопровода вокруг него создаются сопутствующие объекты (дороги, портовая инфраструктура и т.п.).

• «Северсталь» рассчитывает на ряд государственных проектов, проектов естественных монополий. И они уже объявлены. Например, проекты «Газпрома» как по развитию сети магистральных газопроводов, так и по переработке газа.

( Читать дальше )

Когда женщина зарабатывает больше мужика

- 17 ноября 2022, 12:37

- |

👉энергичные как правило зарабатывают больше, чем вялые

👉энергия людей в основном зависит от генетической лотереи при рождении, а значит, энергичными могут быть как мужчины так и женщины

👉два энергичных человека очень редко уживаются рядом друг с другом, просто потому что быстро утомляют друг друга

👉поэтому для долгосрочного семейного успеха рядом с энергичной дамой должен быть спокойный терпеливый мужчина, который может зарабатывать не слишком много

Все было бы хорошо, но иногда энергичные дамы переутомляются настолько, что их достает, что они все тянут сами, а рядом с ними ненастоящий мужик, которого чуть ли не приходится финансировать. Повторяю: это нормальная ситуация! Нельзя мужчину обвинять в том, что он зарабатывает мало и типа тебе приходится его содержать...

( Читать дальше )

💥 Самая мощная привычка в нашей в жизни вставать в 5 часов утра и делать "формулу 20 на 20 на 20"?! Лучшие идеи из книг на неделе №3 от 19.09 - 25.09.2022

- 16 ноября 2022, 12:45

- |

Автор книги утверждает, что привычки вам должны даваться смехотворно легко. Так же он доказывает, что лучше поставить цель поехать в зал, доехать до него и не позаниматься, чем приехать и обязательно заниматься, но с раздражением. Могу сказать по себе, что он прав на 95%, так как все люди разные. Но лучше поставить цель отжаться 1 раз в день, и делать это 10 дней подряд (желательно в одно и тоже время), чем в 1 день отжаться 10 раз. По этому вопросу кстати было много исследований, с которыми я рекомендую ознакомиться в данной книге. Ну и не могу не рассказать как я научился вставать в 5 часов утра и делать мощные практики для тела, ума и души — мне помогла группа и челленджи, которые в ней переодически проходят t.me/chasbega благодарю ее основателя Баженова Юрия из сообщества «Бизнес Баня» Екатеринбург.

( Читать дальше )

Остановка рынка облигаций и "далекая радуга"

- 16 ноября 2022, 07:40

- |

С неделю назад наткнулся на такую вот группу графиков. Они отображают полную остановку размещений на всем российском рынке облигаций. От ВДО до ОФЗ. Новые робкие размещения не перекрывают гашений. Рынок сдувается. По ссылке можно прочитать аналитику авторов материала.

От себя добавлю, что столь длительное замораживание первичного облигационного рынка – феномен для последних десятилетий. На уровне смутных воспоминаний, аналогом может быть кризис 2008-9 годов. Но, допускаю, тогда период тишины был короче. Рынку теперь придется уже не восстанавливаться, а воссоздаваться. Совсем не одно и то же.

И еще одна ссылка. О том, что частичная мобилизация стала для финансового рынка большей травмой, чем начало СВО. Речь о том, что банковская система получила на мобилизации больший итоговый отток денег, чем на начале спецоперации.

Финансирование экономики – причина, а то и способ ее существования. Критическая инфраструктура. И по ней большая политика, пусть и не намеренно, прошла катком.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал