SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера М. Иванова

Индустрия хеджевых фондов

- 24 сентября 2012, 18:21

- |

Продолжаю тему, начатую в прошлом топике: http://smart-lab.ru/blog/77002.php

Есть желание вступиться за этот вид бизнеса, поскольку сам становлюсь его частью.

Итак, главная претензия многих смартлабовцев — нак*я вкладывать в хедж-фонды деньги, если они проигрывают индексам и вообще не способны зарабатывать деньги, а несут только издержки инвесторам.

1. Издержки

Тут важно правильно воспринимать роль этих издержек в ваших взаимоотношениях с управляющими.

Хеджевая индустрия построена по следующим принципам:

1. Инвесторы имеют капитал.

2. Инвесторы хотят его преумножить.

3. У инвесторов должно быть множество инструментов для диверсификации своих вложений.

4. Один из инструментов такой диверсификации — вложения в хеджевые фонды.

5. Инвестор не умеет сам эффективно управлять на рынке.

6. Управляющий имеет достаточную квалификацию для этого.

( Читать дальше )

Есть желание вступиться за этот вид бизнеса, поскольку сам становлюсь его частью.

Итак, главная претензия многих смартлабовцев — нак*я вкладывать в хедж-фонды деньги, если они проигрывают индексам и вообще не способны зарабатывать деньги, а несут только издержки инвесторам.

1. Издержки

Тут важно правильно воспринимать роль этих издержек в ваших взаимоотношениях с управляющими.

Хеджевая индустрия построена по следующим принципам:

1. Инвесторы имеют капитал.

2. Инвесторы хотят его преумножить.

3. У инвесторов должно быть множество инструментов для диверсификации своих вложений.

4. Один из инструментов такой диверсификации — вложения в хеджевые фонды.

5. Инвестор не умеет сам эффективно управлять на рынке.

6. Управляющий имеет достаточную квалификацию для этого.

( Читать дальше )

- комментировать

- ★21

- Комментарии ( 76 )

Оказывается двигать стопы и тейки в квике можно прям на графике.

- 20 сентября 2012, 22:54

- |

Может кому будет интересно.

Двигать стоп и тейк в квике можно на графике, передвигая стоп или тейк мышкой. Если кто не знает и кому-то это интересно объясню.

Двигать стоп и тейк в квике можно на графике, передвигая стоп или тейк мышкой. Если кто не знает и кому-то это интересно объясню.

Ещё одна правда про фонды

- 20 сентября 2012, 06:05

- |

На смартлабе тема хедж-фондов стала в последнее время очень популярной. Конечно же мой старт-ап сыграл тут основную роль я думаю.

Итак, если суммировать общее настроение публики:

— Хедж-фонды могут приносить «только убытки» инвесторам и всегда «только прибыль» управляющим.

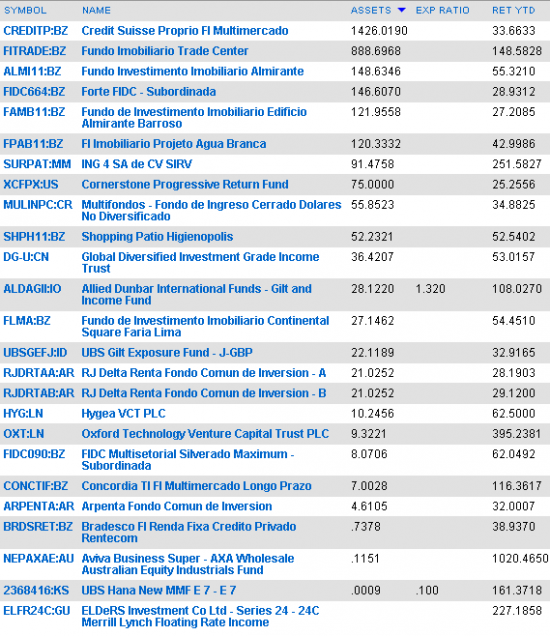

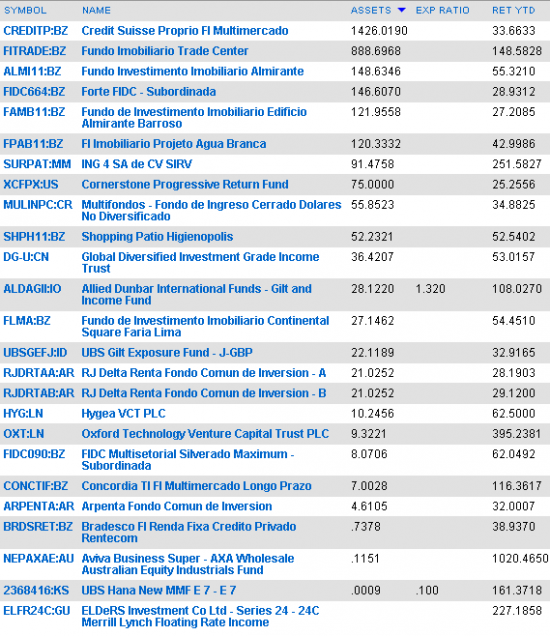

Привожу пример успешности фондов:

Пожалуста — в этом году 8 фондов открытых, которые имеют листинг на bloomberg, превысили доходность 100% годовых — с учётом менеджмент фи и остальных костов. А сколько ещё закрытых мы не видим...

Вы скажите — так успешных фондов меньше гораздо, чем неуспешных ) А почему должно быть иначе? Разве успешных частных трейдеров на рынке больше, чем неуспешных сливал? Не все фонды одинаково полезны, но не надо гребсти всех под одну гребёнку и делать делитанских выкладок математических, доказывающих абсурд хеджевой индустрии ) Крупные бизнесмены и инвесторы похожи на дебилов? Нет? Тогда почему они продолжают миллиарды вкладывать в хеджфонды? Мазохизм?

( Читать дальше )

Итак, если суммировать общее настроение публики:

— Хедж-фонды могут приносить «только убытки» инвесторам и всегда «только прибыль» управляющим.

Привожу пример успешности фондов:

Пожалуста — в этом году 8 фондов открытых, которые имеют листинг на bloomberg, превысили доходность 100% годовых — с учётом менеджмент фи и остальных костов. А сколько ещё закрытых мы не видим...

Вы скажите — так успешных фондов меньше гораздо, чем неуспешных ) А почему должно быть иначе? Разве успешных частных трейдеров на рынке больше, чем неуспешных сливал? Не все фонды одинаково полезны, но не надо гребсти всех под одну гребёнку и делать делитанских выкладок математических, доказывающих абсурд хеджевой индустрии ) Крупные бизнесмены и инвесторы похожи на дебилов? Нет? Тогда почему они продолжают миллиарды вкладывать в хеджфонды? Мазохизм?

( Читать дальше )

Ищу инвестора. Грибное хозяйство. Не вешенка.

- 18 сентября 2012, 23:33

- |

Из названия все понятно.

О себе. 23 года, высшее экономическое образование. Английский, китайский языки. Разносторонен, общителен, целеустремлен.

Во Владимирской области имеется в собственности ферма. Сейчас не функционирует, ранее было большое поголовье крупного рогатого скота.

Общая площадь 2000 м2.

Слов на ветер бросать не буду и распинаться не буду.

Нужны деньги. Тысяч 500 хотя бы. На что?

1. Закупка холодильного моноблока. Сами камеры имеются.

2. Частичная переоснастка производственных площадей.

3. Оплата труда наемным рабочим ( предположительно гости из средней азии)

4.Прочие хозяйственные расходы.

Никогда не прибегал к помощи инвесторов, поэтому выслушал бы Ваши предложения и условия.

Пишем Vir-2-0z@mail.ru Задаем вопросы, выдвигаем условия, получаем ответ.

( Читать дальше )

О себе. 23 года, высшее экономическое образование. Английский, китайский языки. Разносторонен, общителен, целеустремлен.

Во Владимирской области имеется в собственности ферма. Сейчас не функционирует, ранее было большое поголовье крупного рогатого скота.

Общая площадь 2000 м2.

Слов на ветер бросать не буду и распинаться не буду.

Нужны деньги. Тысяч 500 хотя бы. На что?

1. Закупка холодильного моноблока. Сами камеры имеются.

2. Частичная переоснастка производственных площадей.

3. Оплата труда наемным рабочим ( предположительно гости из средней азии)

4.Прочие хозяйственные расходы.

Никогда не прибегал к помощи инвесторов, поэтому выслушал бы Ваши предложения и условия.

Пишем Vir-2-0z@mail.ru Задаем вопросы, выдвигаем условия, получаем ответ.

( Читать дальше )

Лукавство управляющих? ... (по мотивам поста Евгении Случак)

- 18 сентября 2012, 08:57

- |

Прочел пост и статью опубликованную при содействии Евгении Случак

http://pbwm.ru/articles/apologiya-otritsatelnoy-dohodnosti

Оставим за скобками все эти минуса российских хедж-фондов – критика здесь конечно уместна и понятна.

Лично меня больше привлекло нижеследующее интервью управляющих Сергея Ильченко и Юрия Рославлева. Оставим и тут за скобками, что фонд всего в 0,87 млн., а срока ему аж 7 лет — нормальный фонд с эффективностью около 25% годовых за 7 лет вырастает в цене в 5 раз – получается, они фонд с 200 тыс. открывали что ли? Пусть так.

Но удивляет вот что: фонд позиционирует себя как long/short, но немного больше лонг. Зачем такая «ни рыба, ни мясо»? Зачем быть «немного беременной»?

Чтобы побольше мозги запудрить инвестору?

В моей логике другого решения не получается.

Есть два основных подхода в этой теме.

Первый, и по мне самый верный – это чистый long/short, когда портфель состоит из почти одинакового объема длинных и коротких позиций по акциям, а недостаток экспозиции в ту или иную сторону хеджируется позицией по индексу, фьючерсами. При достаточной диверсификации такого портфеля средняя бетта будет стремиться к нулю, а альфа по всему портфелю будет заметно положительная (если выбор и ведение позиций является профессиональным), что в итоге приведет пусть к не слишком быстрому, но главное достаточно плавному приросту капитала фонда, причем независимо от погоды на рынках. Почему не все фонды использует этот подход? Вопрос риторический. Понятное дело, что в таком фонде непрофессионализм управляющего просто сразу на лицо – фонд не будет расти, если альфа ваших позиций не положительна, а сослаться на «плохой рынок» вам не удастся.

( Читать дальше )

http://pbwm.ru/articles/apologiya-otritsatelnoy-dohodnosti

Оставим за скобками все эти минуса российских хедж-фондов – критика здесь конечно уместна и понятна.

Лично меня больше привлекло нижеследующее интервью управляющих Сергея Ильченко и Юрия Рославлева. Оставим и тут за скобками, что фонд всего в 0,87 млн., а срока ему аж 7 лет — нормальный фонд с эффективностью около 25% годовых за 7 лет вырастает в цене в 5 раз – получается, они фонд с 200 тыс. открывали что ли? Пусть так.

Но удивляет вот что: фонд позиционирует себя как long/short, но немного больше лонг. Зачем такая «ни рыба, ни мясо»? Зачем быть «немного беременной»?

Чтобы побольше мозги запудрить инвестору?

В моей логике другого решения не получается.

Есть два основных подхода в этой теме.

Первый, и по мне самый верный – это чистый long/short, когда портфель состоит из почти одинакового объема длинных и коротких позиций по акциям, а недостаток экспозиции в ту или иную сторону хеджируется позицией по индексу, фьючерсами. При достаточной диверсификации такого портфеля средняя бетта будет стремиться к нулю, а альфа по всему портфелю будет заметно положительная (если выбор и ведение позиций является профессиональным), что в итоге приведет пусть к не слишком быстрому, но главное достаточно плавному приросту капитала фонда, причем независимо от погоды на рынках. Почему не все фонды использует этот подход? Вопрос риторический. Понятное дело, что в таком фонде непрофессионализм управляющего просто сразу на лицо – фонд не будет расти, если альфа ваших позиций не положительна, а сослаться на «плохой рынок» вам не удастся.

( Читать дальше )

Краткое описание стратегий выдающихся трейдеров "Марти Шварц"

- 17 сентября 2012, 17:02

- |

Марти Шварц по прозвищу «питбуль», один из самых успешных трейдеров, живущих в наши дни. Начало его карьеры — торговый зал American Stock Exchange. Обладая жесточайшей деловой хваткой и фантастической трудоспособностью, Шварц быстро поднимался все выше и выше, со временем он стал торговать фьючерсами, и лучшие сделки, которые он проводил, легли в основу книг — «Pitbull» (ее автор сам Мартин Шварц) и «Market Wizards» Джэка Швагера. В настоящее время Шварц в больших объемах торгует фьючерсами на нефть на чикагской СME.

До начала падения рынка на нем может происходить некий процесс распределения. Я называю такие процессы М-образными вершинами. Длительность нужно отсчитывать не от ценового максимума, а от максимума осциллятора, который предшествует ценовому.

( Читать дальше )

Еще раз про хедж-фонд.

- 16 сентября 2012, 19:54

- |

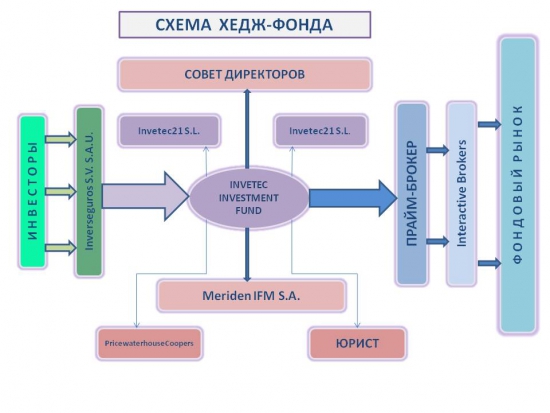

Что такое хедж-фонд? Википедия определяет этот вид партнерства так:

Хедж-фонд (англ. hedge fund) — частный, не ограниченный нормативным регулированием, либо подверженный более слабому регулированию инвестиционный фонд, недоступный широкому кругу лиц и управляемый профессиональным инвестиционным управляющим.

Регулирование касается инвестиционных продуктов. Хедж-фонд может инвестировать в так называемые альтернативные инвестиции. Но требования к оформлению пакета документов и исполнению законов в юрисдикциях, где фонды созданы, существуют.

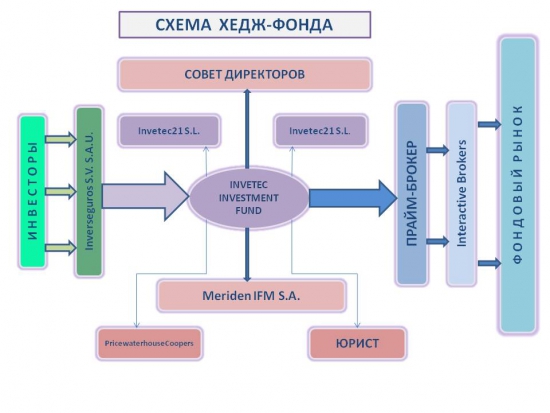

Перейдем от общего к частному. Что такое INVETEC INVESTMENT FUND? Подставим в схему хедж-фонда, которую я уже рисовала, конкретные данные:

1. Management company (администратор фонда) —

( Читать дальше )

Хедж-фонд (англ. hedge fund) — частный, не ограниченный нормативным регулированием, либо подверженный более слабому регулированию инвестиционный фонд, недоступный широкому кругу лиц и управляемый профессиональным инвестиционным управляющим.

Регулирование касается инвестиционных продуктов. Хедж-фонд может инвестировать в так называемые альтернативные инвестиции. Но требования к оформлению пакета документов и исполнению законов в юрисдикциях, где фонды созданы, существуют.

Перейдем от общего к частному. Что такое INVETEC INVESTMENT FUND? Подставим в схему хедж-фонда, которую я уже рисовала, конкретные данные:

1. Management company (администратор фонда) —

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал