Избранное трейдера Фыва

Статистика с 1982г. говорит о (фейк)росте на этой неделе. S&P500, Nasdaq

- 13 марта 2017, 20:08

- |

13-19 Марта. Неделя экспирации (Март) Triple witching* на сленге.

Статистика говорит о том, что эта неделя в 67% случаях имеет позитивную динамику начиная с 1982г.

Однако, неделя следующая за ней- демонстрирует, как правило, негативную тенденцию- 70%.

Я не делаю прогнозы, следуя, подобным статистическим выкладкам, тем не менее мои собственные вычисления, основанные на NYSE breadth с использованием McClellan Osc Momentum indicator в данном случае- совпадают.

И я ожидаю позитивную тенденцию рынка на этой неделе, прежде чем мы вернемся к уровням S&P500 2348-52, опять же к нефти в поиске среднесрочного лоу- и надеюсь к оживлению волатильности VIX.

Если смотреть на Advance/Decline issues statistics line., то мы отдали всю прибыль за Февраль в начале марта. Среднестатистическая акция NYSE снизилась более 10% от вершины года. При этом все спокойно- СиПи упал всего на несчастных 1.5%. Работают красиво Мастера Денег, без шума.

Я ожидаю разворот Momentum upward movement. При снижающемся рынке. Неделя 20-26 Марта.

Среднесрочный oversold мы достигнем только на следующей неделе. (McClellan Osc.)

McClellan.Osc. NASDAQ. Oversold.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 5 )

Вротенбергов хотят освододить от налогов.

- 13 марта 2017, 19:28

- |

Подробнее на РБК:

www.rbc.ru/finances/13/03/2017/58c6a7589a7947f1f666d29a?utm_source=main

БЛТ: Тактическое отступление в золоте

- 13 марта 2017, 17:21

- |

Как оказалось очевидно, я немного поторопился с лонгом JNUG и он опустился ощутимо ниже цен по которым я набрал позицию (средняя 6.50) и о чем писал ранее. Несмотря на то, что отскок золота от протестированного уровня 1200 был остановлен на 1211 за чем последовал откат вниз, JNUG как и весь комплекс майнинга драгмета продолжил рост.

Тем не менее, раскорреляция и слабость золота вызвала у меня подозрение, что мы как минимум проверим 1200 еще раз в момент повышения ставки и нескольких дней последующих за этим. Поэтому не вижу смысла пересиживать это движение. Принял решение покрыть общую позицию в небольшую прибыль.

( Читать дальше )

Развлекаюсь с ММ...

- 13 марта 2017, 16:04

- |

Ну я тоже жду, но как то скучно мне.

А мы зачем на рыночек приперлись?

Правильно — развлечься и между делом заработать,

а может и наоборот, сначала заработать и между делом развлечься.

Это была преамбула, а дальше фабула.

Периодически торгую всякий неликвид. Неликвид это в моменте,

а потом будет ликвид. Согласно задумке, мне сейчас надо бы набрать позицию

по определенной цене. Много не дадут, это же неликвид сейчас. Да и по вкусной цене тоже

много не дадут.

А в стакане тусуется спредовый робот, может маркетмейкера, а может чей-то из камрадов

с смартлаба. На маркетоса мало похож, стоит одним конем сверху и снизу в стакане.

Надо его приманить, чтобы сожрать его бид (т.е. заявку на покупку).

Включаю своего спредового робота, начинаю повышать свою заявку на покупку.

О! Клюет, тоже переставляет свою. А мне надо чтобы он свой бид выставил еще выше

пока я его не съем. И… подставляется. Снова и снова, и так 60 раз за несколько дней.

( Читать дальше )

Кто-то реально верит в снижение ключевой ставки ЦБ в марте???

- 13 марта 2017, 15:58

- |

Что ожидает ОФЗ? Последняя неделя была наполнена событиями на мировом рынке-заседание ЕЦБ, публикация статистики по занятости в США перед заседанием ФРС 15 марта. Рынок реагировал на каждое событие этой недели, таким образом, подготавливаясь к решению заседания ФРС. Интересно, что при снижении курса рубля и цены на нефть- факторы, которые, казалось бы, имеют влияние на изменение доходности гособлигаций- котировки ОФЗ все же изменяются, ориентируясь только на внутренние факторы, такие как положительная динамика инфляции и надежда на смягчение политики ЦБ. Например, на прошлой неделе ОФЗ подорожали на 0,2-0,6%, а до этого, по эти же причинам, ОФЗ держало котировки примерно на одном уровне.

ОФЗ Дата погашения Дох-ть (13.03.17) Дох-ть (10.03.17)

ОФЗ-26219-ПД 16.09.2026 8.23 8,26

ОФЗ-26218-ПД 17.09.2031 8.31 8,31

ОФЗ-26207-ПД 03.02.2027 8.10 8,11

( Читать дальше )

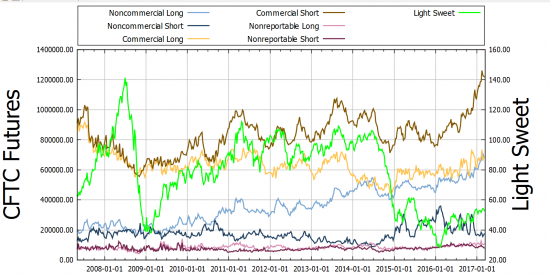

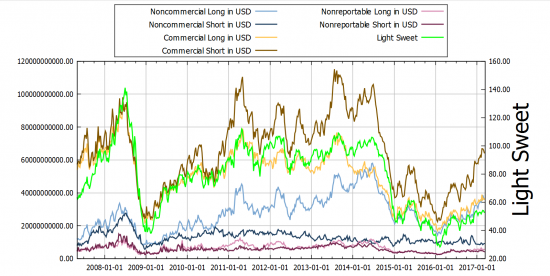

CFTC LIGHT SWEET LONG SHORT NON-/COMMERCIAL NONREPORTABLE

- 13 марта 2017, 15:38

- |

Как видно коммерческие хеджеры имеют самое огромное количество шортовых позиций за всё время.

На 7 марта количество шортовых позиций начало снижаться. Лонговых увеличилось.

Некоммерческие трейдеры две недели подряд сокращают лонг.

Тоже самое, но в пересчёте на доллары.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал