Избранное трейдера Фыва

О торговых роботах и индикаторах Quik часть 19 (Канал Кельтнера)

- 11 января 2017, 08:45

- |

Уже написанные бесплатные скрипты, Квик:

1) Тройное экспоненциальное среднее

2) Баланс покупок/продаж

3) Горизонтальные объемы(табличное отображение)

4) Хай-лоу-открытие предыдущего дня и открытие текущего

5) Сбор АТР статистики

6) Разделитель периодов

7) Расчет допустимого кол-ва контрактов в сделке

8) Линии скорости

9) Круглые уровни

10) Автостоп и закрытие позиции лесенкой

11) Канал Тарпа

12) Канал Кельтнера

Статистика по компаниям:

1) Акрон

2) АВТОВАЗ

3) Абрау-Дюрсо

4) Газпром

5) АЛРОСА

6) Московская биржа

У него два входных параметра:

1) период скользящей, которая используется для расчета линий

2) коэффициент ширины полос, по умолчанию стоит 1.

Вот как он выглядит:

( Читать дальше )

- комментировать

- ★4

- Комментарии ( 0 )

Золото. Черное и желтое. Аршином общим не измерить.

- 11 января 2017, 08:19

- |

Обещался честному народу рассказать про складной метр Лиховидова.

Давно заметил, что все стратегии вебинары и рекламные акции, замешаны на неких звучных именах. В общем был ли Лиховидов, я не знаю. Суть заключается в правилах проведения линий поддержки и сопротивлений, дабы не было разночтений. Вот у нас золото растет:

Проводим по значимым минимумам линию (1), она будет основной, после того как импульс цены (в квадрате) сменил угол наклона поддержки, мы провели вторую (2). Так вот господа, клянусь Демарком, цена к этой основной будет возвращаться постоянно, пока не случится пробой (3).

Ежели Вас привлекло вступление, могу продолжить болтать «за нюансы».

Теперь кратко про золото. Если день сегодня закончится положительно, я чуть по чуть продам, с целью до конца недели. Для крупного шорта буду ждать ухода цены выше 1200, там и горизонт удержания будет выше (с поправкой на инаугурацию Трампа).

( Читать дальше )

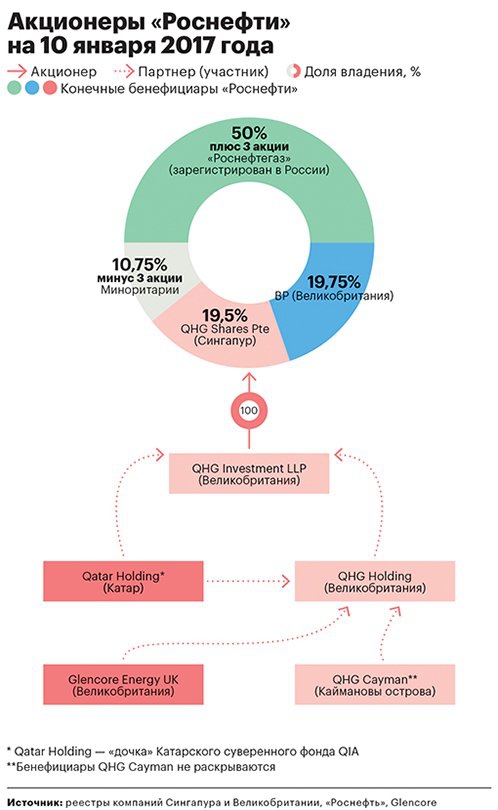

Роснефть: Кайманы, блин! Кайманы, блин! Кайманы!...

- 11 января 2017, 03:26

- |

Сингапурская компания получила право на 19,5% «Роснефти»

Наконец стала понятна причина клоунады:

"… Роль кайманского офшора в структуре собственников неясна, его бенефициары неизвестны...."

Как говориться: «Имя твое не известно, подвиг твой бессмертен.»

Далее следует что-нибудь торжественное на виолончели в исполнении ролдугиных.

С уважением, V.

Весь новостной фон на снижение НЕФТИ?

- 10 января 2017, 23:44

- |

2. Распродажа с танкеров _ttp://www.finanz.ru/novosti/birzhevyye-tovary/rasprodazha-tankerov-obvalila-neft-1001656630 => будет рост запасов в США

3. Согласно оценкам EIA, добыча нефти в США в текущем году составит 9 млн баррелей в сутки (б/с) против ожидавшихся ранее 8,78 млн б/с, в 2018 году — 9,3 млн б/с.

_ttp://www.interfax.ru/business/544796

4. Распродажа стратегических запасов по чуть чуть )

Что еще упустил?

И главное это развод или смена тренда как в прошлом году в это же время примерно? )

Какие используете опционные калькуляторы и опционный софт?

- 10 января 2017, 23:22

- |

Эмпирическое распределение

- 10 января 2017, 23:01

- |

Интересную тему с эмпирическими распределениям подняли Дмитрий Новиков и Nonsense. Хотелось бы одну мысль по этому поводу озвучить. Насколько понимаю, эмпирическое распределение — это когда берут историю цен БА, нарезают неким окном, из каждого полученного отрезка получают приращение, и потом строят частотную диаграмму из этих приращений. Полученное распределение и называют эмпирическим. Nonsense пишет, что возникают две проблемы:

1. У полученного распределения мю может быть не ноль, и если считать по этому распределению справедливые цены, то не будет выполняться колл-пут паритет.

2. Выбор размера окна для нарезки.

Мне же кажется, что тут другая, более существенная, проблема. Предположим, у нас есть некий случайный процесс, с помощью которого мы можем сгенерировать кучу случайных траекторий цены:

( Читать дальше )

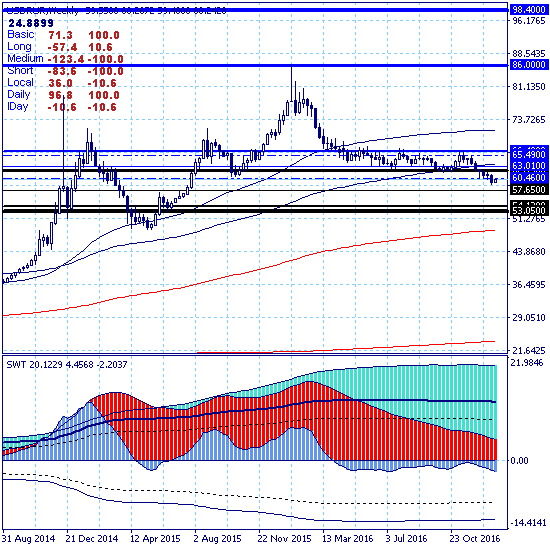

НЕФТЬ.

- 10 января 2017, 22:40

- |

Тайм фрейм — один год

Период с 1990 по 2016

Второй график прогноз на следующие восемь лет.

( Читать дальше )

Путь к универсальной ТС

- 10 января 2017, 22:36

- |

Сегодня хочу поделиться опытом формирования ТС, по которой сейчас работаю. Долго к ней шел, перепробовав кучу всего, а ответ как всегда оказался очень прост. Хотя понятие прост скорее относится к принципу, в самой ТС может быть множество ньансов. Сразу напишу – тема для валютного рынка, за механику движений акций и фьючерсов, особенно российских, не берусь судить.

Формально на рынке может быть всего два подхода к открытию сделок – это торговля отбоев и торговля пробоев. Частности в расчет не берем. Раньше я был ярым «отскочистом» — торговля отбоев логична и приятна мозгу, т.к. соответствует базовому принципу «покупай дешево, продавай дорого». Но, как, то постоянно мне не очень везло – дешевое становилось еще дешевле, а дорогое дороже. Вообще какие-то уровни (особенно горизонтальные) для валютного рынка не типичны. Может они и есть, но зачастую это не более чем графическая иллюзия, т.к. большая часть торгующих здесь даже графиков не видят, а валюта им нужна в виде физической поставки, а не строчек в терминале.Я также частенько не дожидался формирования базы, ловил кинжалы (прыгал на копья). Еще и усреднялся.Без стопов. Печалька в общем. А еще торговля разворотов научила плохому качеству — быстро фиксить прибыль, т.к. они всегда долго формируются (особенно если еще нет базы), терпение на высиживание быстро заканчивается.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал