Избранное трейдера Фыва

Анализ зон Brent Oil (BRF7 - FORTS)

- 16 декабря 2016, 11:12

- |

Справка: в построение зон используется поток сделок как следствие анализируется активность проторгованного объема, (сравнимо с кластерным анализом, и горизонтальным объемом, техника не используется в прорисовке зон).

BR (Анализ зон)

Приоритет:

Консолидация в текущих уровнях с возможной смены текущего плана спада, к росту котировок Цель: удержание котировок в зонах: Максимум 54,30 – 54,41 (рассматривается на отработку продажей), Минимум 53,30

Технические предпосылки:

После пробития 55 и закрепление ниже идут повторные тестирования зоны 55 покупателями, что негативно характеризует спад котировок, т.к. амплитуда снижения слабая.

Активность опционы:

Преобладание проторгованный объем: -16.98% PUT

Преобладание проторгованный объем в деньгах: -28,78% PUT

Активность CALL: 55 57 суммарно 59%

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 0 )

Системы управления капиталом для Новичка. Заключительная.

- 16 декабря 2016, 09:58

- |

Добрый день, Коллеги!

Данная статья является продолжением разговора, начатого здесь:

Часть 1: http://smart-lab.ru/blog/349998.php

Часть 2: http://smart-lab.ru/blog/350673.php

Часть 3: http://smart-lab.ru/blog/351031.php

Часть 4 http://smart-lab.ru/blog/352313.php

В данной статье мы рассмотрим систему Управления капиталом, учитывающей максимальный риск в одной сделке (MPR).

Данная система управления капиталом предполагает знание стопа до входа в позицию. Это позволят рассчитать, каким количеством лотов система может зайти в конкретную сделку.

Например, возьмем Си

Сумма капитала, предоставленного данной системе в данный момент, = 100 000 руб.

Риск на сделку MPR=3%

Текущий стоп = 63640 руб.

Цена входа = 63330 руб. (Шорт)

Необходимо определить, сколько контрактов должна взять система, если потеря капитала не должна составлять более 3% в данной сделке?

( Читать дальше )

Кто не понял, тот поймёт или Кисегач Быкову не товарищ.

- 16 декабря 2016, 09:54

- |

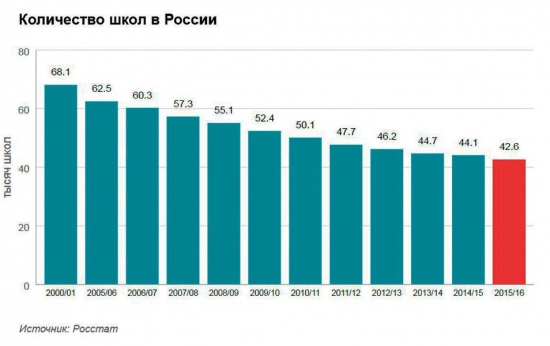

реконструкции и обновления школ»

Путин В В

Сбербанк в 2017 году уволит 26 тыс сотрудников (8%) из-за перехода к онлайн-банкингу.

( Читать дальше )

Нефтяные хроники 16 декабря

- 16 декабря 2016, 07:01

- |

Вчерашние торги на «бумажном» рынке нефти прошли относительно спокойно. Особо ярких событий внутри сессий не наблюдалось. Однако давление «медведей» на котировки нефти практически нивелировалось. Импульс после запасов EIA и ФРС не имел продолжительного влияния.

Февральский Брент откатил к зоне активности, наблюдавшейся во время объявления итогов заседания ФРС, 54,5-54,9 долларов за баррель. Здесь же была предыдущая внутринедельная поддержка, пробитая в этот момент. Фактически состоялся тест снизу. Тест оказался успешным, выше 54.5 не пустили внутри дня. Однако и пробоя 53 долларов не состоялось.

На рынке нефти продолжаются пересуды, выполнят ли свое обещание страны ОПЕК и вне ОПЕК по квотам на добычу? Вопрос, на который вряд ли знает ответ даже сам Аль-Фалех. Новак вчера позабавил репортеров своей фразой: «Мы сократим добычу к маю, соглашение будет действовать до конца июня» (оно заключалось на полгода). Как видите, Новак в роли словесного интервента. Вроде формально снизим, но всего на 1 месяц что ли? Или вообще никто не собирается снижать? Вряд ли вес Новака позволит приказать Алекперову, либо Сечину. Да и по закону нет таких рычагов. Только обоюдное желание. Именно от успешности реализации этой сделки зависит будущее рынка нефти.

( Читать дальше )

«Первая ласточка»: ФРС затруднила жизнь Китаю

- 16 декабря 2016, 06:45

- |

В среду свершилось долгожданное событие: Федрезерв увеличил процентные ставки – впервые с прошлого декабря.

Пока особой паники на ключевых рынках не наблюдается, хотя прогнозы по ключевой ставке и экономике был подняты FOMC. Однако если посмотреть на ситуацию пошире, то выясняются интересные подробности.

Стоит обратить внимание на Китай. Безусловно, в последнее время макростатистика КНР улучшилась. Однако поведение активов не столь радует. Уже появились тревожные звоночки, заставляющие вспомнить о ситуации годом ранее.

Напомним, что тогда активы Китая стали опережающим индикатором для развитых рынков, быстрее отреагировав на первое повышение ставки ФРС в декабре. Америка же провалилась в январе-феврале.

Юань

Девальвация юаня в августе 2015 года открыла «ящик Пандоры». Впрочем, негативные тенденции для валюты КНР стартовали раньше после завершения QE в США в 2014 году. Далее, в результате повышения ставок ФРС в конце 2015 года усилился отток капитала из Поднебесной. Как результат, юань теряет свои позиции, его шансы занять лидирующие позиции в международных расчетах снижаются.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал