Избранное трейдера Алексей Севастьянов

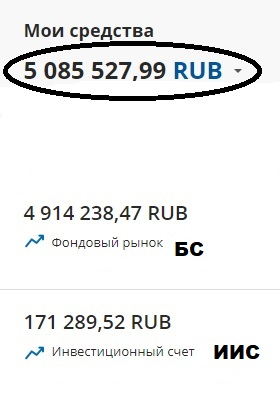

Домохозяйки на бирже или доходность ИИС через год составила 44% в рублях

- 01 октября 2020, 06:32

- |

В конце сентября прошлого года я открыл ИИС тип А. Положил туда ОФЗ с доходностью что-то типа 7%.

В апреле получил вычет 52 рубля.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 12 )

кого смотреть у Верникова

- 30 сентября 2020, 13:44

- |

Про остальных тоже чуть напишу.

( Читать дальше )

❗️Комиссия за депозитарное обслуживание гдр Etalon Group

- 30 сентября 2020, 11:08

- |

Многие держатели расписок Etalon получили вчера от своих брокеров подобные сообщения👆

▫️Комиссия: 0.03$(~2.37руб.) за 1 гдр.

▫️Отсечка для списания комиссии: 06.11.20(T+ 04.11.20)

▫️Фактическое списание: 22.12.20г.

❗️БКС и Сбер уже подтвердил мне, что будет транслировать комиссию на держателей gdr Эталон, другие брокеры пока тянут с ответом, но скорей всего тоже спишут ее с владельцев.

⚠️У расписок Эталона одна из самых высоких комиссий за обслуживание, которая составляет около 1.9% от стоимости акции. Для примера, аналогичная комиссия за расписки mailru составляет в четыре раза меньше (0.0075$/гдр) или около 0.03% от их стоимости.

💡В расписках Эталона не исключен «комиссионный геп», когда перед отсечкой под комиссию (Т+ 04.11.20г.) многие захотят выйти из бумаги, откупив их обратно на следующий день уже под дивидендную отсечку (Т+ 18.11.20, див. 12р./акция.

❤ Пенсионный фонд "Кубышка". Итоги 172 мес. инвестирования в дивидендные акции РФ. Сентябрь 2020. "Вынужденная" ребалансировка в акциях Газпрома.

- 30 сентября 2020, 05:36

- |

Я инвестирую уже 14 лет — 172 месяца, откладывая небольшую сумму с ЗП (14 лет откладывал по 3 тыс. руб, с июля 2020 г. по 4200 руб. в месяц).

До выхода на пенсию осталось 170 месяцев!

Результаты меня радуют: (если бы не было «сложного процента с реинвестированием, на счету было бы 520 тыс. руб.)

Деньги, которые я уже получил в 2020 году.

Из чего складывается денежный поток?

ЧДП — чистый денежный поток — это дивиденды, купоны ОФЗ, 3 тыс. руб. с зарплаты (ЗП) на ИИС до июля,

с июля 2020 г. по июнь 2021 г. (план) = 4200 руб. с ЗП.

ЧДП = Январь-сентябрь 2020 г.= 378 270 руб.

Разбивка по месяцам.

1. Январь 2020 = 43840 руб. (Лукойл, ГМК Норникель, Магнит, МТС, Татнефть, НЛМК, МРСК ЦП, ФСК ЕЭС, МРСК Волги, ОФЗ, ЗП).

2. Февраль 2020 = 5378 руб. (ФосАгро, ОФЗ, ЗП).

3. Март 2020 = 3000 руб. (ЗП)

4. Апрель 2020 = 7917 руб. (Акрон, ОФЗ, ЗП)

5. Май 2020 = 14556 руб. (Новатэк, Таттелеком, ОФЗ, ВозвратНДФ от ФНС на ИИС, ЗП).

6. Июнь 2020 = 91305 руб. (Мосбиржа, ГМК Норникель, ФосАгро, ФСК ЕЭС, Северсталь, Северсталь, Акрон, НЛМК, Саратовский НПЗ, Ленэнерго, ОФЗ, ЗП).

7. Июль 2020 = 157244 руб. (Роснефть, Россети, Магнит, Юнипро, Газпромнефть, НКНХ, НКНХ, Татнефть, МТС, ФосАгро, Башнефть, Лукойл, ТГК-1, ОГК-2, Энел, НЛМК, ОФЗ, ЗП).

8. Август 2020 = 37830 руб. (Газпром, Сургутнефтегаз, НМТП, ЗП).

9. Сентябрь 2020 = 17200 руб. (Ростелеком, Северсталь, ЗП).

( Читать дальше )

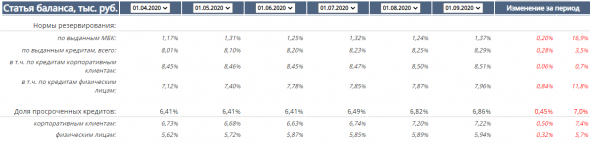

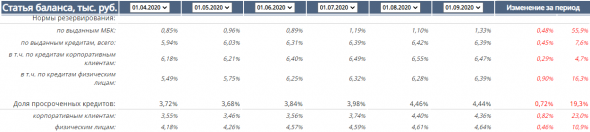

Бэнкинг по-русски: Кредиты и просрочки на карантине. Превью

- 29 сентября 2020, 13:12

- |

читатели предыдущего топика просили сделать обзор по динамики кредитов, резервов и просрочек в этот непростой период.

вот накидал на коленке общую картинку...

По банковской системе целиком картина вот такая:

Но по группам распределение неравномерное:

ТОП-10 банков по Активам (без Сбера)

( Читать дальше )

Почти всё о налогах с дивидендов

- 29 сентября 2020, 11:59

- |

На просторах интернет я не нашёл какого-то сводного понятного алгоритма о том, как и какие налоги нужно платить с дивидендных выплат, решил сделать свой. По сути это репост моего поста на пульсе и чуть более широко, чем в моём инстаграм проекте @millionby16 (да, сочтите за рекламу :-)

Разберу три основных примера, которые охватывают бОльшую часть налоговых вопросов рядового инвестора. ⠀

1. Акции компаний, которые зарегистрированы в России. ⠀

Тут всё просто — налог с дивидендов 13%. В этом случае налоговым агентом выступает брокер, после поступления дивидендов, он удерживает налог в пользу ФНС. ⠀

2. Компании, зарегистрированные не в России, но ведущие свою основную деятельность на территории РФ. ⠀

Налоговая ставка здесь также 13%, но при этом брокер не удерживает налог и если он не удерживается эмитентом, его нужно уплатить самостоятельно.

Здесь наверно ни для кого не новость, что, например, $AGRO,

( Читать дальше )

Как я считаю рейтинг дивидендных акций

- 29 сентября 2020, 10:04

- |

Уже давно я публикую рейтинг 10 лучших дивидендных акций. У многих возникали вопросы почему какая-то акция попала в рейтинг, по каким критериям я отбираю акции. Хочу сейчас рассказать об этом.

Дивидендные акции покупают, чтобы получать дивиденды. Поэтому в первую очередь интересует стабильность дивидендных выплат и вероятность роста дивидендов в будущем. За всё это отвечает индекс DSI.

Индекс DSI по всем акциям вы можете посмотреть на сайте. Я его считаю сам, так как новый метод подсчёта мне не очень подходит. Для каждой акции я его рассчитываю и записываю. Раньше я считал индекс DSI после получения годовых дивидендов. А так как в этом году годовые дивиденды некоторые компании выплатят очень поздно (например, Сбербанк), то я решил со следующего месяца считать индекс DSI не от одних годовых дивидендов к другим (которые выплачиваются обычно летом), а просто по дивидендам выплаченным за календарный год.

( Читать дальше )

Сравнительный анализ нефтяных компаний России

- 28 сентября 2020, 19:38

- |

🙋Всем добрый день. Несмотря на безобразие, происходящие на рынке, продолжаю заниматься исследовательской работой в части сравнения финансовых результатов компаний за 2019 год📊. По примеру прошлого исследования дочерних предприятий ПАО Россети, сегодня имеем дело с представителями нефтяной отрасли. В список участников попали следующие эмитенты:

1. Башнефть $BANE $BANEP

2. Газпромнефть $SIBN

3. Роснефть $ROSN

4. Русснефть $RNFT

5. Лукойл $LKOH

6. Татнефть $TATN $TATNP

7. Сургутнефтегаз $SNGS $SNGSP

📐В опорной таблице будем использовать следующие показатели:

1. Выручка

2. EBITDA — прибыль до вычета расходов

3. Чистая прибыль

4. Див. выплата

5. Долг

6. Наличность

7. Капитализация

8. EPS

9. Рентабельность по EBITDA, %

10. Чистая рентабельность, %

11. Roe, % — рентабельность собственного капитала компании.

Сама табличка приложена снизу⤵️.

Интересные детали, которые сразу бросаются в глаза👀:

1. Выплаченные дивиденды компанией $TATN относительно чистой прибыли. Из 192 млрд было выплачено 171 млрд дивидендов.

❓ Очень приятно для акционеров желающих заработать здесь и сейчас, но хорошо ли для долгосрочного инвестора — вопрос.

( Читать дальше )

Торговля без знаний.

- 27 сентября 2020, 17:54

- |

Не много о себе, что было понятно сей персонаж. 46 лет, образования нет и соответственно специальности. Работал — путеец на ЖД, котлочист на ГРЭС, грузчик в магазине/рынке, сейчас сторож в школе, днем косметический ремонт квартир. Ну как нарисовался мой образ в ваших головах.

В конце 2009 года, каким-то ветром меня занесло на российский фондовый рынок. Курсов обучающих не проходил, книги про инвестиции и торговлю покупал, но они не заходили. Изучал методом тыка. Вносил каждый месяц небольшие суммы, покупал и держал ценные бумаги, без маржи. И где то в ноябре 2016 года, мне вдруг захотелось поторговать с маржой, портфель на тот момент почти 600 т.р. И я решил торговать на одном счете, выделил на спекуляции десять тысяч рублей, остальные 590 т.р. в активах ( голубые фишки, немного в второй эшелон и облигации ). Определил долбить один инструмент акции Сбера и заработанную прибыль, с торговли, направлять на покупку ОФЗ 46020, а если выделенная сумма ( 10 т.р.) уйдет в ноль торговлю прекратить. Это был мой эксперимент, получится ли без тех. анализа что-нибудь, психологически терять деньги не готов.

( Читать дальше )

Глобальный рейтинг паспортов, 2020.

- 27 сентября 2020, 12:34

- |

За ним следуют Сингапур, Южная Корея, Германия, Италия и Финляндия.

США заняли 21-е место в индексе 2020 года с 184 безвизовыми странами. А кто хуже?

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал