Избранное трейдера qawse

Поддержка бизнеса и населения во время пандемии правительствами стран первого мира

- 21 марта 2020, 14:18

- |

Австралия — $11.4 млрд поддержка всех предприятий в стране, $430 пенсионерам

Япония — 500 млрд йен ($4,5 млрд.) под кредиты с 0% ставкой для малых и средних компаний

США — налоговые каникулы на 3 мес. на общую сумму в $300 млрд. Трамп просит Сенат выделить антикризисный пакет на 1 трлн., из которых 250 млрд. пойдут на прямые выплаты населению

Гонконг — $9 млрд. на выплаты по $1300 каждому гражданину

Макао — $375 каждому в виде ваучеров на покупку еды

Европейский ЦБ ночью объявил о выкупе облигаций европейских компаний на 750 млрд. евро.

для сравнения РФ:

Глава российского Центробанка отказалась идти по американскому пути в условиях пандемии COVID-19. Напомним, на прошлой неделе министр финансов США Стивен Мнучин заявил, что каждый взрослый американец получит денежную поддержку от государства в размере 1000 долларов. А на каждого ребёнка выделят по 500 долларов.

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 43 )

Сравниваем падение 2020 и Великую депрессию.

- 21 марта 2020, 14:07

- |

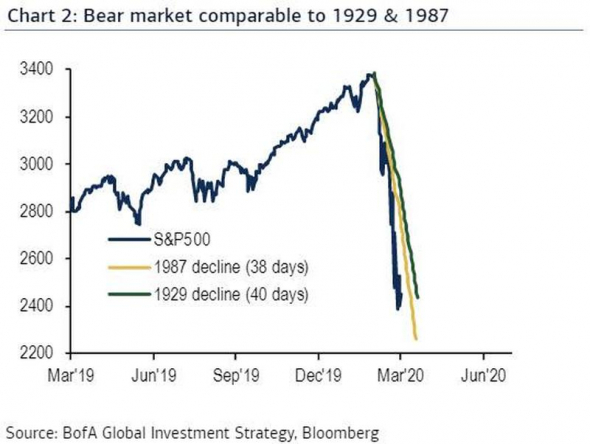

За последние 3 месяца мировой фондовый рынок потерял $24 трлн. в стоимости.

Американский фондовый рынок рухнул быстрее, чем в Великую Депрессию и черный понедельник, общая просада 2020 года хуже, чем 1929 году, и быстро приближается по просадке в 1987 году.

( Читать дальше )

Что посмотреть на карантине. Лучшие фильмы

- 21 марта 2020, 12:48

- |

Внизу страницы 50 фильмов чисто для трейдеров

30 лучших фильмов за 10 лет

2010:

«Социальная сеть»

Иллюзионист

Клык

2011:

«Развод Надера и Симин»

Меланхолия

Древо жизни

2012:

«Линкольн»

Охота

Любовь

2013

«Жизнь Адель»

Гравитация

Великая красота

2014

«Джон Уик»

Левиафан

Бабадук

2015

«Мандарин»

Паулина

«Звездные войны: Пробуждение Силы»

2016

«Ночная игра»

Тони Эрдманн

Ла-ла лэнд

Лунный свет

2017

«Бегущий по лезвию 2049»

«Зови меня своим именем»

Прочь

Три Биллборда на границе эббинга миссури

Призрачная нить

Секретное досье

Форма воды

Черная пантера

«Леди Бёрд»

2018

«Пылающий»

«Магазинные воришки»

«Служанка»

«Стокер»

«Паразиты»

«Истина»

«Прощание»

«Восьмой класс»

Между рядами

2019:

«Прекрасный день по соседству»

Тайная жизнь

( Читать дальше )

Самое лучшее и здравое про коронавирус

- 21 марта 2020, 10:45

- |

Автор Алексей Потехин профессор биологического факультета СПбГУ

«Чует мое сердце, что мы накануне грандиозного шухера» (Свадьба в Малиновке).

Общее волнение витает в воздухе. Думаю, пришло время и мне, как биологу, много лет читающему общий курс вирусологии в университете, несколько слов сказать о коронавирусе. Попробую сделать это тезисно, потому что и так в интернете на этот счет уже оченьмногобукв и, как говорят в Италии, высказалась уже даже свинья.

Итак.

1) Это всего лишь коронавирус. Один из представителей семейства, которое и раньше было представлено в общем спектре возбудителей ОРВИ человека. Это не чума. Не оспа, не родная еще нашему поколению корь. Это даже не тот коронавирус, который вызывал атипичную пневмонию в 2002 году и был гораздо жестче. Нынешний вирус убивает, как положено любому уважающему себя вирусу, только что попавшему к людям из другого зверя. Но убивает умеренно. В мире ежедневно умирает от туберкулеза столько же людей, сколько пока что умерло за все время от COVID. И еще столько же – от малярии. Просто за этими цифрами мы не следим в режиме онлайн.

( Читать дальше )

Что дальше?

- 21 марта 2020, 10:26

- |

Существуют два типа прогнозистов:

- “Контртрендовики”. Они же армагеддонщики. Их прогнозы бесполезны потому, что почти никогда не сбываются. Торговля против тренда разрушает капитал в долгосроке.

- “Трендовики”. Они же аналитики. Их прогнозы также бесполезны, поскольку не несут в себе альфы. Все тренды уже в цене.

Я позволю себе попробовать проанализировать текущее положение и применить прогноз “Если-То”, который на мой взгляд, имеет практическую ценность.

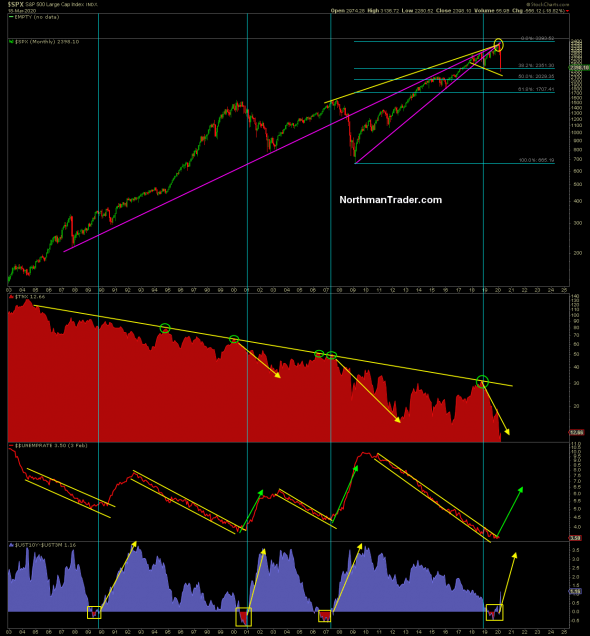

Где мы находимся?

В дефляционной фазе. А еще точнее — в короткой его стадии дефляционного шока:

Если предположить, что мы входим в циклический кризис — то прошедшее движение, хоть и кажется нам сильным, — только цветочки начало, едва заметное на графике спреда DXY/SPX.

Каким может быть дальнейшее развитие рынков акций?

- Продолжение движения вниз.

- Отскок, а затем новая волна падения.

- Пила на уровне.

- Дно уже достигнуто. Дальше только рост.

Практический ответ: НЕИЗВЕСТНО.

Пробую задать себе вопрос иначе: Что я буду делать в каждом из этих сценариев?

- Дальше вниз. Есть ли у меня запас прочности на этот случай? Не только как инвестора, а как обывателя. Насколько хватит моей подушки безопасности? Год, два, три? Каково качество подушки (Валюта, золото, надежные облигации)? Полагаю, недвижимость, автомобиль, акции — не самые лучшие провайдеры safe haven. Что, сколько и на каких уровнях я буду докупать?

- Отскок, а затем новая волна падения. Не перебрал ли я акций? Может быть есть необходимость немного разгрузиться и стать более свободным для роста. Либо более защищенным для новой волны вниз? Выдержу ли я ещё 50% падения?

- Пила на уровне. Хватит ли у меня сил не ввязываться в спекуляции в боковике? А просто переждать, используя подушку безопасности.

- Это дно. Дальше только рост. Достаточно ли я загружен активами? Выполнил ли я свой план инвестиций на этих уровнях? Не сковал ли меня страх общей паники? Когда и как я буду докупать при развитии ралли?

Полагаю, что текущее относительное “затишье” (отскок?), — удачное для меня время всё обдумать и, по необходимости, внести коррективы в планы.

Что меня тревожит?

То, что падение скоро перекинется с Wall street на Main Street. С рынка акций в реальный сектор.

Недостающее звено в цепочке событий: инверсия кривых доходностей — падение доходностей и ставки — падение рынков акций и облигаций — это безработица

Ведь потребительский сектор — основа развитых экономик. В случае расширения кризиса и перетекания его в рецессию, падение потребления больно ударит по многим секторам. Сырьевым — не в последнюю очередь;(

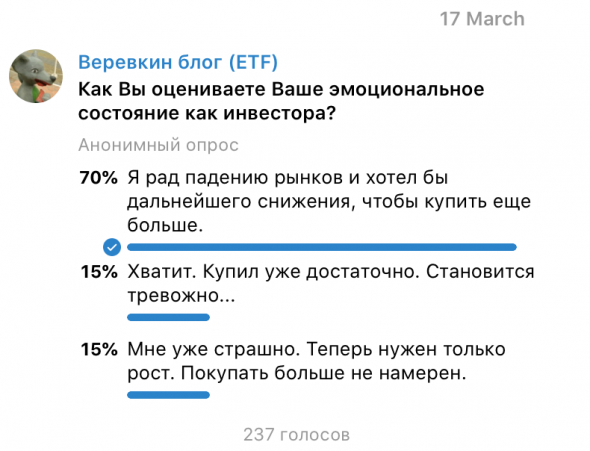

Похоже, что большинство нас, участников рынка, пока еще не испытывает страх:

Возможно поэтому текущий для меня сценарий: мы движемся к циклической рецессии, а не просто коррекции.

Открытый вопрос: будет ли это циклическая рецессия среднего, 12-ти летнего (в среднем) порядка, с просадкой около 50%? Или старшего, 40 летнего цикла, с более глубоким падением и большей длительности?

Второе сейчас мне кажется менее вероятным.

Что мне с этого?

- В практической плоскости для меня это означает необходимость снова проверить свою прочность на 1-3 года. Умерить жадность в покупке акций и не совершать лишних движений, а также необдуманных трат.

- Если это дно — то я меньше заработаю, но останусь цел. А если нет — то у меня будет достаточно туалетной бумаги капитала покупать больше на уровнях ниже. Я по-прежнему выбираю осторожность. И по-прежнему буду методично наполнять портфели акциями согласно их стратегий.

Мой портфель.

Загрузка акциями немного снизилась из-за переключения трендовых ETF из акций в трежерис, и составляет около 17%.

Просадка 6%.

В кеше и коротких трежерис 50%

Полностью сформировано всепогодное портфолио стратегической аллокации. Акции, золото, короткие и длинные трежерис. Всего по 25%.

Ежедневные сводки в моем Телеграме.

Осмысленных Вам выходных!

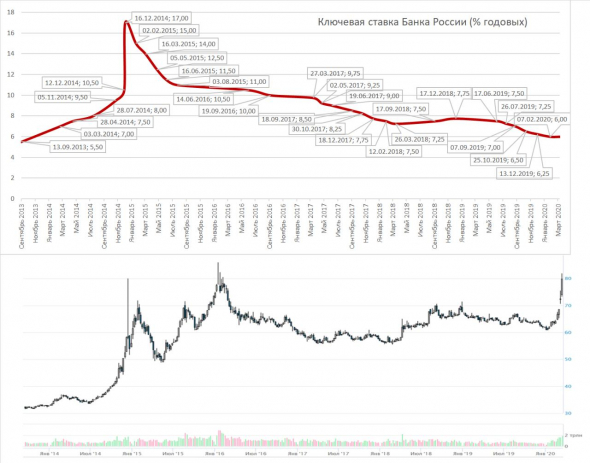

Страх коронавируса сковал действия Банка России

- 21 марта 2020, 06:05

- |

Страх перед коронавирусом сковал и действия Банка России. Сохранение ключевой ставки на уровне 6% при почти 80 рублях за доллар и доходностях ОФЗ на уровне 8% годовых – это не монетарное действие. Это отказ от работы с действительностью. В стране уже была ставка рефинансирования, которая к 2014 году окончательно стала реликтом, ибо не отражала реалий денежного рынка. Спустя 6 лет ЦБ подвергает угрозе ключевую ставку. Предоставление ликвидности, продажа валюты – действия, бесспорно, стимулирующие. Отказ от изменения ставки – это отказ от использования самого мощного монетарного рычага. Ключевая ставка, отличная от доходностей ОФЗ на 2% — это ставка искусственная. Соответственно, межбанковский денежный рынок начинает жить в искусственных условиях. Но это все-таки рынок. И долго жить вне рыночных правил он не сможет. И тут два сценария – или потеря контроля регулятора над денежным рынком, или успокоение банков путем выделения новых денег. Зачем было разыгрывать именно эти сценарии – вопрос. Впрочем, страх – это непродуктивная эмоция.

( Читать дальше )

Рекордный отток из облигаций за всю историю!

- 20 марта 2020, 22:25

- |

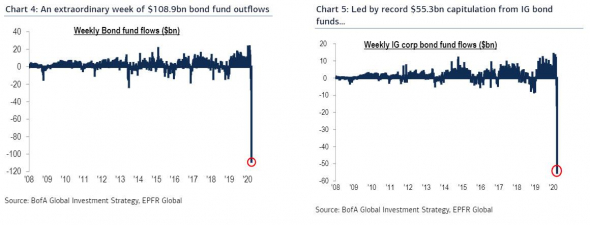

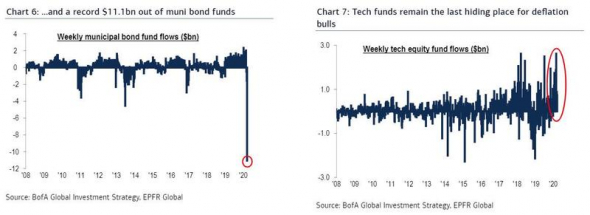

Рекордный отток из облигаций на $ 108,9 млрд (понедельник самый большой дневной отток за всю историю — $30,2 млрд)

Рекордные $ 55,3 млрд из облигаций инвестиционного класса, понедельник был самым большим ежедневным оттоком за всю историю ($17,8 млрд).

( Читать дальше )

Нефтяной шок. Запасы прочности есть, но зачем было это делать?

- 20 марта 2020, 22:24

- |

Рекомендуется к просмотру интервью вице-президента ПАО «ЛУКОЙЛ» Леонида Федуна. Жесткие высказывания о текущей ситуации. Цена на нефть $25 за баррель — катастрофическая. Наиболее пострадавшими странами будут Россия и Саудовская Аравия.

Интервью на РБК от 19 марта

Акции с бешеным потенциалом!

- 20 марта 2020, 20:46

- |

1. Боинг, акции компании упали от своего максимума на 79%! У компании огромные проблемы из-за модели 737 и конечно же вируса, однако вероятность того, что такой компании дадут обанкротится мне кажется крайне низкая, если у вас есть какие-то деньги, которые вы можете вложить и забыть, я думаю боинг это лучший вариант. Можно купить 20% сейчас и если будет касание например уровней 2002 года купить еще 20%, а остальное как уйдут все риски и начнется рост. Почему я думаю, что может уйти ниже? Объёмов пока маловато налили, ну и в целом такой обвал просто не может кончится быстро о чем мы уже ни раз говорили!

2. Royal Caribbean, почти монополист в сфере круизов, продажи в этой нише упали в ноль, ну и акции компании сократились на 85%! Когда коронавирус уйдет, а люди поймут что всё хорошо, круизы снова станут привлекательны, а компания через 5-10 лет может вырасти на 500-600%! Акции упали на уровни 1997 года, думаю вы понимаете, что компания росла и развивалась и то имя, которое она имеет скорее всего поможет ей выбраться из тех трудностей в которые она попала! Может быть ее банкротство и делистинг? Конечно может, поэтому 5% от портфеля и вперед!

( Читать дальше )

Первые волны нового медвежьего рынка (перевод с deflation com)

- 20 марта 2020, 20:34

- |

Спад на рынках активов, который прогнозировала Elliott Wave International, начался самым драматичным образом: фондовые рынки по всему миру резко упали в очень короткие сроки. Некоторые могут назвать это крахом, другие — паникой. Мы называем это первыми волнами нового медвежьего рынка, который в ближайшие месяцы должен значительно снизить основные фондовые индексы. Это не только акции. Нефть, металлы, мусорные облигации и муниципальные облигации также снижаются.

Эта дефляция цены актива является верным признаком наступления спада в экономике и неизбежно приведет к периоду сокращения долга — конечно, в частном секторе — и это то, что известно как дефляция долга.

Эта дефляция цены актива является верным признаком наступления спада в экономике и неизбежно приведет к периоду сокращения долга — конечно, в частном секторе — и это то, что известно как дефляция долга.Эти периоды были связаны с очень сложными экономическими периодами, и это время не должно отличаться.

Долговая дефляция также часто совпадает с падением потребительских цен, и этот график показывает индикатор того, что люди ожидают инфляции потребительских цен.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал