Избранное трейдера qawse

Про S&P500

- 12 марта 2019, 19:58

- |

За последние 2 месяца управляющие ФРС резко сменили тональность. Для нас очевидно, что на них острое падение рынка в декабре повлияло гораздо сильнее, чем объективное изменение макро-параметров. В прошлом мы уже ни раз наблюдали, как рынок играет в кошки-мышки с ФРС: если надо смягчить политику, рынок просто падает, пугая тем самым центробанк.

В итоге мы имеем, что вместо ожиданий повышения ставки в этом году, некоторые особо напуганные управляющие уже заговорили о возможности прекращения программы QT (сокращение баланса). Баланс ФРС уже сократился с $4,5 до 4 трлн. Кстати говоря, резервы коммерческих банков на счетах ФРС от пика сократились гораздо более существенно: с $2,8 трлн *(в 2014 г) до $1,6 трлн сейчас. Если резервы продолжать падать дальше, это может вызвать беспокойство со стороны ФРС.

Мы полагаем, что опция остановки QT будет на столе, когда американский рынок шлепнется в очередной раз в этом году. Пока опция под столом. В сущности, у ФРС несколько опций:

- Остановить повышение ставок (уже в цене)

- Снизить темпы сокращения баланса (возможно, рынок начинает ставить на это)

- Остановить сокращение баланса (не в цене)

( Читать дальше )

- комментировать

- ★12

- Комментарии ( 21 )

То, о чем так долго говорили... МИКРО фьючерсы на основные индексы США

- 12 марта 2019, 17:04

- |

В мае 2019 года СМЕ начнет предоставлять для торговли четыре микро Е-mini фьючерса на индексы S&P500, Dow, Nasdaq-100, и Russell 2000

Ниже- ответы на те вопросы, которые, вне сомнения, будут интересовать вас в связи с этим событием.

Когда будут доступны для торговли микро E-mini?

В мае 2019 года CME Group предоставит для торговли следующие фьючерсные контракты:

Микро E-mini S&P 500

Микро E-mini Nasdaq-100

Микро E-mini Dow

Микро E-mini Russell 2000

Для чего СМЕ Group запускает данные контракты?

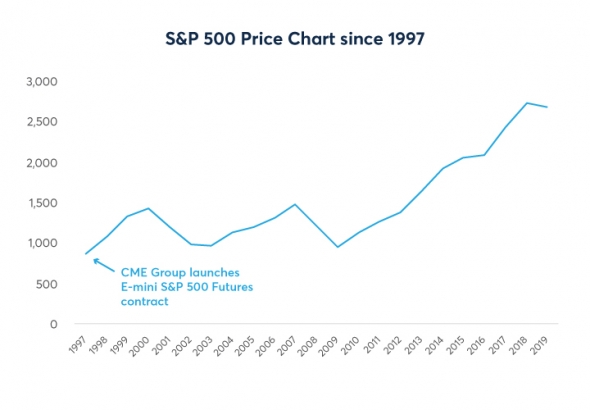

С тех пор, как мини фьючерсы начали свой путь в 1997 году, их долларовая стоимость значительно увеличилась. Как пример, ниже представлен график S&P 500 с момента его запуска в 1997 году.

Номинальная стоимость фьючерса E-mini S&P 500 увеличилась с примерно $47000 в день начала его торговли до $125000 на 31 декабря 2018 года. Количество капитала, которое небоходимо индивидуальному трейдеру для доступа к подобным рынкам, стало достаточно веским. Чтобы увеличить доступность фьючерсных рынков для большего количества индивидуальных трейдеров, СМЕ будет предоставлять возможность торговать микро контрактами на самые популярные индексы. Размер этих контрактов будет в 10 раз меньше размера стандартных контрактов (например, микро контракт E-mini S&P 500 будет иметь мультипликатор $5 вместо $50 у стандартного контракта).

( Читать дальше )

Для вас инвесторы. Рынок с 1872 по 2018 год. Редкая информация, бесплатно от меня.

- 12 марта 2019, 16:06

- |

Вот прям бесплатно от слова ВООБЩЕ только для вас пользуйтесь, анализируйте.

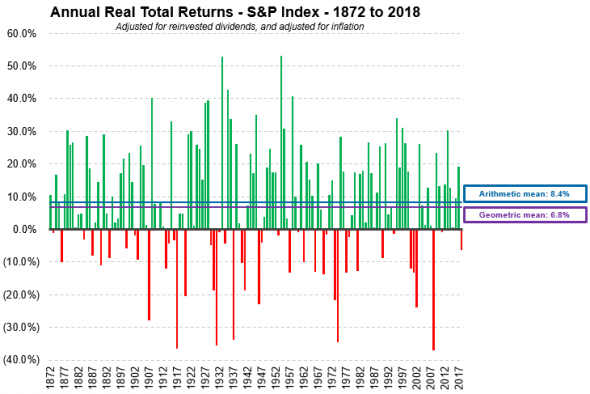

Рыночные Показатели (1872-2018)

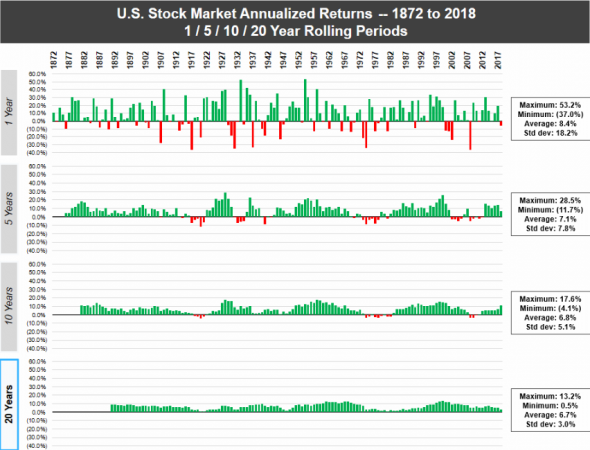

Американский рынок на разных временных горизонтах с использованием годовой прибыли.

S & P с 1872 по 1957 год, а затем индекса S & P 500 с 1957 года. Данные скорректированы по дивидендам и инфляции.

Для 5-летних, 10-летних, и 20-летних периодов – частота потерь стремительно уменьшается.

Для 20-летних периодов инвестирования нет ни одного случая, когда рынок имел отрицательную доходность.

( Читать дальше )

Каким должно быть соотношение стоп-лосса к тэйк-профиту?

- 11 марта 2019, 18:51

- |

Введение

Есть один старый анекдот:

Пришел мужик на базар курицу покупать, идет и цену спрашивает.

- Сколько стоит курица?

- 3 рубля.

- А сколько ваша курица стоит?

- 3 рубля.

- А у вас почем курица?

- 10 рублей!

- Как 10? А почему так дорого, ведь она ничем не отличается?

- Понимаешь, мужик, очень деньги нужны.

Я всегда вспоминаю этот анекдот, когда слышу о том, что соотношение стоп-лосса к тэйк-профиту должно составлять значение равное 1:2, или 1:3, или даже выше. Видимо те, кто дают такие советы, надеются, что чем выше они установят это соотношение, тем больше будет их прибыль. Почему бы тогда не установить это соотношение равным, к примеру, 1:10 или даже 1:100? Вот прибыль тогда будет, мешком не унести! Заживем!

К сожалению, на рынке не все так просто и чтобы получить больше прибыли недостаточно, как в том анекдоте, одного желания. Так каким же должно быть соотношение стоп-лосса к тэйк-профиту? В данной статье я постараюсь дать ответ на этот вопрос.

( Читать дальше )

Угораздило же

- 11 марта 2019, 08:54

- |

Ответ Гусеву по поводу Путина, Варданяна ("Тройка-диалог"), дела Магнитского и манипуляций рынком

- 11 марта 2019, 00:01

- |

После того, как я опубликовал в ЖЖ и на Смарт-лабе статью «Путин, Варданян (»Тройка-диалог"), дело Магнитского и манипуляции фондовым рынком", Гусев снял в ответ на него видео. Оно, как и почти все негативные комментарии на статью, отвечает на всё, что угодно, только не на то, что в ней написано. Поскольку тема важная, я счёл нужным разобрать это подробно.

( Читать дальше )

Софт для парного трейдинга (арбитража)

- 10 марта 2019, 23:00

- |

Добрый день лудоманы !

Ввиду отсутствия прав публикации в разделе алготрейдинга опубликую пост здесь.

В свое время я разработал и написал программку для парного трейдинга на форекс — математическая идея была правда не моя но я в свое время пришел к этой идее независимо от команды использовавшей этот принцип в своем софте.

Принцип на самом деле классический, который состоит в использовании более быстрого инструмента и более медленного с измерением расхождения и отклонении такового относительно среднего значения. Расхождение более установленного (опытным путем) определенного порога следует принимать как сигнал входа в сделку на отстающем инструменте в ожидании что система придет в равновесии (расхождение нормализуется) выход из сделки осуществляется по расхождению в другую сторону также с установленным опытным путем значением.

Я использовал это на форекс беря «быстрый инструмент» на СМЕ — фьючерс на валюту с котировок Rithmic, а «медленный» спот цену на

( Читать дальше )

Как российский пранкер поимел госдеп, Блумберг и венесуэльских самозванцев

- 07 марта 2019, 09:06

- |

Пранкер Vovan (он же — Владимир Кузнецов) написал на своей странице в Facebook, что это он распространил информацию о том, что президент Венесуэлы Николас Мадуро якобы хранит деньги в фонде россиянина Нурлана Байдильды. О том, что Мадуро якобы вывел из страны миллионы долларов на счета фонда Nurlan Baildilda, на прошлой неделе сообщило агентство Bloomberg — со ссылкой на представителя оппозиции Карлоса Веккио, который отвечает за взаимодействие правительства Хуана Гуайдо с США.

Подробнее. В середине февраля пранкеры связались с офисом специального посланника США по Венесуэле Эллиотом Абрамсом от имени якобы президента Швейцарии и главы департамента финансов Ули Маурера, затем начали контактировать с венесуэльскими оппозиционерами и рассказали им о фонде Nurlan Baidilda. Те передали эту информацию Bloomberg.

( Читать дальше )

Путин, Варданян ("Тройка-диалог"), дело Магнитского и манипуляции фондовым рынком

- 07 марта 2019, 00:01

- |

И вот, спустя всего пару недель вышло расследование консорциума журналистов OСCRP, в котором говорится, что у «Тройки Диалог» нашли сеть офшоров, через которую из России ушло $4,8 млрд. В числе получателей денег были фирмы друга Владимира Путина Сергея Ролдугина, в числе отправителей — офшоры, засветившиеся в деле Магнитского. OCCRP утверждает, что им удалось установить ещё, как минимум, два случая, когда через сеть офшоров «Тройки» проходили деньги, ставшие затем предметом уголовных расследований — хищения в Шереметьево и «Дело перестраховщиков». Среди конечных получателей упоминается также фонд принца Чарльза, что обещает делу широкий резонанс. Вчера утром в австрийскую прокуратуру с заявлением о проверке в Raiffeisen обратился основатель Hermitage Capital Уильям Браудер, что вызвало падение акций банка на 14,7% (12,31% по итогам дня). Акции других банков, упомянутых в расследовании, также вчера снижались.

( Читать дальше )

Мировая рецессия начнется с ЕС

- 06 марта 2019, 20:02

- |

Все больше встречаю информации о новом финансовом кризисе и старте мировой рецессии. Заголовки в СМИ так и «кричат» подогревая панику. При чем первые материалы о надвигающейся рецессии начались еще в начале 2018 года, когда S&P500 успел вырасти на рекордных 8% в рамках одного месяца, а потом прокатится вниз на 12% с локального максимума. При этом все говорят и пишут именно о рецессии США. Безусловно длительный растущий цикл должен смениться циклом спада и замедления экономики. Это будет нормальным явлением и является базовым понятием в экономике. Длительный растущий цикл подходит к своему логичному завершению. С этим фактом я не спорю. Но начнется ли он так быстро, как об этом пишут СМИ? И начнется ли он с США? Давайте разбирать.

Экономические данные США

Показатели темпов экономического роста Соединённых Штатов сейчас находятся на своих стандартных отметках. Реальный ВВП США на уровне 2010-2015 годов. А это уровни ВВП после программы QE, которую ФРС запускало 3 раза. Сейчас же ФРС активно проводит ужесточения своей монетарной политики путем повышения ставки и QT. При этом данные реального ВВП такие же, как и при QE, что говорит об эффективности экономики.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал