SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера qawse

Нужен совет - сальдирование прибылей и убытков за 2011 и 2012 год

- 26 декабря 2012, 10:37

- |

Ситуация такая. Брокер IT-invest. В 2010 -2011 году были убытки -17529. В 2012 прибыль 28947. По сальдированию разница получается прибыль 11417. При выводе средств с меня взяли налог за 2012 с суммы 28947 а не с 11417. Вопрос — брокерские компании не учитывают убытки прошлых лет? Как вернуть излишне уплаченные деньги?

P.S. Дело не в суммы нескольких тыс. а дело в принципе!!!

P.S. Дело не в суммы нескольких тыс. а дело в принципе!!!

- комментировать

- ★18

- Комментарии ( 33 )

ОПЦИОНЫ. Хотите увеличить счёт в 10 раз за 10 дней? Да запросто!))

- 25 декабря 2012, 15:29

- |

Пока ботаны-математики продолжают мучить опционы применением своих безумных никчемных математических моделей, расскажу о зависимости, которая не является секретом ни для одного нормального опционщика))

Итак, рассмотрим новогодний гэп, на который мы, как на грабли, скорее всего наступим через несколько дней. Собственно, нас как опционщиков интересует даже не сам гэп в первый день торгов нового года, а максимальная сила движения, которая происходит в течении времени действующего ближайшего опционного контракта, а именно январского. Именно по этой максимальной цифре можно будет сказать о максимальном всплеске уровня волатильности, который наиболее полно охарактеризует понятие «новогодний гэп», тем более что, проведя ретроспективный анализ поведения индекса РТС в период первой половины января, можно заметить очень интересную деталь – пиковые значения (что вверху, что внизу) не приходятся на первый день торгов, а располагаются скорее ближе к январской экспирации.

( Читать дальше )

Итак, рассмотрим новогодний гэп, на который мы, как на грабли, скорее всего наступим через несколько дней. Собственно, нас как опционщиков интересует даже не сам гэп в первый день торгов нового года, а максимальная сила движения, которая происходит в течении времени действующего ближайшего опционного контракта, а именно январского. Именно по этой максимальной цифре можно будет сказать о максимальном всплеске уровня волатильности, который наиболее полно охарактеризует понятие «новогодний гэп», тем более что, проведя ретроспективный анализ поведения индекса РТС в период первой половины января, можно заметить очень интересную деталь – пиковые значения (что вверху, что внизу) не приходятся на первый день торгов, а располагаются скорее ближе к январской экспирации.

( Читать дальше )

Что читает Смартлаб? Лучшие блоги. Раскрываем карты.

- 24 декабря 2012, 21:27

- |

Кого и что читает Смартлабовец? Свой среди своих. Раскрываем карты)

Без всяких ссылок в никуда, исключаем тех, кто занимается каждодневной описательной писаниной того, что уже произошло и т.д.

Все они нам известны, и уже продолжительное время мозолят нам глаза. Также закроем глаза на то, как они просто «лажают»...

Совсем другое, посты, которые помогут найти egg.

Есть блоги, которые «выстреливают/стреляют» изюминкой. Свежая идея.Или просто опыт.

Акцент теперь делаю не на интуитивный трейдинг, а на системный.

Теперь, идем в свое «Избранное» и выкладываем этих «красавчиков» здесь!) Попутно, уточняем чем понравился блог/пост!

Только исключительные и интересные посты. Естественно, за исключением себя любимого...

В общем, делимся и обсуждаем...

Попутно добавляем ссылки на блоги/посты требуемого характера, research'и и прочее.

( Читать дальше )

Без всяких ссылок в никуда, исключаем тех, кто занимается каждодневной описательной писаниной того, что уже произошло и т.д.

Все они нам известны, и уже продолжительное время мозолят нам глаза. Также закроем глаза на то, как они просто «лажают»...

Совсем другое, посты, которые помогут найти egg.

Есть блоги, которые «выстреливают/стреляют» изюминкой. Свежая идея.Или просто опыт.

Акцент теперь делаю не на интуитивный трейдинг, а на системный.

Теперь, идем в свое «Избранное» и выкладываем этих «красавчиков» здесь!) Попутно, уточняем чем понравился блог/пост!

Только исключительные и интересные посты. Естественно, за исключением себя любимого...

В общем, делимся и обсуждаем...

Попутно добавляем ссылки на блоги/посты требуемого характера, research'и и прочее.

( Читать дальше )

QEternity. Трилогия. Часть 3. Монетаристский беспредел

- 24 декабря 2012, 17:51

- |

*Перед прочтением рекомендуется ознакомиться с первой и второй частью трилогии.

В заключительной части трилогии “QEternity” будет предпринята попытка дать объяснение того, почему запуск программ “количественного смягчения” был и остается единственно возможным решением для Центрального банка, придерживающегося монетаристского мировоззрения.

Как мы уже говорили в первой части, переход к нетрадиционной монетарной политике со стороны крупнейших мировых центробанков (особенно ФРС, ЕЦБ, Банка Японии и Банка Англии) в виде расширения объема избыточных резервов банковской системы через покупки долгосрочных активов был вызван тем, что использование традиционных инструментов хоть и помогло в условиях разрастающегося кризиса опустить уровень ставок овернайт к минимальным значениям (ограниченным уровнем депозитной ставки), но так и не смогло решить проблему нежелательно низких уровней загрузки производственных мощностей, подавленной инфляции и угрозы сползания в дефляцию.

( Читать дальше )

В заключительной части трилогии “QEternity” будет предпринята попытка дать объяснение того, почему запуск программ “количественного смягчения” был и остается единственно возможным решением для Центрального банка, придерживающегося монетаристского мировоззрения.

Как мы уже говорили в первой части, переход к нетрадиционной монетарной политике со стороны крупнейших мировых центробанков (особенно ФРС, ЕЦБ, Банка Японии и Банка Англии) в виде расширения объема избыточных резервов банковской системы через покупки долгосрочных активов был вызван тем, что использование традиционных инструментов хоть и помогло в условиях разрастающегося кризиса опустить уровень ставок овернайт к минимальным значениям (ограниченным уровнем депозитной ставки), но так и не смогло решить проблему нежелательно низких уровней загрузки производственных мощностей, подавленной инфляции и угрозы сползания в дефляцию.

( Читать дальше )

Анатолий Цоир, арбитражный фонд Granat

- 20 декабря 2012, 13:35

- |

Информация из Forbes #1, 2013.

Анатолий Цоир — выходец из МДМ Банка.

Фонд Granat был сформирован в 2006 году, $40 млн. в основном на деньгах инвесторов. Инвестировал во 2 и 3 эшелон РФР.

Удвоился в 2007.

Обанкротился и закрылся в 2008.

2010 — у Цоира появился партнер — Борис Хаит («Спасские ворота»), который видимо и дал денег на новый фонд.

(фото finparty.ru)

Сейчас в фонде $3 млн. Входной билет = от $100 тыс

Фонд ориентирован только на институционалов.

нейтральные арбитражные стратегии

«В фонде Granat таких машин 40, они отслеживают спрос на различные финансовые инструменты»

У фонда есть механизм. следящий за трендом, но его не используют — слишком рискованно.

«Мы хотим заниматься тем, что мы можем контролировать. А контролировать мы можем только увроень риска».

Уровень риска 5%, при таком риске доходность может составить максимум 20%, мы можем зарабатывать достаточно стабильно людям с математическим складом ума 15%+, после всех комиссий, которые составляют 2% от активов и прибыли 20%, остается существенно меньше — 6,5%.

«на арбитраже много не заработаешь, нетерпеливых нищих тут не ждут»

p.s. и об этом пишет Forbes.

Мой комментарий

$3 млн, 6,5% годовых:)) Это же 195 тыс долларов:)

А вообще, 15% годовых стабильно на интервале 10 лет, это супер, только сомневаюсь я, что у алгофондов за все 10 лет риск сможет оставаться в пределах 5%. Потому что 5% — это расчетный теоретический риск, не учитывающий, например, техногенные сбои, коих за 10 лет может произойти уйма.

Блин, лучше бы Форбс у Феникса интервью взял, больше пользы было бы.

в сентябре про Цоира и их фонд писало finparty:

http://finparty.ru/section/interview/17091/

Отмечу, что интервью финпати в разы интереснее и информативнее, чем в Форбсе.

Анатолий Цоир — выходец из МДМ Банка.

Фонд Granat был сформирован в 2006 году, $40 млн. в основном на деньгах инвесторов. Инвестировал во 2 и 3 эшелон РФР.

Удвоился в 2007.

Обанкротился и закрылся в 2008.

2010 — у Цоира появился партнер — Борис Хаит («Спасские ворота»), который видимо и дал денег на новый фонд.

(фото finparty.ru)

Сейчас в фонде $3 млн. Входной билет = от $100 тыс

Фонд ориентирован только на институционалов.

нейтральные арбитражные стратегии

«В фонде Granat таких машин 40, они отслеживают спрос на различные финансовые инструменты»

У фонда есть механизм. следящий за трендом, но его не используют — слишком рискованно.

«Мы хотим заниматься тем, что мы можем контролировать. А контролировать мы можем только увроень риска».

Уровень риска 5%, при таком риске доходность может составить максимум 20%, мы можем зарабатывать достаточно стабильно людям с математическим складом ума 15%+, после всех комиссий, которые составляют 2% от активов и прибыли 20%, остается существенно меньше — 6,5%.

«на арбитраже много не заработаешь, нетерпеливых нищих тут не ждут»

p.s. и об этом пишет Forbes.

Мой комментарий

$3 млн, 6,5% годовых:)) Это же 195 тыс долларов:)

А вообще, 15% годовых стабильно на интервале 10 лет, это супер, только сомневаюсь я, что у алгофондов за все 10 лет риск сможет оставаться в пределах 5%. Потому что 5% — это расчетный теоретический риск, не учитывающий, например, техногенные сбои, коих за 10 лет может произойти уйма.

Блин, лучше бы Форбс у Феникса интервью взял, больше пользы было бы.

в сентябре про Цоира и их фонд писало finparty:

http://finparty.ru/section/interview/17091/

Отмечу, что интервью финпати в разы интереснее и информативнее, чем в Форбсе.

QEternity. Трилогия. Часть 2. QE3

- 19 декабря 2012, 15:55

- |

LSAP3 или сужение спрэда между ставками на первичном и вторичном ипотечном рынке США

Главным триггером сентябрьскому запуску программы LSAP3 (или QE3) со стороны ФРС стали расходящиеся спрэды между ставками на первичном и вторичном ипотечном рынке США. Рассмотрим данный вопрос подробнее, так как программа LSAP3 только-только набирает обороты и продлится согласно заявлению Бернанке до того момента, пока уровень безработицы в США не опустится ниже 6,5%. Несмотря на то, что сектор недвижимости формирует чуть более 2% ВВП США, восстановление данного сегмента экономики, наиболее сильно пострадавшего от кризиса 2008 г., является крайне важным для экономики (рост welfare рядового американца, новые рабочие места, повышение качества залогового обеспечения и т.д.)

Деятельность участников финансирования недвижимости в США происходит на двух принципиально различных рынках ипотечных кредитов. Процесс предоставления кредитными институтами ипотечных кредитов на приобретение жилья заемщиками, когда гарантией возврата кредита является залог приобретаемой недвижимости, и обслуживание выданных кредитов (сбор платежей) происходят на “первичном” рынке. На “вторичном” рынке ипотечных кредитов происходит продажа кредитором выданных им ипотечных кредитов инвесторам, а также перепродажа этих кредитов между инвесторами.

( Читать дальше )

Главным триггером сентябрьскому запуску программы LSAP3 (или QE3) со стороны ФРС стали расходящиеся спрэды между ставками на первичном и вторичном ипотечном рынке США. Рассмотрим данный вопрос подробнее, так как программа LSAP3 только-только набирает обороты и продлится согласно заявлению Бернанке до того момента, пока уровень безработицы в США не опустится ниже 6,5%. Несмотря на то, что сектор недвижимости формирует чуть более 2% ВВП США, восстановление данного сегмента экономики, наиболее сильно пострадавшего от кризиса 2008 г., является крайне важным для экономики (рост welfare рядового американца, новые рабочие места, повышение качества залогового обеспечения и т.д.)

Деятельность участников финансирования недвижимости в США происходит на двух принципиально различных рынках ипотечных кредитов. Процесс предоставления кредитными институтами ипотечных кредитов на приобретение жилья заемщиками, когда гарантией возврата кредита является залог приобретаемой недвижимости, и обслуживание выданных кредитов (сбор платежей) происходят на “первичном” рынке. На “вторичном” рынке ипотечных кредитов происходит продажа кредитором выданных им ипотечных кредитов инвесторам, а также перепродажа этих кредитов между инвесторами.

( Читать дальше )

QEternity. Трилогия. Часть 1. Теоретическое любопытство

- 19 декабря 2012, 15:42

- |

*Термин “QEternity” – производное от англ. “QE” (quantitative easing) и англ. “eternity” (бесконечность).

Вместо предисловия

Последние события поставили большинство крупнейших мировых центральных банков в ситуацию, которая пару десятилетий назад рассматривалась исключительного с точки зрения теоретического любопытства. Ситуацию, в которой регуляторы, опустив ставки овернайт к минимально возможной планке нижней границы, так и не смогли решить проблемы нежелательно низких уровней загрузки производственных мощностей, подавленной инфляции и нависшей угрозы сползания экономики в дефляцию.

С теоретической возможностью попадания в подобную ситуацию, превратившейся далее в безрадостную реальность, впервые столкнулся Банк Японии в конце 1990-х, когда снижение ключевой процентной ставки (overnight call rate, уровень которой до запуска “quantitative easing” таргетировался монетарным регулятором) до нулевых значений оказалось бесполезным в вопросе предотвращения дефляции в Японии. Далее, в условиях глобального финансового кризиса, и другие центробанки, в особенности ФРС, столкнулись с тем, что только лишь приведение процентных ставок к минимально возможным уровням не является достаточным условием для обеспечения уверенного экономического восстановления.

( Читать дальше )

Вместо предисловия

Последние события поставили большинство крупнейших мировых центральных банков в ситуацию, которая пару десятилетий назад рассматривалась исключительного с точки зрения теоретического любопытства. Ситуацию, в которой регуляторы, опустив ставки овернайт к минимально возможной планке нижней границы, так и не смогли решить проблемы нежелательно низких уровней загрузки производственных мощностей, подавленной инфляции и нависшей угрозы сползания экономики в дефляцию.

С теоретической возможностью попадания в подобную ситуацию, превратившейся далее в безрадостную реальность, впервые столкнулся Банк Японии в конце 1990-х, когда снижение ключевой процентной ставки (overnight call rate, уровень которой до запуска “quantitative easing” таргетировался монетарным регулятором) до нулевых значений оказалось бесполезным в вопросе предотвращения дефляции в Японии. Далее, в условиях глобального финансового кризиса, и другие центробанки, в особенности ФРС, столкнулись с тем, что только лишь приведение процентных ставок к минимально возможным уровням не является достаточным условием для обеспечения уверенного экономического восстановления.

( Читать дальше )

Ответ Тимофею Мартынову

- 19 декабря 2012, 14:55

- |

Хотел бы развернуть тему: http://smart-lab.ru/blog/mytrading/93915.php

_________

Я долгое время искал подходящие формы реализации идеи — управлять большими активами. Тут важно разложить всё по полкам и станет всё ясно:

Большие активы.

Первое, что вы должны спросить у себя — сколько денег вы хотите иметь в управлении, хотите ли вы ограничить их количество теоретическое, имеете ли вы стратегию, которая способна переварить неограниченные количества денег...

Это важные вопросы: если у вас нет масштабируемой системы, то вообще лучше не задумываться о фондах. Всё, что находится в секторе профессиональных финансовых услуг — ДОРОГО!!! Очень дорого ...

Инвесторы.

Главная причина, по которой я связался с открытием фонда — это институциональные инвесторы. Частные инвесторы скорее всего не смогут даже окупить ваши издержки по содержанию инвестбизнеса. Они важны лишь на начальных этапах, т.к. институционалы не могут инвестировать в старт-апы. Институциональные инвесторы — это пулы ликвидности, монстры, готовые дать успешному фонду столько денег, сколько он способен переварить. Сможете миллиард переваривать с прибылью — дадут миллиард. В этом весь цимус.

( Читать дальше )

_________

Я долгое время искал подходящие формы реализации идеи — управлять большими активами. Тут важно разложить всё по полкам и станет всё ясно:

Большие активы.

Первое, что вы должны спросить у себя — сколько денег вы хотите иметь в управлении, хотите ли вы ограничить их количество теоретическое, имеете ли вы стратегию, которая способна переварить неограниченные количества денег...

Это важные вопросы: если у вас нет масштабируемой системы, то вообще лучше не задумываться о фондах. Всё, что находится в секторе профессиональных финансовых услуг — ДОРОГО!!! Очень дорого ...

Инвесторы.

Главная причина, по которой я связался с открытием фонда — это институциональные инвесторы. Частные инвесторы скорее всего не смогут даже окупить ваши издержки по содержанию инвестбизнеса. Они важны лишь на начальных этапах, т.к. институционалы не могут инвестировать в старт-апы. Институциональные инвесторы — это пулы ликвидности, монстры, готовые дать успешному фонду столько денег, сколько он способен переварить. Сможете миллиард переваривать с прибылью — дадут миллиард. В этом весь цимус.

( Читать дальше )

Как торговать стохастический диапазон

- 13 декабря 2012, 14:18

- |

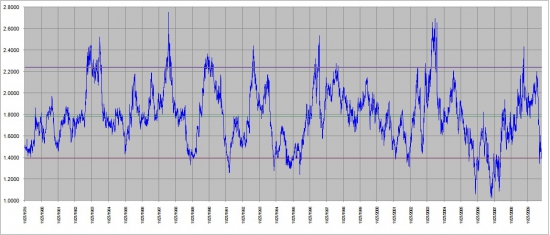

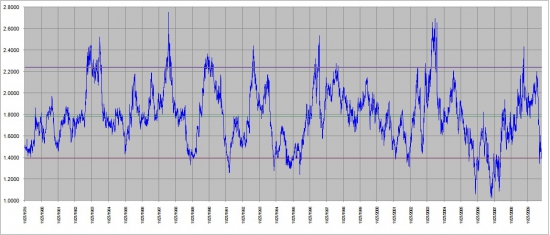

Обычная картинка в арбитраже имеет примерно такой вид:

На каком тайм-фрейме – не принципиально. Она может быть как бесконечно устойчивой во времени, так и иметь локальный характер. Во втором случае арбитраж сводится к тому, чтобы нарезать в диапазонной торговле прибыли больше, чем потерять впоследствии на сдвиге диапазона или того хуже на трендовом выносе из него.

Так или иначе, пока стохастический диапазон держится, его можно контр-трендово работать.

Возникает вопрос об оптимальной стратегии такой контр-трендовой торговли.

Стандартный подход, используемый почти всеми арбитражерами, – пирамида сделок. Когда по мере отклонения от средней позиция наращивается с каким-то ценовым шагом. Обратное закрытие позиции может быть как таким же пошаговым, так и сразу всего объема в районе средней диапазона (назовем это статистическим нулем).

( Читать дальше )

На каком тайм-фрейме – не принципиально. Она может быть как бесконечно устойчивой во времени, так и иметь локальный характер. Во втором случае арбитраж сводится к тому, чтобы нарезать в диапазонной торговле прибыли больше, чем потерять впоследствии на сдвиге диапазона или того хуже на трендовом выносе из него.

Так или иначе, пока стохастический диапазон держится, его можно контр-трендово работать.

Возникает вопрос об оптимальной стратегии такой контр-трендовой торговли.

Стандартный подход, используемый почти всеми арбитражерами, – пирамида сделок. Когда по мере отклонения от средней позиция наращивается с каким-то ценовым шагом. Обратное закрытие позиции может быть как таким же пошаговым, так и сразу всего объема в районе средней диапазона (назовем это статистическим нулем).

( Читать дальше )

Курение и трейдинг

- 13 декабря 2012, 13:28

- |

Хочу поднять важную тему: курение и трейдинг.

Своя точка зрения по этому поводу:

Курение очень сильно влияет на результат работы трейдера, т.к. управляющий на рынке сталкивается со стрессами и на сколько он остаётся хладнокровным — зависит его результат. О влиянии стресса говорил на прошлом вебинаре.

Так вот: что такое курение? — это употребление небольших доз никотина. У человека появляется зависимость от этого вещества. Многие говорят, что сигарета снимает стресс — но это не совсем так ) Как только в организм не поступает новая доза никотина, вы испытываете дискомфорт и стресс — это типа ломки у наркоманов, только не так мощно протекает. Если не верите — попробуйте не курить 4-5 часов подряд — и прислушайтесь к организму. Кто летал на самолётах — знают о чём я говорю )

Получается не сигарета снимает стресс, а курение вызывает стресс, а потребление новой дозы никотина снимает синдромы этой болезненной зависимости.

( Читать дальше )

Своя точка зрения по этому поводу:

Курение очень сильно влияет на результат работы трейдера, т.к. управляющий на рынке сталкивается со стрессами и на сколько он остаётся хладнокровным — зависит его результат. О влиянии стресса говорил на прошлом вебинаре.

Так вот: что такое курение? — это употребление небольших доз никотина. У человека появляется зависимость от этого вещества. Многие говорят, что сигарета снимает стресс — но это не совсем так ) Как только в организм не поступает новая доза никотина, вы испытываете дискомфорт и стресс — это типа ломки у наркоманов, только не так мощно протекает. Если не верите — попробуйте не курить 4-5 часов подряд — и прислушайтесь к организму. Кто летал на самолётах — знают о чём я говорю )

Получается не сигарета снимает стресс, а курение вызывает стресс, а потребление новой дозы никотина снимает синдромы этой болезненной зависимости.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал