SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера redtiger8

Очередная подборка ссылок для трейдера

- 13 апреля 2013, 22:39

- |

нашел тут- timesales.ru/poleznoe

Англоязычные блоги:

timothysykes.com/

www.reapertrades.com/

www.investorslive.com/

stockson.blogspot.com/

traderbigt.blogspot.com/

www.alphatrends.net/

kabam.com/

stockbee.blogspot.com/p/books.html

www.investors.com

( Читать дальше )

Англоязычные блоги:

timothysykes.com/

www.reapertrades.com/

www.investorslive.com/

stockson.blogspot.com/

traderbigt.blogspot.com/

www.alphatrends.net/

kabam.com/

stockbee.blogspot.com/p/books.html

www.investors.com

( Читать дальше )

- комментировать

- ★229

- Комментарии ( 26 )

Тестирование опционных стратегий в Excel. Часть 3.

- 13 апреля 2013, 18:17

- |

Всем привет!

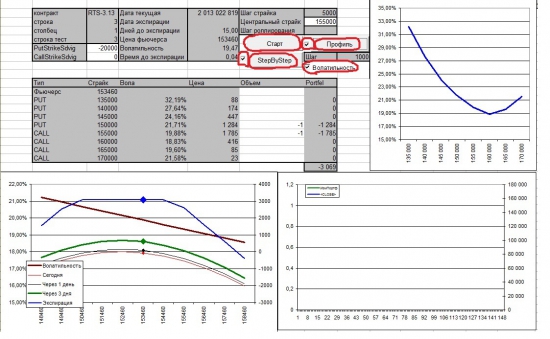

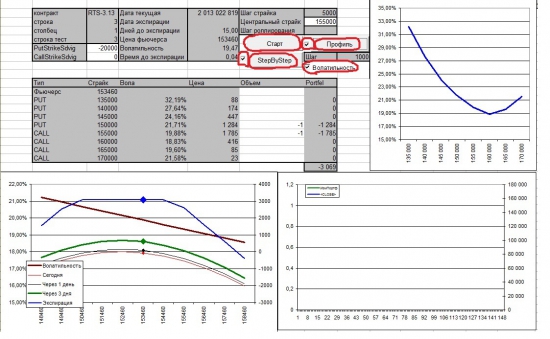

Судя по количеству просмотров и скачиванию тема анализа опционных позиций и тестирования на истории вполне актуальная. Немного доделал тот первый пример и вот что получилось.

Сначала про графики. Справа вверху улыбка волатильности. Слева внизу профиль текущей позиции. (коричневая линия наклон волатильности, показывает как может изменится волатильность при изменении цены). Остальное я думаю и так понятно.

Функционал. Кроме быстрого прогона позиции (Старт) и просмотра эквити (процедуру обработки ускорил) и прогона «шаг за шагом» (StepByStep) добавил профиль и учет изменения волатильности.

Как пользоваться. (см. предыдущий блог). Чтобы просто посмотреть результат жмем старт. Чтобы смотреть шаг за шагом, ставим галочку слева от StepByStep. Чтобы посмотреть профиль позиции жмем Профиль. Если жмете StepByStep и не хотите каждый раз жать Профиль, то поставьте галочку слева от кнопки Профиль. Если хотите смотреть обычный (стандартный) профиль, то уберите галочку Волатильность. Если Галочка стоит (Волатильность), то профиль рисуется с учетом изменения (возможного изменения) волатильности. (коричневая линия на графике).

( Читать дальше )

Судя по количеству просмотров и скачиванию тема анализа опционных позиций и тестирования на истории вполне актуальная. Немного доделал тот первый пример и вот что получилось.

Сначала про графики. Справа вверху улыбка волатильности. Слева внизу профиль текущей позиции. (коричневая линия наклон волатильности, показывает как может изменится волатильность при изменении цены). Остальное я думаю и так понятно.

Функционал. Кроме быстрого прогона позиции (Старт) и просмотра эквити (процедуру обработки ускорил) и прогона «шаг за шагом» (StepByStep) добавил профиль и учет изменения волатильности.

Как пользоваться. (см. предыдущий блог). Чтобы просто посмотреть результат жмем старт. Чтобы смотреть шаг за шагом, ставим галочку слева от StepByStep. Чтобы посмотреть профиль позиции жмем Профиль. Если жмете StepByStep и не хотите каждый раз жать Профиль, то поставьте галочку слева от кнопки Профиль. Если хотите смотреть обычный (стандартный) профиль, то уберите галочку Волатильность. Если Галочка стоит (Волатильность), то профиль рисуется с учетом изменения (возможного изменения) волатильности. (коричневая линия на графике).

( Читать дальше )

Вшортал СП500 по звездам - интересный парад планет

- 13 апреля 2013, 11:10

- |

Интересная ситуация сложилась по СП500 — стоит как вкопанный хотя нефть подупала.

При этом статистический перевес за падение просто огромный:

1. весна — сезонность за падение;

2. КЕ Японии — на новости о КЕ всегда происходит выстрел, но потом ВСЕГДА шел откат хоть пару дней;

3. новолуние — система шорт на новолуние и лонг на полный месяц опять же в разы аутперформит купи и держи;

4. вспышки на солнце — неделя после вспышек в среднем дает минус пару процентов;

5. открытый интерес по опционам ПУТ — на максимумах — 1021783 контрактов;

6. рынок перекуплен;

7. члены ФОМС склоняют свою риторику на прекращение выкупа облигаций;

8. по Элиоту уже не только 5-я была но и 10-я. Давно пора вниз.

9. на фонде инвесторы уже переложились в защитные акции, которые обогнали рынок на 25%

10. КНДР обещает стрельнуть в конце-концов ))

Я зашёл в шорт, но оно пока не падает… может из-за «Дня космонавтики»?! ))

Буду сидеть в шорте т.к. надо попасть на эту пьянку.

При этом статистический перевес за падение просто огромный:

1. весна — сезонность за падение;

2. КЕ Японии — на новости о КЕ всегда происходит выстрел, но потом ВСЕГДА шел откат хоть пару дней;

3. новолуние — система шорт на новолуние и лонг на полный месяц опять же в разы аутперформит купи и держи;

4. вспышки на солнце — неделя после вспышек в среднем дает минус пару процентов;

5. открытый интерес по опционам ПУТ — на максимумах — 1021783 контрактов;

6. рынок перекуплен;

7. члены ФОМС склоняют свою риторику на прекращение выкупа облигаций;

8. по Элиоту уже не только 5-я была но и 10-я. Давно пора вниз.

9. на фонде инвесторы уже переложились в защитные акции, которые обогнали рынок на 25%

10. КНДР обещает стрельнуть в конце-концов ))

Я зашёл в шорт, но оно пока не падает… может из-за «Дня космонавтики»?! ))

Буду сидеть в шорте т.к. надо попасть на эту пьянку.

Как измерить ожидания - случай США

- 12 апреля 2013, 09:42

- |

Рынки торгуют ожидания. Ожидания чего? Ожидания изменения прибылей компаний. И даже не просто прибылей — а той их части, которую инвесторы могут реально получить в свой карман сейчас или будущем — которую характеризуют такие показатели как Free Cash Flow To Equity или просто размер дивидендых выплат.

Ожидания по прибылям на акцию (eps) проявляются в консенсусе аналитиков, которых опрашивает агентство S&P Capital IQ. Эти оценки, в отношении компаний, входящих в индекс S&P 500, с определенной периодичностью обновляются, цифры можно смотреть непосредственно на сайте S&P, вот в этом документе.

В чём проблема с ожиданиями по EPS, измеренными Capital IQ? Проблемы такие:

* во-первых они обновляются довольно редко

* во-вторых, они отражают мнение _аналитиков_, а не самих инвесторов.

К счастью для американского рынка существует намного более точный инструмент. Это — производные на индексы дивидендов S&P500. Индекс дивидендов DVS показывает текущий размер квартальных дивидендов на 1 акцию из S&P500, «обнуляется» каждый квартал, а его значения соответствуют дивам, по которым в этом квартале произошли отсечки.

Опционы на этот индекс позволяют хеджировать дивидендные выплаты (что важно, например, для арбитражеров), и показывают напрямую — какой размер дивидендов РЫНОК ждёт в будущем. Исходя из цен этих опционов можно вычислить значения соответствующих форвардов (т. е. попросту — сколько дивиденды будут в следующем квартале, через 2 квартала, через 3 квартала и т.д.) — что и делает CBOE на своём сайте.

Значения этих «подразумеваемых форвардов», вычисленных из цен опционов, публикуются каждый день в открытом доступе. Тикеры на сайте CBOE -

DVMR (IMPLIED FORWARD DVS INDICATOR — MARCH)

DVJN - июнь

DVST — сентябрь

DVDE — декабрь.

Зная текущий и исторический размер дивидендов на акцию (он приведён в файле с параметрами S&P, на который дана ссылка выше), и значения этих форвардов можно легко оценить, каковы ожидания РЫНКА (а не аналитиков) — позитивны они или негативны.

( Читать дальше )

Ожидания по прибылям на акцию (eps) проявляются в консенсусе аналитиков, которых опрашивает агентство S&P Capital IQ. Эти оценки, в отношении компаний, входящих в индекс S&P 500, с определенной периодичностью обновляются, цифры можно смотреть непосредственно на сайте S&P, вот в этом документе.

В чём проблема с ожиданиями по EPS, измеренными Capital IQ? Проблемы такие:

* во-первых они обновляются довольно редко

* во-вторых, они отражают мнение _аналитиков_, а не самих инвесторов.

К счастью для американского рынка существует намного более точный инструмент. Это — производные на индексы дивидендов S&P500. Индекс дивидендов DVS показывает текущий размер квартальных дивидендов на 1 акцию из S&P500, «обнуляется» каждый квартал, а его значения соответствуют дивам, по которым в этом квартале произошли отсечки.

Опционы на этот индекс позволяют хеджировать дивидендные выплаты (что важно, например, для арбитражеров), и показывают напрямую — какой размер дивидендов РЫНОК ждёт в будущем. Исходя из цен этих опционов можно вычислить значения соответствующих форвардов (т. е. попросту — сколько дивиденды будут в следующем квартале, через 2 квартала, через 3 квартала и т.д.) — что и делает CBOE на своём сайте.

Значения этих «подразумеваемых форвардов», вычисленных из цен опционов, публикуются каждый день в открытом доступе. Тикеры на сайте CBOE -

DVMR (IMPLIED FORWARD DVS INDICATOR — MARCH)

DVJN - июнь

DVST — сентябрь

DVDE — декабрь.

Зная текущий и исторический размер дивидендов на акцию (он приведён в файле с параметрами S&P, на который дана ссылка выше), и значения этих форвардов можно легко оценить, каковы ожидания РЫНКА (а не аналитиков) — позитивны они или негативны.

( Читать дальше )

А все ли в биткоине так хорошо, как заявляют его пропоненты?

- 10 апреля 2013, 23:41

- |

Я как обладатель аж целых 9-и биткоинов конечно несказанно рад их резкому влету в цене. Однако же, лично мне непонятно всеобщее ликование по этому поводу, как и не понятны причины роста, нет, я хочу сказать что конечно же мне известны и понятны конкретные причины последнего пузыря, но мне непонятен именно настрой многих людей, что биткоины могут стать революцией которая подорвет все наши экономические устои (в хрошую сторону). Более того, я считаю, что заявленные биткоином, и расхвалеваемые многими свойства не являются истинными, например, я хочу показать что:

— биткоин вовсе не децентрализован

— в биткоине совсем не дешевые транзакции

— и да, что майнеры просто так прожигают реальные ресурсы

Прежде чем я перейду непосредственно к тому что же не так с биткоином, я хочу рассказать причину текущего пузыря, я не претендую на истину, так что судить вам, но тем не менее…

Расследования, интриги, под катом

Как мы все знаем в 2012 курс биткоина был относительно стабильный, конечно по меркам обычных валют его лихорадило как шлюпку в 12-и бальный шторм, но все же если посмотреть на 2011, то то 2012 был «относительно» споконым, и вот 2013 вдруг так неожиданно начался для всех, в чем же дело? Есть такой мужик, зовут его Max Keiser, работает он на

( Читать дальше )

— биткоин вовсе не децентрализован

— в биткоине совсем не дешевые транзакции

— и да, что майнеры просто так прожигают реальные ресурсы

Прежде чем я перейду непосредственно к тому что же не так с биткоином, я хочу рассказать причину текущего пузыря, я не претендую на истину, так что судить вам, но тем не менее…

Расследования, интриги, под катом

Как мы все знаем в 2012 курс биткоина был относительно стабильный, конечно по меркам обычных валют его лихорадило как шлюпку в 12-и бальный шторм, но все же если посмотреть на 2011, то то 2012 был «относительно» споконым, и вот 2013 вдруг так неожиданно начался для всех, в чем же дело? Есть такой мужик, зовут его Max Keiser, работает он на

( Читать дальше )

Делеверидж по-американски (часть 3)

- 10 апреля 2013, 18:28

- |

Долг в % от располагаемых доходов

Как было отмечено выше, наращивание потребления в США в последние годы осуществлялось в основном за счет наращивания кредита, а не дохода. В июне 2006 года долги домохозяйств США превысили уровень в 130% от их располагаемого дохода. Подобное явление держалось на основе снижения ставок и смягчения условий кредитования в последние десятилетия. После 2008 года ситуация кардинально изменилась: ставки достигли нулевых отметок и дальше удешевлять стоимость обслуживания долга возможности не было, при этом условия кредитования начали резко ужесточаются.

Под тяжестью необходимости обслуживания долгов, т.е. уже потраченных будущих доходов, наращивать потребление домохозяйства далее не могли. Начался делеверидж. К декабрю 2012 года объем долга к располагаемым доходам сократился до 106%, но по историческим меркам также остается высоким. Среднее значение с 1987 по 2001 год составляло 85%.

( Читать дальше )

Как было отмечено выше, наращивание потребления в США в последние годы осуществлялось в основном за счет наращивания кредита, а не дохода. В июне 2006 года долги домохозяйств США превысили уровень в 130% от их располагаемого дохода. Подобное явление держалось на основе снижения ставок и смягчения условий кредитования в последние десятилетия. После 2008 года ситуация кардинально изменилась: ставки достигли нулевых отметок и дальше удешевлять стоимость обслуживания долга возможности не было, при этом условия кредитования начали резко ужесточаются.

Под тяжестью необходимости обслуживания долгов, т.е. уже потраченных будущих доходов, наращивать потребление домохозяйства далее не могли. Начался делеверидж. К декабрю 2012 года объем долга к располагаемым доходам сократился до 106%, но по историческим меркам также остается высоким. Среднее значение с 1987 по 2001 год составляло 85%.

( Читать дальше )

Делеверидж по-американски (часть 2)

- 10 апреля 2013, 18:25

- |

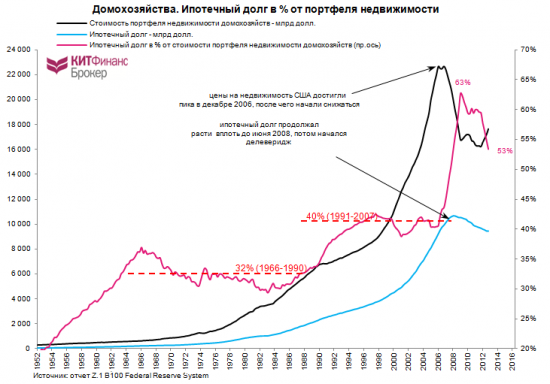

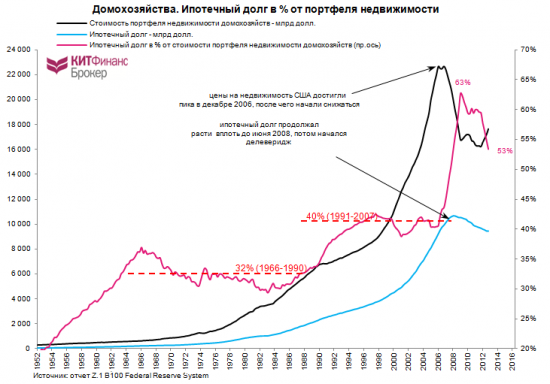

Ипотечный долг в % от портфеля недвижимости

Соотношение объема ипотечного долга к объему портфеля недвижимости домохозяйств США держалось на уровне 40% в 1991-2006 годах. В период с конца 2006 по середину 2008 года, когда цены на недвижимость падали, а ипотечный долг расширялся, это соотношение взлетело до 63%. Затем начался необратимый процесс “ипотечного” делевериджа и по прошествии пяти лет соотношение ипотечного долга к портфелю недвижимости сократилось до 53%.

На какой отметке находится тот равновесный уровень, с которого интерес к ипотеке со стороны американских домохозяйств может вновь возобновиться? Конкретного ответа на этот вопрос нет. Но американские власти (и ФРС через программы QE и Twist) направили свои силы на восстановление рынка недвижимости.

Портфель недвижимости американских домохозяйств с пиков 2006 года ($22,4 трлн) до минимумов декабря 2011 года ($16,1 трлн) обесценился на 28%. И только в 2012 году наметились позитивные сдвиги и стоимость портфеля недвижимости выросла на 9,6% в годовом пересчете до $17,4 трлн. Это очень важный положительный момент, учитывая вес этого портфеля в структуре активов домохозяйств. Процесс выхода из делевериджа в значительной мере ускорился именно в прошлом году. В условиях продолжающегося роста цен на недвижимость в начале 2013 года, домохозяйства должны ускорить процесс выхода из делевериджа.

( Читать дальше )

Соотношение объема ипотечного долга к объему портфеля недвижимости домохозяйств США держалось на уровне 40% в 1991-2006 годах. В период с конца 2006 по середину 2008 года, когда цены на недвижимость падали, а ипотечный долг расширялся, это соотношение взлетело до 63%. Затем начался необратимый процесс “ипотечного” делевериджа и по прошествии пяти лет соотношение ипотечного долга к портфелю недвижимости сократилось до 53%.

На какой отметке находится тот равновесный уровень, с которого интерес к ипотеке со стороны американских домохозяйств может вновь возобновиться? Конкретного ответа на этот вопрос нет. Но американские власти (и ФРС через программы QE и Twist) направили свои силы на восстановление рынка недвижимости.

Портфель недвижимости американских домохозяйств с пиков 2006 года ($22,4 трлн) до минимумов декабря 2011 года ($16,1 трлн) обесценился на 28%. И только в 2012 году наметились позитивные сдвиги и стоимость портфеля недвижимости выросла на 9,6% в годовом пересчете до $17,4 трлн. Это очень важный положительный момент, учитывая вес этого портфеля в структуре активов домохозяйств. Процесс выхода из делевериджа в значительной мере ускорился именно в прошлом году. В условиях продолжающегося роста цен на недвижимость в начале 2013 года, домохозяйства должны ускорить процесс выхода из делевериджа.

( Читать дальше )

Делеверидж по-американски (часть 1)

- 10 апреля 2013, 18:21

- |

Введение. Природа делевериджа.

Главным отличием кризиса 2008 года от предыдущих экономических циклических спадов в США является то, что крах рынка недвижимости стал спусковым крючком к началу процесса делевериджа (снижения уровня кредитного плеча) на всех уровнях экономических субъектов. При этом самый сильный удар ощутили на себе американские домохозяйства. Расходы частного сектора формируют 70% ВВП США.

Делеверидж в историческом контексте встречался редко:

Как видно, подобные явления в экономике США в последний раз имели место быть во времена Великой Депрессии 1930-х годов. А последним ярким примером в мировом масштабе (до 2008 года) является Япония, которая с начала 1990-х так и не смогла оправиться от последствий делевериджа, наступившего после краха национального рынка недвижимости.

( Читать дальше )

Главным отличием кризиса 2008 года от предыдущих экономических циклических спадов в США является то, что крах рынка недвижимости стал спусковым крючком к началу процесса делевериджа (снижения уровня кредитного плеча) на всех уровнях экономических субъектов. При этом самый сильный удар ощутили на себе американские домохозяйства. Расходы частного сектора формируют 70% ВВП США.

Делеверидж в историческом контексте встречался редко:

- Веймарская республика: 1919-1923 годы

- США: Великая Депрессия 1930-х годов

- Великобритания: 1950-е и 1960-е годы

- Япония: последние 20 лет

- США: с 2008 года по текущий момент

- Испания: сегодня

Как видно, подобные явления в экономике США в последний раз имели место быть во времена Великой Депрессии 1930-х годов. А последним ярким примером в мировом масштабе (до 2008 года) является Япония, которая с начала 1990-х так и не смогла оправиться от последствий делевериджа, наступившего после краха национального рынка недвижимости.

( Читать дальше )

Бесплатные новости по рынку

- 09 апреля 2013, 22:19

- |

Пользуюсь следующим

http://limetrader.com/ новости с брифинга, графики

http://www.rttnews.com новости

http://stocktwits.com твиты по акциям активные волатильные

http://finance.yahoo.com/ графики, отчеты, новости с задержечкой

https://www.google.com/finance тоже самое

http://www.sectorspdr.com/ ETF на сектора класно сделано

http://seekingalpha.com новости много интересного, доп за деньги

Скринеры

http://ragingbull.quote.com сойдет иногда норм бумажки

http://www.quote.com/ так себе

http://thestockmarketwatch.com/markets/pre-market/today.aspx прикольный

http://www.stockwatch.com хорошо 30 дней триалка

http://www.streetinsider.com отл

http://www.chartmill.com/ совсем неплох

http://www.finviz.com/ лучший из бесплата

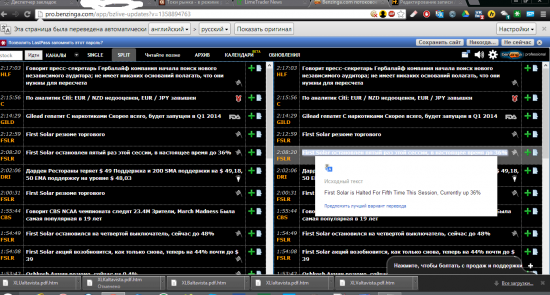

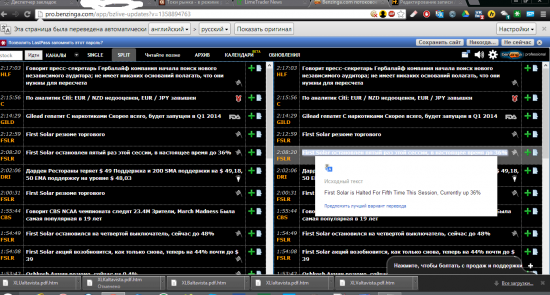

Напоследок есть бесплат фича с новостями от http://pro.benzinga.com/ на 7 дней жмете start free trial введя мыло и пароль ссылка приходит на след день , для умных понятно что чистите через неделю куки и регитесь с другого мыла и имеете бесплат новости по найсу и не только, и вот что получится

http://limetrader.com/ новости с брифинга, графики

http://www.rttnews.com новости

http://stocktwits.com твиты по акциям активные волатильные

http://finance.yahoo.com/ графики, отчеты, новости с задержечкой

https://www.google.com/finance тоже самое

http://www.sectorspdr.com/ ETF на сектора класно сделано

http://seekingalpha.com новости много интересного, доп за деньги

Скринеры

http://ragingbull.quote.com сойдет иногда норм бумажки

http://www.quote.com/ так себе

http://thestockmarketwatch.com/markets/pre-market/today.aspx прикольный

http://www.stockwatch.com хорошо 30 дней триалка

http://www.streetinsider.com отл

http://www.chartmill.com/ совсем неплох

http://www.finviz.com/ лучший из бесплата

Напоследок есть бесплат фича с новостями от http://pro.benzinga.com/ на 7 дней жмете start free trial введя мыло и пароль ссылка приходит на след день , для умных понятно что чистите через неделю куки и регитесь с другого мыла и имеете бесплат новости по найсу и не только, и вот что получится

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал