Избранное трейдера Роман Ранний

Предвидеть future You не Pro

- 05 ноября 2019, 19:47

- |

Добрый вечер, уважаемые читатели.

Тенденция российского рынка к положительной переоценке на фоне снижения ключевой ставки набирает силу после паузы в 2018 году. Тогда в ход торгов акциями вмешалась санкционная история, а облигации отреагировали на паузу в изменении ставки, в рамках которой она даже немного подросла. Однако в дальнейшем это оказалось лишь откатом в процессе общего дальнейшего снижения, и вот в сентябре 2019-го происходит решительное снижение на 0,5%, а в декабре 2019-го ожидается ещё движение вниз.

Облигационный рынок гибко и податливо реагирует на эти изменения, в то время как рынок акций (хоть этот тренд назревает уже не первый год) только начал переоценку в основном за счёт самых ликвидных фишек. Визуально это создаёт неприятную картину по индексу с исторически высокими ценами, а для кого-то, возможно, даже с излишней страстью и непомерным оптимизмом. Но, заглянув вглубь индекса, вы по-прежнему обнаружите ряд историй, являющихся лишними на этом празднике жизни.

( Читать дальше )

- комментировать

- ★9

- Комментарии ( 26 )

Ленэнерго. Обзор финансовых показателей по РСБУ за 3-ий квартал 2019 года. Разбираемся в перспективах годового отчета

- 29 октября 2019, 10:42

- |

Инвестиции на фондовом рынке полны сюрпризов, они бывают как приятные, так и не очень. Забегая вперед, отмечу, что Ленэнерго неприятно удивило созданными резервами в 3-ем квартале, в результате чего чистая прибыль оказалась ниже ожиданий, но обо всем по порядку.

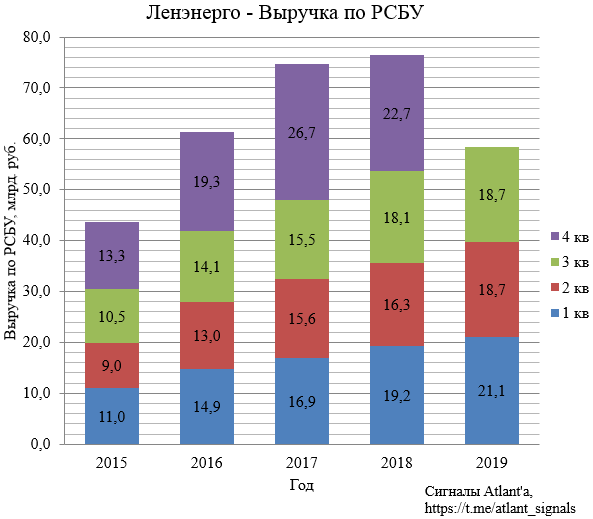

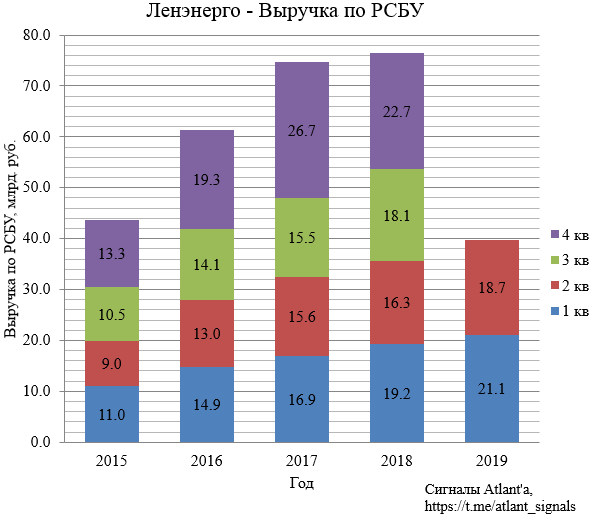

Выручка в 3-ем квартале выросла на 2,8%, а за 9 месяцев на 8,8% относительно прошлого года.

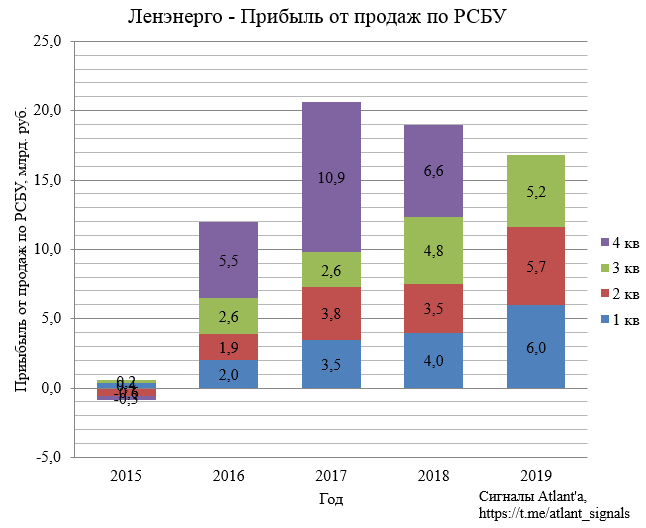

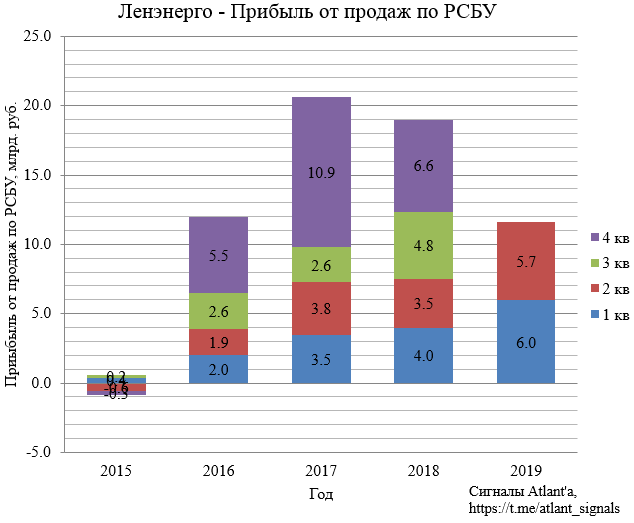

Прибыль от продаж в 3-ем квартале выросла на 6,7%, а за 9 месяцев на 35,7% относительно прошлого года.

( Читать дальше )

Разбираемся в бизнесе Yandex и его оценке

- 15 октября 2019, 14:07

- |

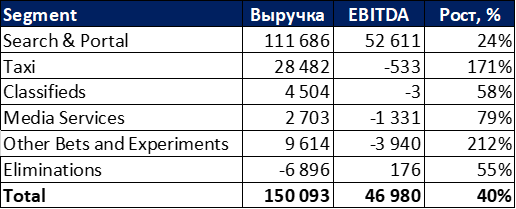

Бизнес Yandex состоит из нескольких сегментов, финансовые LTM показатели которых выглядят следующим образом:

Search & Portal — это поисковик и сопутствующие сервисы, основной бизнес бизнес компании, который (пока что) генерирует всю ее прибыль.

Taxi — Яндекс.Такси, Яндекс.Еда и другие небольшие бизнесы по доставке еды типа Шефмаркет.

Classifieds — это разные «доски» объявлений, куда входит сайт Auto.ru и другие подобные ресурсы.

Media Services — это Яндекс.Музыка, Кинопоиск и другие медиа сервисы.

Other Bets and Experiments — сюда, в первую очередь, входит каршеринг Яндекс.Драйв, а также другие новые бизнесы, вплоть до самоуправляемых машин.

Eliminations — взаимозачеты между сегментами бизнеса для избежания двойного учета показателей.

Основа бизнес модели Яндекса заключается в том, что у него есть основной бизнес, который генерирует кучу кэша, и в отличие от большинства других компаний на нашем рынке, Яндекс его не выводит из компании в виде дивидендов, а реинвестирует в бизнес. Из-за этого многие инвесторы фундаментально не понимают бизнес компании — они просто берут EBITDA или прибыль, смотрят не мультипликаторы, которые кажутся высокими, и идут дальше. При таком подходе все сегменты бизнеса Яндекса, по сути, оцениваются в отрицательную сумму, что, естественно, некорректно. Поэтому давайте разберем каждый сегмент и посмотрим, сколько он мог бы стоить как отдельный бизнес.

( Читать дальше )

По стопам Спирина и его Лежебоки

- 24 августа 2019, 11:30

- |

Обожаю ресурс www.portfoliovisualizer.com, но к сожалению он не так полезен для российского инвестора, как мог бы быть, если бы в нем можно было посмотреть посчитать портфели с российскими активами хотя бы с начала индекса Мосбиржи.

Решил замутить тест сам.

Суть теста в следующем, используем статическую ребалансировку с ценами по итогам года, используя реальную доходность (за вычетом ИПЦ) в рублях.

Активов использовалось 5.

Индекс РТС с дивидендами в рублях (он появился в сентябре 1995, тогда как индекс Мосбиржи на 2 года позже)

Долларовый кэш по курсу ЦБ

Золото по курсу ЦБ

S&P500 с дивидендами в рублях по курсу ЦБ

Индекс потребительских цен (так как облигации в среднем дают схожую доходность, а данных по облигациям и депозитам в рублях с начала 1996 года нет).

Отвечаю на резонный вопрос, где я взял данные по индексу РТС с дивидендами.

Начиная с 2004 го года данные по индексу полной доходности есть на сайте Мосбиржи.

Стартует он со значений простого индекса РТС, соответственно до 2004 года использовался обычный индекс РТС.

( Читать дальше )

Татнефть & Urals

- 10 августа 2019, 19:54

- |

Давно не был на сайте. За год многое поменялось в портфеле

С января 2019 года активно занимался Татнефтью. Создал для себя хороший див. портфель. Но время идет, меняется конъюнктура рынка и время подумать о префах Татнефти на перспективу.

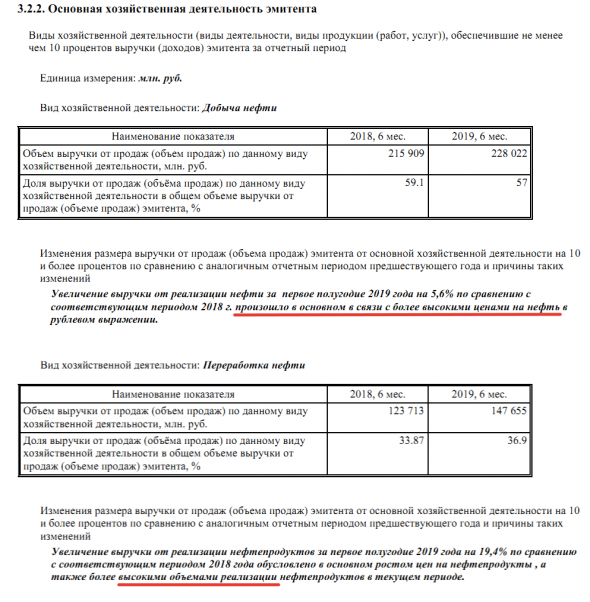

Вышел полугодовой РСБУ

У компании все так же высокая зависимость от экспорта нефти, в 1-ом полугодии 2019 года — 57%

Но, выросла выручка от продаж нефтепродуктов на 19% за счет высоких объемов реализации это год, но хотелось бы, что бы этот процент был выше, в связи с рисками низких цен нефти

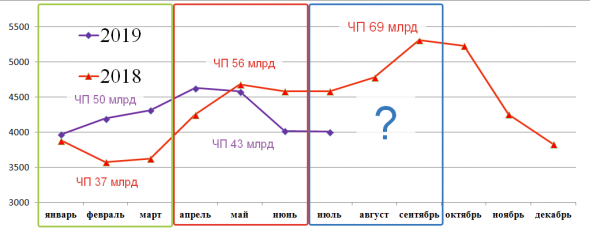

1 полугодие 2019 года вышло на уровень 2018 года по Чистой Прибыли исключительно из-за цены нефти ( практически 5 месяцев рублебочка в 2019 году была выше 2018 года ( ниже на графике видно ), так как были проблемы с Дружбой ( думаю они в пределах 5-10 ярдов), что и отразилось на ЧП во втором квартале — ЧП 2 квартала меньше ЧП 1 квартала.

( Читать дальше )

Кирилл Кузнецов: системный подход к инвестированию в акции

- 08 августа 2019, 15:22

- |

Текущие идеи

16:30 ММК

18:15 Распадская

20:10 Русал

22:50 Детский Мир

27:00 Структура портфеля

Все видео с 27 конференции можно посмотреть тут: confa.smart-lab.ru/20190427

Следующая конференция состоится 28 сентября 2019 года. Программа и билеты тут: market.smart-lab.ru/confa

Ленэнерго. Обзор финансовых показателей по РСБУ за 2-ой квартал 2019 года

- 30 июля 2019, 10:17

- |

Рассмотрим подробно основные финансовые показатели и сравним с прогнозом валовой прибыли по основным видам деятельности и чистой прибыли, который я делал в своем обзоре на основании операционных показателей компании. Как в обзоре и ожидалось, акции закрыли дивидендный гэп.

Выручка во 2-ом квартале выросла на 14,7%, а за 6 месяцев на 11,8% относительно прошлого года.

Прибыль от продаж во 2-ом квартале выросла на 60,0%, а за 6 месяцев на 54,4% относительно прошлого года.

( Читать дальше )

Саратовский НПЗ - сказочная нерыночная история

- 20 июля 2019, 12:00

- |

Отчет за второй квартал Саратовского НПЗ, как и первый, удивил в хорошем смысле. Чистая прибыль выросла больше чем на 100%, при том что себестоимость снизилась! Рентабельность по чистой прибыли выросла до фантастических для производственной компании 50% (у Роснефти к примеру всего 10%).

Несложно посчитать, сколько заработали дивидендов на привилегированную акцию. По уставу на них платят 10% от прибыли, всего префов 250 тысяч штук. Для расчёта дивидендов на акцию надо чистую прибыль поделить на 10 и на 250 000.

Берём ЧП в миллионах и делим на 2,5: за полгода заработали 4270/2,5 = 1708 рублей на бумагу. Это очень много, это больше, чем за весь прошлый год. Да, в этом году запланирован крупный ремонт и 4 квартал будет убыточным, но даже с учётом этого скорее всего дивиденд будет не меньше 1700.

Попробуем поразбираться, что это за аттракцион неслыханной щедрости.

Рост выручки почти на 50% при отсутствии роста себестоимости говорит о том, что операционные показатели не растут, а выручка подросла из-за расценок на работы НПЗ.

( Читать дальше )

Хаи! Хаи!! Российский рынок на хаях!!!! А вы уверены что вы уверены?

- 07 июля 2019, 11:21

- |

Есть в политике замечательный постулат-«не важно как проголосовали, важно как подсчитали».

Всё чаще на ум приходит этот выражение, когда слышу со всех сторон- «Российский рынок на хаях!», «Дальше расти некуда!», «Всё дорого, и дороже вряд ли будет!», «всё может только упасть!» и другие подобные выражения.

Да, на первый, и даже на второй взгляд так оно и есть. Индекс ММВБ находится там, где он не был никогда.

А теперь посмотрим на всю ситуёвину под другим углом:

Для начала немного копипаста от середины 2017года

Капитализация фондового рынка России застряла на уровне в 40% ВВП"Фондовый рынок России прекратил свое развитие в 2011 г. и с тех пор стагнирует уже на протяжении 6 лет. Капитализация российского рынка акций немногим превышает 34 трлн рублей.

На сегодняшний день стоимость всех публичных компаний страны не превышает 39% от ВВП России. К примеру, в 2007 г. капитализация фондового рынка (ФР) составляла 107,7% от размера экономики РФ. Однако далекий 2007 г. остается рекордным и его уровни до сих пор не побиты, несмотря даже на новые исторические максимумы по ММВБ.

( Читать дальше )

БЬЕМ ДОХОДНОСТЬ S&P500 за 15 минут. +1 000 000$ всего за одну фишку!

- 24 июня 2019, 10:50

- |

В среде профессиональных ученых мужей, работающих в инвестфондах и любящих жить за наши с вами деньги о которых я рассказывал тут есть офигенная байка, что классическими инвестициями доходность рынка побить на длинной дистанции невозможно. Под рынком как правило подразумевается индекс S&P500 (далее сипи).

Если вы считаете так-же, то вам 100% налили академической грязи в уши. Сейчас подробно разберемся и докажем обратное. Повторить схему может любой, от пацана до бабки.( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал