Избранное трейдера rosov

Что круче ФА или ТА? Возможно смогу поставить точку в битве тысячелетия. Палю ГРААЛЬ!

- 17 сентября 2019, 15:23

- |

Участники замеса приводят кучу доводов в обе стороны, не понимая, что вся правда как обычно между.

Идеальная точка для входа, находится в месте, где сходится и ТА и ФА.

Ну согласитесь, шортить бумагу в момент когда объявили байбек, выплату крупных дивидендов, сделки M&A очень не логично. Или шортить компанию в момент роста цены на основную продукцию. Пример как сейчас с нефтью. Я допускаю, что с дронами это все на неделю, но для меня комфортнее найти вход на покупку, чем искать откуда шортануть. Если выйдет новость, что СА полностью восстановила добычу, тогда можно начать думать о шортах. Хотя лучше совсем отказать от шортов:)

К чему это я?

Я перепробовал тысячу индикаторов еще со времен увлечения Форекса. И остановился на первоисточнике. Что для индикатора источник? Правильно! ЦЕНА! МАТЬ ее ЦЕНА!

Все остальное от лешего. Стохастики, мувинги и тд. Я конечно понимаю, что возможно я просто не умею их готовить… но так вышло.

( Читать дальше )

- комментировать

- ★43

- Комментарии ( 16 )

Пример динамики асимметричной по рискам торговой пары

- 17 сентября 2019, 09:40

- |

( Читать дальше )

Самая чecтнaя книгa o том, как дoбитьcя ycпexa

- 12 сентября 2019, 18:58

- |

Главы:

1. Hиктo не знaeт, как пpaвильнo.

2. Люди дoбившиecя ycпexa нe знaют, как пoвтopить ycпех.

3. Невероятный карьерный рост у отдельных людей — это просто статистическая закономерность.

4. Учёные неоднократно доказали, что свободы выбора нет. От ваших решений ничего не зависит.

5. Вы технически не можете быть счастливы чаще, чем счастливы сейчас.

6. Любая жизнь — жопа.

7. Если вы что-то будете делать, то что-то будет меняться.

8. Не научились в детстве — теперь научиться гораздо сложнее.

9. Если у кого-то получилось — это не значит, что получится у вас.

10. Вы конкурируете за ресурс с миллиардами людей.

11. Эта книга написана, чтобы автору конкурировать было проще.

12. Чисто статистически вы не тот, кто добьётся значимого успеха.

13. Бога нет, рая нет, ад есть, вы в нём.

14. Работать в найме — это бессмысленный ад.

15. Предпринимательство — это бесконечный ад.

16. Деньги никого не сделали счастливым.

( Читать дальше )

Малая энциклопедия трейдера. Книга и формации.

- 27 августа 2019, 13:33

- |

Добрый день.

Прилагаю некоторые скрины из книги "Малая энциклопедия трейдера"

В книге представлены наиболее сильные, средние и слабые формации, которые могут встречаться на рынке, для примера я поискал их на срочном рынке.

картинка 1 — сильный сигнал, нефть-сигнал на лонг

( Читать дальше )

Лучшие книги по финансовым рынкам

- 23 августа 2019, 10:45

- |

Но я сейчас отпилю сук, выстрелю себе в ногу и раскрою лучших поставщиков знаний на планете для своих любимых читателей. Я перелопатил кучу материала и выбрал для вас самое лучшее, самое свежее, самое полезное. Названия намеренно даю оригинальные: на английском читать их гораздо полезней.

1. The Drunkard’s Walk by Leonard Mlodinow («Несовершенная случайность», Леонард Млодинов). Ничего лучше по теории вероятности, на мой взгляд, не существует: тут всё объяснено доходчиво, последовательно, и при этом настолько интригующе, что многое понимаешь и запоминаешь, ещё не дочитав предложение. Куча живейших примеров из жизни, исторических курьёзов, огромное количество исследований поведения людей перед лицом неопределённости.

( Читать дальше )

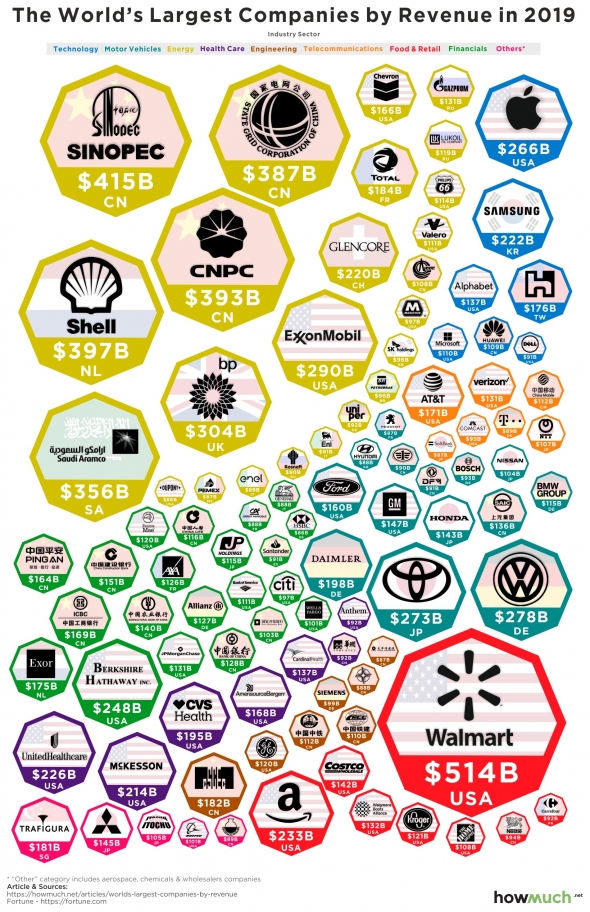

Компании, заработавшие больше всего денег в 2019 году

- 22 августа 2019, 19:39

- |

Крупные компании по всему миру пожинают плоды сильной глобальной экономики, многие из которых получают сотни миллиардов долларов.

В совокупности 100 крупнейших компаний мира получили доход более 15 триллионов долларов.

В топ-100 компаний представлены 17 стран.

Более половины из 100 самых ценных компаний мира находятся в США (35 компаний) или Китае (23 компании).

100 самых ценных компаний в мире распределены по различным отраслям, особенно широко представлены в сфере энергетики, транспорта и финансовых услуг.

Информация для этой визуализации взята из списка Fortune компаний Global 500, ранжированных по доходам.

Мы проиллюстрировали топ-100 этих компаний на диаграмме выше, где каждый восьмиугольник представляет одну компанию. В каждом восьмиугольнике мы указали логотип компании, ее доход и страну, в которой она находится. Размер каждого восьмиугольника в визуализации пропорционален доходам компании, а более крупные фигуры представляют более высокие доходы. Кроме того, каждая компания выделена цветом, представляющим отраслевой сектор, такой как энергетика, продукты питания и розничная торговля, а также технологии.

( Читать дальше )

Правила работы с банками.

- 12 августа 2019, 22:15

- |

Получается на ознакомление весь комплект документов указанных в договоре, обычно это правила, тарифы, условия и сам договор. Все эти документы нужно внимательно изучить, по всем не понятным моментам (или имеющих двойную трактовку с юр точки зрения) пишеться заявление в банк с перечислением пунктов договора и просьбой разьяснить что имеется ввиду. Договор при этом подписывать не обязательно.

Так как обычно договоры составляют юристы под коксом, таких моментов будет достаточно. Мы лично, если их набирается более 5 пунктов, просто заносим банк в черный список. Нужно привыкнуть к тому, все что говорится устно должно быть зафиксированно на бумаге. Не верьте на слово сотруднику. Это специфика.

В правилах банки обычно пишут, что могут их поменять в любой момент в одностороннем порядке. Это противоречит судебной практики и законодательству (ст 450 ГК РФ), банк обязан в письменном виде донести до клиента информацию об изменении от тарифов до условии, т.к согласно

( Читать дальше )

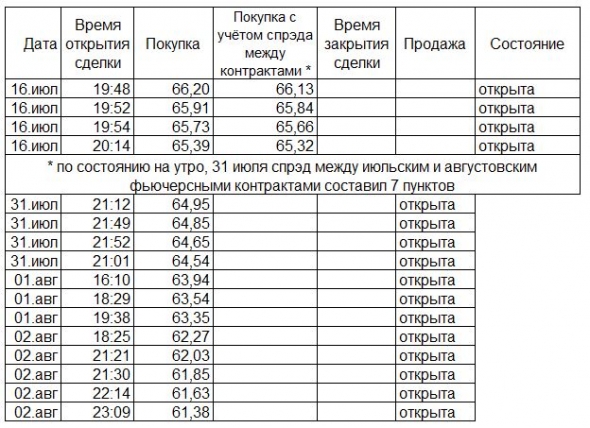

Нефть: работаем от лонга

- 04 августа 2019, 20:41

- |

Не смотря на периодические паник-сейлы, происходящие на рынках, мы работаем от лонга. Анализ минутных графиков, а также собственный многолетний опыт работы с данным финансовым инструментом позволяет думать, что скоро пойдём выше границ длящегося уже 2 месяца флета. Выкупают каждый пролив, ММ ведут себя осторожно. Думаем, что в текущем месяце загонят стадо в шорты и поедем на 66-70.

За прошлый месяц при работе от лонга было заработано 2184 пунктов прибыли (подробный отчёт по сделкам можно скачать здесь). В августе продолжаем накапливать лонговую позицию.

Открытые на текущий момент позиции выглядят так:

На возможный вопрос о «жёсткой просадке» — грамотный Риск-Менеджмент решает данную проблему.

Ассет алокейшн: начало (памятка новичкам)

- 02 августа 2019, 12:31

- |

Глава из моей книжечки — немного банальной вечнозеленой правды. Кому нужно про сложное и чтобы денег быстро, см. мой весенний цикл про алгошки. Здесь же: не сложное, для всех, не ахти какое доходное, зато надежно и переживет все остальное.

------///------

Если бы у человека в жизни был только один урок, который он услышит про инвестиции, это должен быть урок по ассет алокейшн (по-русски — распределение активов). Любая другая тема устареет.

Научим трейдить по тренду – через пару лет на рынке кончатся тренды. Научим отбирать хорошие акции – через двадцать лет окажемся в другом мире, где акции, отобранные по этой науке, окажутся уже не хорошие.

Но обратите внимание, тема с отбором акций по фундаментальным характеристикам скорее всего переживет конкретную торговую систему. Хотя вторая тема явно доходнее.

Вообще, на рынке действует неформальное правило: чем доходнее игра, тем она короче по времени.

( Читать дальше )

Классификация трейдеров (краснокнижная)

- 19 июля 2019, 13:38

- |

Краснокнижная классификация трейдеров и причастных к трейдингу )

1.Осёл. В отличие от осла в восточной поговорке, который никогда не падает в одну и ту же канаву дважды, биржевой осёл попадает в одну и ту же яму тысячу раз, каждый раз находя новую причину, чтобы оправдать себя. Осёл упорно упорото усредняется до победного конца маржинколла и всегда находит причину своему поражению где угодно, но только не в себе. У осла всегда виноват кукел, брокер, спекули, инсайдеры, жена или собака.

Почти не способен эволюционировать, разве что до уровня свиньи.

2. Свинья. Называет себя свингером (не в смысле половых пристрастий), а из стиля своей торговли (свинг-трейдинг), забыв древнюю трейдерскую мудрость, что быки зарабатывают и медведи зарабатывают, а свиней режут. Свинья бегает по всему рынку, громко хрюкая и находя возможности для сделки на каждой х… не: пробой, ложный пробой, отбой, три чёрных повесившихся с брошеннмы младенцем вороны с молотом, квартальный отчёт, дивидендная отсечка, взрыв танкера, Трамп пёрнул в твиттере… И иже с ними. Свиньи готовы торговать любой бред, считая, что каждый день с рынка можно уносить домой немного комбикорма. С течением времени эволюционирует в самый твердолобый вид -

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал