Избранное трейдера Андрей Бежин (s_point)

США: Ставка LIBOR, проценты по ГКО, деловое кредитование.

- 25 января 2018, 14:49

- |

- комментировать

- ★2

- Комментарии ( 1 )

Полиметалл - в 2017 году увеличил производство золота на 21% г/г, до 1,075 миллиона унций,

- 24 января 2018, 12:09

- |

Совет Директоров принял решение не выплачивать в 2017 году специальный дивиденд, так как свободный денежный поток будет полностью распределен между акционерами в форме регулярных дивидендов, которые составят 50% от чистой прибыли.

Совет Директоров примет решение о размере окончательных дивидендов за 2017 год в марте 2018 года, исходя из итоговых финансовых результатов.

ПРОГНОЗ НА 2018 ГОД

Полиметалл подтверждает производственный план на 2018 год в объеме 1,55 млн унций золотого эквивалента и на 2019 год в объеме 1,7 млн унций золотого эквивалента. Основными факторами роста станут запуск и вывод Кызыла на проектные показатели, повторный запуск участка переработки окисленной руды на Майском и продолжающиеся улучшения в работе Варваринского и Капана. Все это должно компенсировать запланированное снижение содержаний на Хаканджинском и Воронцовском. Как и в прошлые годы, производство в течение предстоящих двух лет, традиционно, будет выше во втором полугодии за счет сезонности.

( Читать дальше )

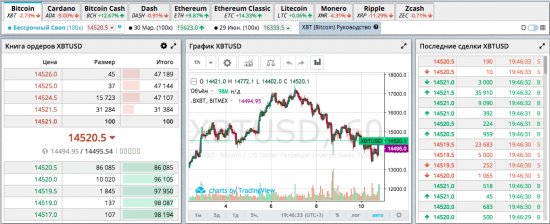

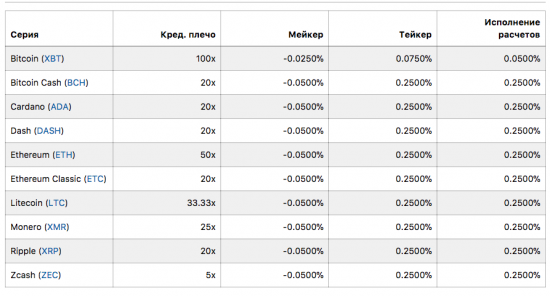

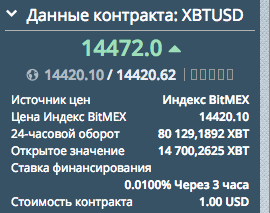

Биржа BitMEX - обзор, инструкция.

- 10 января 2018, 20:36

- |

Общая информация о бирже BitMEX

Криптовалютная биржа Битмекс начала свою работу еще в далеком 2013 году, с тех пор сумев стать одним из лидеров этой индустрии. Управляющая компания HDR Global Trading Limited зарегистрирована в Республике Сейшельские острова.

- Официальный сайт биржи: www.bitmex.com

- Язык интерфейса: английский, китайский, русский

- Есть русскоязычный трейдерский чат, где желающие могут общаться, делиться идеями и помогать друг другу.

Криптовалюты, представленные на бирже: Bitcoin, Cardano, Bitcoin Cash, Dash, Ethereum, Ethereum Classic, Litecoin, Monero, Zcash, Ripple.

Преимущества биржи BitMEX

1. Простая регистрация, быстрое начало работы.Отсутствие необходимости прохождения верификации. К торгам можно приступать сразу после регистрации и пополнения счета. К слову пополнить счет здесь можно только при помощи биткоина.

2. Огромные торговые обороты. За сутки торговый объем биржи уже плотно приближается к отметке в 1 миллиард долларов. О чем это говорит? Что именно на этой бирже происходит основная торговля, а остальные биржи уже подтягивают свои курсы.

3. Рекордное кредитное плечо. Кредитное плечо большинства бирж, которые предоставляют данную услугу, изредка доходит до 1:10. Здесь же у нас кредитное плечо 1:100 + высокая волатильность криптовалют. Только представьте сколько может принести денег грамотно выбранная точка входа с таким плечом под памп какой-нибудь криптовалюты, к примеру Ripple. Да, риски соразмерные конечно, но сам факт наличия такого инструмента это классно.

4. Возможность играть на понижение. В отличие от большинства бирж тут есть возможность играть не только на повышение курса криптовалют, но и на его понижение. То есть вы можете в любой момент зашорить к примеру биткоин и заработать на его падении, пока другие держатели будут терять деньги. А если вы выберете грамотный момент и зашортите его с плечом, то к концу сделки можно будет покупать Lamborgini.

Недостатки биржи BitMEX.

( Читать дальше )

Об оценке акций, P/E и его расчетных значениях для рынков.

- 15 декабря 2017, 14:10

- |

Поводом для написания сего опуса(лат. opus — работа, произведение) послужила книга Асвата Дамодарана «Оценка стоимости активов», в оригинале на английском она называется «The Little Book Of Valuation». Интересный кусочек оттуда, с небольшими моими комментариями.

Как известно, одной из вариаций модели дисконтирования дивидендов, является так называемая модель Гордона. В книге она записана так:

Стоимость собственного(акционерного) капитала — стоимость всех акций компании, полученная на основе данной модели дисконтирования. Другими словами это ожидаемая капитализация компании. Стоимость привлечения собственного капитала(она же ставка дисконтирования) — отражает ожидаемую доходность акций компании, если смотреть с позиции акционеров. Если смотреть с позиции компании, то это ожидаемая минимальная ставка процента, за которую инвесторы согласятся разместить свой капитал в акциях компании. Для определения стоимости привлечения собственного капитала Дамодаран использует

( Читать дальше )

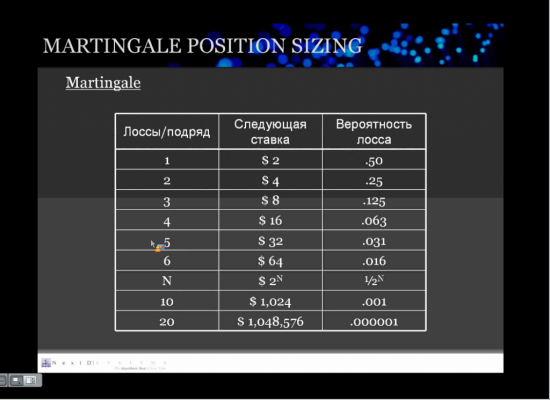

Смещение вероятности

- 16 ноября 2017, 11:13

- |

Мой путь в трейдинг начался с того, что я где-то услышал, о системе мартингейл. Суть ее в том, что при проигрыше ставка удваивается. Т.е. выстраивается пирамида из ставок. Например: поставили 1 — выиграли. Поставили опять 1 — проиграли. Поставили 2 -проиграли поставили 4 — выиграли. Получилось проиграли 1+2=3, но выиграли 4 и результат по 3-м последним сделкам 1. Т.е. в итоге мы совершили 4 сделки, 2 проигрыша и 2 выигрыша — но магическим образом у нас получилось прибыль 2.

( Читать дальше )

«Фьючерсов на Биткоин не будет»: брокер выкупил полосу в Wall Street Journal, чтобы предупредить об опасности

- 16 ноября 2017, 10:52

- |

Для того, чтобы не допустить выхода на рынок фьючерсов на Биткоин, главный исполнительный директор Interactive Brokers Group Томас Петерфи выкупил целую страницу в Wall Street Journal, сообщает Business Insider.

Свое послание Петерфи адресовал председателю Комиссии по срочной биржевой торговле (CFTC) Кристоферу Джанкарло. Брокер написал, что регулятор не должен допустить запуска фьючерсов на Биткоин на площадке CME Group, который может состояться уже в середине декабря.

По мнению Петерфи, рынок Биткоина еще недостаточно развит для того, чтобы можно было выпускать фьючерсы, которые будут доступны традиционным инвесторам.

«Криптовалюты не обладают устоявшимся, регулируемым и проверенным опытным путем рынком», — написал брокер, добавив, что Биткоин и его рынок существуют менее 10 лет и они мало приспособлены, если вообще приспособлены, к существующим экономическим условиям».

Петерфи постарался обратить внимание и на волатильность рынка криптовалют, опасаясь, что криптовалюты плохо повлияют на другие фьючерсные продукты и на реальную экономику в целом. А вот в Bank of America считают, что выход фьючерсов на Биткоин приведет как раз к снижению уровня волатильности криптовалюты.

Насим Талеб: "«А сколько у тебя на банковском счете?»

- 16 ноября 2017, 10:43

- |

Самая страшная патология нашего времени — потеря контакта с реальностью. Когда я зарабатывал торговлей на бирже, то часто сталкивался с особым типом трейдеров, которые просчитывали какой-то сценарий на компьютере, а потом пребывали в уверенности, что в действительности все будет так же. Лучший вопрос, который сбивает с них апломб, — «А сколько у тебя на банковском счете?» Потому что теоретики редко становятся богачами: человек способен принимать здравые решения, только если он включен в реальность. Сейчас существует целый класс псевдоэкспертов — некомпетентных людей, которые думают, что они компетентны.

Подробнее на РБК:

www.rbc.ru/interview/own_business/16/11/2017/5a0c361d9a7947003e4aff7c?from=center_2

НЕФТЬ.СОТы. 171108. ШТОПОР.

- 08 ноября 2017, 13:53

- |

Но кинуть своих подписчиков, коих уже больше сотни, совесть не позволяет.

То что сейчас происходит по брент называется «ШТОПОР», на графике это выглядит как всеми желанный тренд и если бы не нефть Лайт, то брент уже была бы выше 70, потому что алчности фондов нет предела.

Механизм этого процесса кратко был описан в посте НЕФТЬ. СОТы. 170919. Кого рвём?.

1-й вывод был такой

1) Если рынок всей толпой будет рвать шорты «полосатых медведей» до упора, то пёр может продлиться и до конца января 2018, потому что а) никто не знает как у полосатых размазаны 200тыс шортов по месяцам. б)по открытому интересу большие объемы фьючей сосредоточены на декабрьском и мартовском контрактах.

а второй такой

2) Полосатые медведи получили в конце 2015 кучу денег за проданные фьючи, а сейчас они в дауне. Это называется маржинкол. Следовательно вариантов два а) Довносить реальных денег, что производителю делать не с руки. (это будет видно по падению ОИ после экспирации) б) Напродавать новых фьючей, поскольку цену дают хорошую и загнать дальние фьючи в бэквордацию.(чего так желает опэк) (тогда ОИ особо не изменится)

( Читать дальше )

Разбор отчета Amazon.com за 3 квартал 2017

- 28 октября 2017, 19:35

- |

Совокупная выручка ускорила рост и увеличилась на 34% г/г до $43,7 млрд (без учета покупки Whole Foods Market рост составил бы 29% г/г). В региональной разбивке показателя — 58% пришлось на США, 31% на глобальные продажи, 10% на сервисы для бизнеса и т.п. Продажи в США выросли на 35% г/г, глобальные продажи – на 29%. В продуктовой разбивке выручки — 60% пришлось на продажи товаров и услуг онлайн, 18% на оказание посреднических услуг, 6% на подписные сервисы (Amazon Prime), 3% на офлайн магазины продуктового ритейлера Whole Foods Market, 10% на упомянутые ранее сервисы для бизнеса и т.п. Продажи онлайн выросли на 22% г/г, посреднические услуги – на 40% г/г, подписные сервисы на 59% г/г, упомянутые ранее сервисы для бизнеса и т.п. – на 42% г/г.

Рентабельность Amazon.com на уровне OIBDA по выручке в 3 квартале 2017 года из-за опережающего роста большинства статей расходов составила 7,5% ($3,3 млрд), что на 0,6 п.п. ниже показателя годом ранее. Операционная прибыль упала на 40% г/г до $0,35 млрд. Чистая прибыль выросла на 2% г/г и составила $0,25 млрд.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал