Избранное трейдера Андрей Бежин (s_point)

Внешняя торговля январь-май 2017

- 07 июля 2017, 16:25

- |

Экспорт: 138.5 млрд$ (+30.1% к январю-маю 2016)

Импорт: 81.9 млрд$ (+26.6%)

Структура экспорта:

Кросспост rffx.ru

( Читать дальше )

- комментировать

- ★3

- Комментарии ( 6 )

Мастер-Класс по Блокчейну и Криптовалюте от Анатолия Радченко (сегодня в 20:30 МСК)

- 28 июня 2017, 20:06

- |

акции Машиностроительного завода

- 27 июня 2017, 22:39

- |

Считаю, что у каждого инвестора должна быть в портфеле любимая акция. Доля в компании, чей бизнес ему близок, понятен и просто нравится. Компания, которая стабильно зарабатывает и чтобы можно было стать акционером за адекватные деньги, чтобы был запас прочности и потенциал. Эдакий Тинькофф-банк, только за разумные деньги и в какой-нибудь другой сфере.

Для меня такая компания — Машиностроительный завод (г. Электросталь). Ребята выпускают топливо для ядерных реакторов, часть продают в России, значительную долю занимает экспорт. Это внебиржевая акция, её купить можно с помощью переговорных сделок в районе 4000 рублей за бумагу (всего у компании 1.6 млн бумаг, капитализация всего лишь 6.5 млрд рублей). Лет 5 назад компания торговалась на ММВБ, но поскольку предприятие стратегическое, бумаги сняли с торгов и даже одно время запретили совершать операции с акциями этой компании. Итак, при такой капитализации компания зарабатывает 5-6 млрд рублей чистой прибыли в год и одалживает их атомной надстройке под названием ТВЭЛ.

( Читать дальше )

Надо ли сейчас собирать свою ферму для майнинга криптовалют?

- 23 июня 2017, 12:17

- |

Карты подорожали в 1.5 раза.

Но окупаемость фермы по-прежнему хорошая — 3-6 месяцев.

Если в компе уже есть мощная игровая карта — то имеет смысл майнить на ней, по крайней мере такой мини-майнинг отобъёт затраты на ее покупку.

Если собирать ферму — то тут возможны варианты от 10тр (из старья) и до 1.5млнр (мини-бизнес).

( Читать дальше )

MineCloud - экономическая игрушка, не требующая вложений.

- 23 июня 2017, 10:55

- |

Раньше я уже писал об имитаторах облачного майнинга Eobot и VixIce:

Как отличить реальные сервисы облачного майнинга от их имитации.

Eobot — увлекательная экономическая игра для новичков, желающих ознакомиться с облачным майнингом криптовалют.

Как распродать мощности и вывести средства с сервиса облачного майнинга Eobot.

VixIce HYIP «Cloud Mining»: Bonus=100Gh\s за регистрацию.

( Читать дальше )

Ажиотаж вокруг ICO Status привел к массовому сбою сети Ethereum

- 22 июня 2017, 00:38

- |

Источник: http://forklog.com/azhiotazh-vokrug-ico-status-privel-k-massovomu-sboyu-seti-ethereum/

Старт ICO сингапурского блокчейн-стартапа Status оказался не таким гладким, как рассчитывали создатели проекта, и привел к массовому сбою в работе сети Ethereum.

Status заявляет себя в качестве свободного мобильного клиента с открытым исходным кодом, ориентированного на Android и iOS и построенного полностью на технологиях Ethereum.

ICO проекта стартовало вечером 20 июня, рассчитывая собрать 300 000 ETH. На момент публикации (09:00 GMT) в проект инвестировано 289,185.36 ETH ($ 97,669,466.11), однако еще на старте стали появляться сообщения, что транзакции на указанный организаторами Ethereum-кошелек не проходят.

Некоторые, как, например, сооснователь Blockstack Райан Ши, связали это с ограниченностью самой сети Ethereum:

The Status ICO on Ethereum started just minutes ago and already has over 10,000 unconfirmed TX’s worth 450,000 ETH https://t.co/ZNbk3rWyrJ

( Читать дальше )

Финансирование блокчейн-проектов: парадоксы ICO (часть 1)

- 22 июня 2017, 00:33

- |

Источник: http://forklog.com/finansirovanie-blokchejn-proektov-paradoksy-ico-chast-1/

ForkLog представляет первую часть статьи о финансировании проектов с помощью проведения ICO, написанную кандидатом экономических наук, директором блокчейн-акселератора Финуниверситета и сооснователем Dolphin Blockchain Intelligence Андреем Варнавским.

ICO (Initial Coin Offerings) — это уже не просто популярный способ финансирования проектов, основанных на технологии блокчейн. Сейчас все чаще встречаются выходящие на краудсейл проекты, в которых блокчейн не является основой.

В рамках ICO начинают привлекать средства бизнесы, которые вообще не являются технологичными: это могут быть сельскохозяйственные проекты или даже проекты из сферы телевидения и кино. Так, на днях о привлечении средств через краудсейл объявила команда сериала о блокчейне «Миссия на 21 миллион».

( Читать дальше )

То чувство, когда нет отложенного спроса!

- 21 июня 2017, 22:54

- |

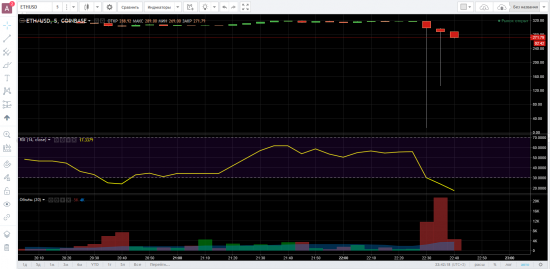

У эфира отложенный спрос, по косвенным оценкам не превышал 100 миллионов долларов за все последние недели упоротого роста. А капитализация более 30 миллиардов, некоторые краудсейлы более 100 миллионов (прям мировые рекорды, ага!). И вот видимо результат, когда кто-то попробовал с ICO продать совсем чуть-чуть, быть может сотую часть полученных монет:

А представьте верующих в бесконечный вертикальный рост, как их скрепы пошатнулись в этот тонкий момент :) Технология и криптовалюта будущего, которая согласно негласному основному догмату должна быть интересна всем корпорациям и банкам, именно как предмет для покупки. Выросла более чем в 50 раз за неполных полгода. Быть может отчасти обоснованно, но насколько процентов? Как на мой вкус, все эти умные контракты, даже при условии гарантированной монополии на рынок децентрализованных вычислений (кто-ж её позволит?), не могут сегодня стоить даже 2 миллиарда долларов. Это просто настолько огромные сумасшедшие деньги, что для хомяков покупающих пузырь, становятся просто абстракцией — им достаточно отмахнуться аргументом о том, что у корпораций миллиарды абсолютно лишних денег на счетах есть, и они безусловно рады их потратить на какую-нибудь «инновацию». Хотя это уморительно смешно звучит, учитывая насколько прагматичны в среднем топ-менеджеры крупных компаний и банков. В итоге получилась стандартная пирамида, когда покупатели идут стадно, под поток совершенно лживой сказки (аналитикой ангажированный PR через разные СМИ, называть не хочется). Но прибыль зафиксировать имеют право лишь организаторы хайпа, а остальные пускай несколько лет ждут возвращения пузыря. В истории криптовалют уже была настолько-же заметная попытка выманить биткойны у владельцев, когда безудержно и беспричинно рос лайткойн в 2013 году. На сегодняшнее время эта криптовалюта только только вернулась к своим историческим максимумам ;)

Друзья, сделал качественную подборку фильмов на Биржевую тематику)

- 21 июня 2017, 18:07

- |

Список фильмов находится по этой ссылке: https://vk.cc/6NdGLI Приятного просмотра! =)

Григорий Исаев: про индексные ETF и оттоки из активных фондов

- 16 июня 2017, 12:22

- |

Вот такая вот феерическая картина у нас по притокам в ETFs в этом году.

Немногие кстати понимают, что подобные потоки

а) увеличивают агрегированный риск инвесторов

б) толкают рынок выше значительно и продолжают надувать пузырики.

Центробанки тут ни при чем :). Сейчас объясню почему.

Большинство этих притоков естественно не новые деньги, а деньги, которые инвесторы достали у активных управляющих либо забрали из облигаций и т.д. В случае облиг надеюсь понятно почему это более рискованно. Посмотрим на активные vs индексные (не “пассивные”, пассивность etfs — это оксюморон, индексные — это реально такие же активные, просто медленные и по известной стратегии).

Активные управляющие бывают разные, но в основном конечно они пытаются покупать дешевые акции и не покупать дорогие. Т.е. тяготеют так или иначе к value инвестированию. В ETF в среднем (они бывают конечно тоже самые разные и даже активные, но львиная доля притоков — это все же олдскул индексные фонды) все не так — чем дороже стоит бумага, тем выше при прочих равных ее вес, тем больше денег туда заходит, когда приходят в фонд новые деньги. Это чистая математика.

Соответственно чего происходит когда идут такие массивные изъятия денег у активных фондов и притоки в пассивные? Активные фонды вынуждены продавать свои более дешевые в среднем акции, причем продают как правило наиболее дешевые, чтобы резать так сказать loosers. После чего эти деньги уходят в индексные фонды, которые чем дороже акция, тем больше денег в нее заливают.

В результате в среднем идут огромные притоки в momentum/glamour stocks и оттоки из value. Не удивительно что последние годы value относительно других факторов находится в полной заднице. Подобная картина, только в меньшем масштабе наблюдалась последний раз в 99 году кстати, тогда каждый инвестор и его собака покупал только недавно появившиеся SPDR и QQQ. Сколько это может продолжаться — вопрос, но рано или поздно конечно оно закончится и даже развернется. Естественно при такой картине как сейчас надеяться что индексы акций американских дадут лет через 7-10 хоть что-то похожее на их среднюю историческую доходность — очень глупо. Многие очень успешные исторически компании и аналитики сейчас прогнозируют на таком горизонте реальную доходность около и даже ниже нуля для голубых фишек американских. Забавно что российские инвесторы многие по наблюдения давно тоже ломанулись в этот тренд, хотя, не смотря на все риски, дома можно найти очень хорошие бумаги по очень хорошим ценам (а уж если ты живешь в РФ, то чего тебе эти риски ты их итак несешь каждый день).

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал