Избранное трейдера sasha

Как американский фондовый рынок стал таким многогранным и сложным

- 20 марта 2016, 18:39

- |

Когда то торговля акциями была довольно проста и даже примитивна.

Горстка бирж, во главе с Нью-Йоркской фондовой биржей и Nasdaq, были доминирующими в сфере торговли акциями. Покупатель делал свой заказ (ордер) у брокера, который озвучивал и выполнял его в биржевом зале.

Это означало, что все люди, покупающие и продающие акции конкретной компании, будут толкаться в одном и том же месте. Торговля была относительно простой.

Но потом ситуация начала становиться более сложной.

В 1997 году комиссия по ценным бумагам и биржам внесла изменения в некоторые правила, которые открыли дверь для альтернативы громоздким биржевым ямам.

Чтобы забрать долю рынка у крупных конкурентов, небольшие электронные биржи внедрили модель, которая называлась «maker-taker pricing model». Суть её заключалась в использовании сборов и кредитов, для поощрения трейдеров размещающих заказы на их платформах.

После этого котировки ушли от дробных значений (самым маленьким значением была одна шестнадцатая доллара) к десятичным числам в 2001 году. Данное изменение дало толчок к развитию автоматизированной и высокочастотной торговли, их доля значительно увеличилась. Заработало много электронных бирж. Рынок разделился на еще большое число сегментов.

( Читать дальше )

- комментировать

- ★4

- Комментарии ( 5 )

Что такое теория относительности?

- 20 марта 2016, 13:55

- |

Про теорию относительности. Made in USSR. Держит в напряжении все 20 мин.)) Покруче интерстеллара.

Тильт- это сожаление о потерянном времени

- 15 марта 2016, 11:56

- |

Удачных торгов!!!

Value и цена обучению Дейтрейдингу Часть 4 (Бесплатное Обучение)

- 08 февраля 2016, 17:57

- |

Часть 2

Часть 3

После написания, предыдущего поста, где я описал как я проходил обучение, появились комментарии в стиле «Вот раньше было лучше, раньше было бесплатно, а сейчас вы берете деньги и поэтому вы такие добрые»

Прошло много времени. Модель, по которой Пропкомпании работали в прошлом уже не существует. По крайней мере, она очень сильно изменилась. Так как же был устроен первый Prop, где меня обучили торговле? На чем зарабатывает Пропкомпания?

( Читать дальше )

Методика определения пробоя уровней с вероятностью в 80%.

- 08 февраля 2016, 16:19

- |

Методика определения пробоя уровней с вероятность в 80%. Много рассказывать тут не буду, все ответы в видео.

Как торговать ложный пробой, мой прошлый блог можно почитать тут.

Если видео вам понравилось или было полезно, поставьте плюсик, спасибо.

Раз такая пьянка, ну и моя рецензия на фильм "Игра на понижение"

- 27 января 2016, 11:23

- |

«Игра на понижение» номинант на Оскар.

«Игра на понижение» номинант на Оскар.Попытка актеров сыграть трейдеров, попытка сценаристов разобраться в хитросплеениях финансовых инструментов, а режиссера снять художественный фильм, где я как трейдер сказал бы «Верю!»

Но не получилось.

Кристиан Бейл, великолепный актер, тот Бейл который блистал игрой в «Престиж», «Боец», «Темный рыцарь», «Эквилибриум» пытался весь фильм изображать одноглазого главу хедж фонда, и складывается такое ощущение, что он вообще не понимает, куда попал, что он делает на съемочной площадке, как играть этого персонажа.

Часть фильма — попытка объяснить домохозяйкам причины кризиса 2008г. Идиотскими приемами вроде блондинки в ванной.

Часть — попытка доказать, что все можно было просчитать, а люди, кто просчитали, те которые купили CDS, единственно умные люди. Особенно те, кто сделали это на всю котлету.

( Читать дальше )

где смотреть открытый интерес на фьючерсы и опционы СМЕ

- 19 января 2016, 20:11

- |

В копилку небольших (надеюсь!) полезностей...

Доступная всем информация с сайта СМЕ. Без терминала, без подписки.

Предупрежу вопрос- в реальном времени информации об ОИ на СМЕ не выдается. Информация обновляется раз в сутки.

Успешной торговли! :)

Анектоды от Гречкина

- 10 января 2016, 17:51

- |

1. Выходит как-то раз трейдер Свирельев во двор на турнике подтянуться и видит, что трейдер Гречкин намывает кредитное Бентли.

— Ну че Михалыч, лицензию слышал твою аннулировали!

— Бог с тобой, Макс, только моя таксистская лицензия сейчас и кормит. А ты отбил семинарами лося на ЛЧИ?

— Почти. Еще только 741 косарь остался.

2. Приходят Олейник и Шадрин в публичный дом. Олейник сразу набросился на первую встречную даму и отымел ее. Но оказалось, что это был посетитель борделя. Но посетителю и Олейнику все понравилось. А Шадрин заказал трех самых известных, возрастных дам, так скажем, с хорошей кредитной историей, обладающих потребительской монополией (все по Баффету), и читал им стихи, пел романсы, дарил цветы и продлевал-докупал-продлевал пока они не вышли на пенсию. Ну в общем Саня потом сам себя обслужил.

( Читать дальше )

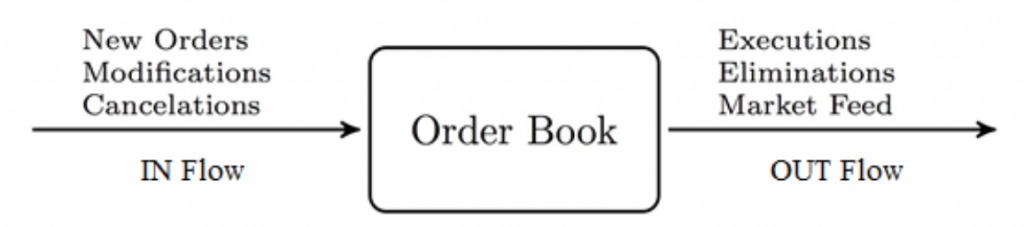

Влияние информации в книге заявок на метрики рынка. Часть 3

- 06 января 2016, 10:09

- |

Начало здесь.

Индикаторы стабильности книги лимитных ордеров

Традиционно стабильность, или эластичность рынка, представляется термином ликвидность, которая является возможностью трансформации одного вида актива в другой за короткий временной период без потерь. Легкость такой трансформации, в смысле требующегося времени и воздействия на цену, видится как мера здорового состояния рынка. К сожалению, ликвидность — это многомерное явление, делающее трудным сведение его к единому значению. Можно определить ликвидность в 4-х измерениях:

Время между сделками. Определяет возможность исполнить транзакцию немедленно по текущей цене. Время ожидания между сделками характеризует данную меру.

Плотность. Возможность купить или продать актив около одной цены и одно и тоже время, обычно трактуется как спред между лучшими бидом и аском.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал