Избранное трейдера Светлана

Практический пример использования Tensorflow serving для применения ваших моделей в любой среде алгоритмической торговли.

- 02 сентября 2019, 09:19

- |

Я забыл, что видео посты на смарт-лабе сразу отправляются в бан :), поэтому немного текста.

Я как-то начал тему о том, что новые технологии очень помогают и облегчают жизнь алготрейдерам. И хотел показать как удобно использовать tensorflow serving, запущенный в docker контейнере, для использования моделей машинного и глубокого обучения. Так как такой метод позволяет быстро и лего развернуть, и использовать ваши модели почти в любой торговой среде.

И так, этот пост логическое завершение предыдущего: https://smart-lab.ru/blog/558070.php

Там было видео, в котором я рассмотрел подготовку данных. Мы получили исторические цены от yahoo сервиса, выбрали точки входа по нашей стратегии и подготовили датасет для алгоритма машинного обучения.

В сегодняшнем видео будет следующее:

— Используя tensorflow.keras api мы создадим две версии нейронной сети;

Сети очень простые и реализуют бинарную классификацию, отднако выходной слой имеет сигмоидную функцию активации и поэтому на выходе мы будем получать вероятность, а не конкретный класс. А как вы возможно помните, нейронная сеть нам нужна именно для того, что бы предстказывать вероятность получения нашей прибыли.

( Читать дальше )

- комментировать

- ★13

- Комментарии ( 19 )

Новости компаний — обзоры прессы перед открытием рынка

- 02 сентября 2019, 09:17

- |

Инвесторозамещение. Фондовый рынок меняет внешние вложения на внутренние

Двенадцатый месяц подряд международные инвесторы сокращают инвестиции на российском фондовом рынке. За это время они вывели из страновых фондов $2,9 млрд. Тем не менее российские фондовые индексы остаются лидерами роста среди мировых. Поддержку им оказывают внутренние инвесторы, которые активно ищут замену дешевеющим вкладам.

https://www.kommersant.ru/doc/4079533

МТС распутает провода. Компания может реорганизовать интернет-провайдера МГТС

МТС рассмотрит вопрос о масштабной реорганизации своей дочерней компании — крупнейшего в Москве интернет-провайдера

( Читать дальше )

Календарь событий на сегодня

- 02 сентября 2019, 09:00

- |

Доброе утро! Сегодня мы ожидаем следующие экономические события:

| Labor Day |

По российским акциям сегодня у нас следующие события:

| закр реестра для ВОСА (48,79 р.) | >>> | |

| ММК: закр реестра ВОСА (0,69 р) | >>> | |

| закр реестра ВОСА | ||

| НЛМК: закр реестра ВОСА (див 3,68) | >>> |

( Читать дальше )

НЕФТЬ,РИ,S/P-РАБОТАЕМ ПО ПЛАНУ.

- 02 сентября 2019, 08:48

- |

S/P-пока, как уже ранее писал, самая сложная ситуация.Ходят около нулевых отметок с их финас.года, закрытие 30 сент.2018 года примерно 2912(не очень принципиально).Уровни сверху 2960-2980(очень высокая вероятность достижения), если дальше вверх, то 3000 и 3040 и просто наверх сколько хватит времени до экспирации, если вниз то,2820-2790 и 2720-2730 и также дальше вниз до упора по времени.Похоже, что Трамп контролирует, пока, ситуацию поэтому больше за движение наверх(не без ,, обманок ,, конечно).

GOLD-цифры не привожу, нет смысла, весь год(амер.финансовый) наверх.Поэтому тут несколько вариантов-1.сейчас коррекция до 1495 -1510, потом наверх, без обновления лок.хаев.Здесь попробую купить.Могут и обновить лок.хаи, но ненамного 1590-1608. 2.,, Завязнут,, в боковике 1495-1530, где и закроются(экспирируются) 3.Скорректируются ,, поглубже,, к 1450-1460, а оттуда снова к 1500-1530.

( Читать дальше )

Лучшие бумаги недели. Выпуск 181 – обновления для понедельника

- 02 сентября 2019, 08:11

- |

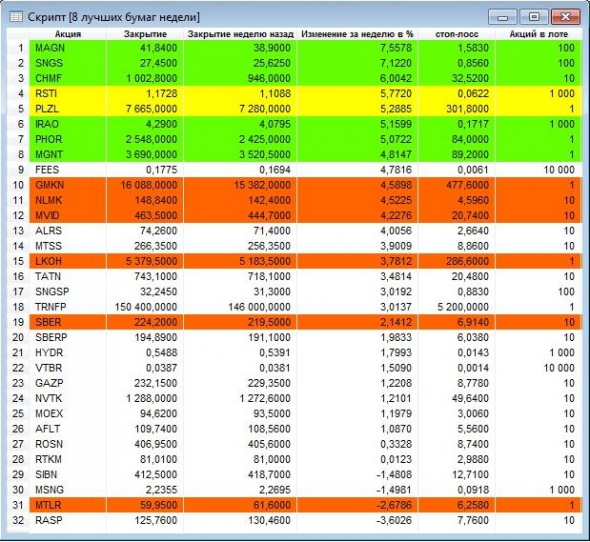

Лучшие бумаги недели. Выпуск 181 – обновления для понедельника

В таблице 1 приведены 32 наиболее ликвидные акции нашего рынка, упорядоченные по убыванию доходности за неделю с 23.08.2019 по 30.08.2019. Первые 8 акций – это лучшие бумаги недели по состоянию на утро 02.09.2019.

Внимание! В связи с делистингом на Московской бирже акций Мегафона, список из 32 бумаг претерпел одно изменение. Вместо акций Мегафона теперь при расчете лучших бумаг недели будут учитываться акции Полюса (PLZL).

Таблица 1.

Бумаги в таблице 1 выделены тремя цветами:

- Красным - были лучшими неделю назад, а сейчас нет.

- Желтым - были лучшими неделю назад и остались лучшими.

- Зеленым — не были лучшими неделю назад, а сейчас стали.

( Читать дальше )

Собственный опыт сдачи квартиры в аренду. Не теоретик.

- 02 сентября 2019, 08:02

- |

В 2-х словах, свой опыт инвестирования свободной наличности в недвигу, так сказать из первых рук. Удачный или нет решать Вам.

После кризиса 2008 года у нас в городе застройщики распродавали недвижимость с дисконтом, как положено с временным лагом относительно златоглавой.

Купил кв метры в 2009 году, в недостроенном, но активно строящемся новострое, по цене 47 800 руб з а метр, через 5 месяцев квартиру сдали + 3 месяца ушло на ремонт, общие вложения составили ± 3 млн рублей.

Так как дом в престижном районе города, сдал ее агентству за 29 000 рублей, все расходы брало на себя агентство и сдавало квартиру посуточно ( 2 раза находил объявление со своей квартирой по цене 2 800 руб/сутки). Головняков не было от слова совсем. Квартиру застраховал на 1 млн рублей, от ущерба квартире + нанесения ущерба другим квартирам от меня. Для квартиры сдающейся в аренду (есть такой полис) страховка на 1 год составляет 4 500 рублей (итого порядка 41 000 руб за 9 лет). Плюсом в расходы за 9 лет легло- замена кондиционера, покупка новой кровати, и замена варочной поверхности, что то около 30 000 руб. Легкий косметический ремонт (подбить плинтуса, поменять лампочки, розетки, 1 раз переклеили обои в комнате), агентство делало самостоятельно.

( Читать дальше )

Картина дня 02.09.2019. НЕФТЬ

- 02 сентября 2019, 07:57

- |

Локально

Пятничный пролив укладывается в рамки лонга в район63.70-65.00

С текущего положения нужно смотреть как минимум на отскок в район 60.08, а там ориентируясь на структуру этого отскока принимать решение, держать выше.

Если текущий пролив продолжат без подскока, то смотреть как проливают и ждать на лонги в районе 57.65. Локально шортить с текущих не вариант, сейчас стоим на средней цене всего этого месячного боковика.

Интрадей

На данный момент торгуемся в районе уровня 58.94, интрадейно это место неопределенности.

С текущего положения нужно ждать или задер выше, в район 59.30 и ждать там точку в шорт, или же пролив вниз, в цены 59.60-59.50 на предмет лонгов. Сам уровень пилят и от него вариант работать только при пробое и ретесте, что вверх что вниз.

( Читать дальше )

Про "святой" американский рынок: Arthur Levitt . Take on the Street. Современная история адских манипуляций и надувательства простых инвесторов от SEC.

- 02 сентября 2019, 05:36

- |

Когда я слышу про «честнейший» и «справедливейший» американский рынок акций мне становится смешно. Смешно от наивности людей совершенно искренне верящих, что Его Величество Рынок -та исключительная сила, которая движет СиПи то к небывалым высотам, то низвергая его в морские пучины.

И эта вера очень напоминает мне сказку про «прекрасный и изобильный запад» в которую верили в конце 80-ых практически все советские граждане.

Arthur Levitt-бывший глава SEC. Комиссии по ценным бумагам и биржам которая с 1934 года и занимается борьбой с манипуляциями на рынке акций. Человек конечно много повидавший.

К сожалению его книгу не встретишь в книжном магазине, тем более на русском. Но это как и с изгнанием Де Голлем «коренных афро-французов» обратно в колонии-факт- то он есть, но очень не хочется чтобы о нём знала широкая общественность.

Вот небольшой отрывок из этой книги:

«Когда я пришел в SEC в июле 1993 года, мы были на третьем году бычьего рынка, который будет работать еще семь лет. Индивидуальные инвесторы покупали акции, как никогда раньше. На первый взгляд все казалось прекрасным.

Но многое в Уолл-Стрит и корпоративной Америке заставляло меня чувствовать себя неловко.

Например, многие генеральные директора уделяли больше внимания управлению ценой своих акций, чем управлению своим бизнесом. Компании технически следовали правилам бухгалтерского учета, в то время как на самом деле раскрывали как можно меньше о своей фактической деятельности.

Якобы независимые бухгалтерские фирмы работали рука об руку с корпоративными клиентами, пытаясь смягчить стандарты бухгалтерского учета.

Когда этого было недостаточно, они были добровольными сообщниками— помогали компаниям скрывать истинную историю за цифрами.

.....

Руководители компаний и их финансовые руководители узнали, что они могут косвенно контролировать цену своих акций, добиваясь расположения аналитиков-исследователей. Некоторые из них обменивались важной информацией о доходах и разработке продукта с отдельными аналитиками, которые в свою очередь писали блестящие отчеты.

Такие выборочные раскрытия передавались влиятельным институциональным инвесторам-взаимным фондам и пенсионным фондам-и брокерам, которые могли рассчитывать на размещение значительного количества акций на счетах отдельных клиентов.

Аналитикам часто платили больше, чтобы помочь их фирмам выиграть инвестиционные банковские сделки, чем за качество их исследований. Этот нечестивый союз приносил доход аналитической фирме, но вряд ли приносил пользу большинству ее клиентов.»

P.S. Знание-сила! Всем успехов на рынке.

P.P.S. полное название книги Артура Левитта:

Take on the Street What Wall Street and Corporate America Don't Want You to Know

Азия. Понедельник.

- 02 сентября 2019, 05:23

- |

Доброе утро! Вот и началась осенняя торговая пора, подходящая итог всему году. Итак на 5.18 мск. Золото расположилось на отметке $1'523, юань практически на max. значениях к доллару 7,16. Вот такой фон на азиатской торговой сессии.

Shanghai(+0,74%);

Hang Seng(-0,50%);

Kospi(+0,03%);

Nikkei(-0,20%);

Фьючерс S&P(-0,34%);

Brent $58,89.

На 8.14 мск.

Shanghai(+1,16%);

Hang Seng(-0,57%);

Kospi(+0,13%);

Nikkei(-0,39%);

Фьючерс S&P(-0,41%);

Brent $59,01.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал