Избранное трейдера Светлана

Трамп - великий гуманист!

- 21 июня 2019, 17:18

- |

- комментировать

- ★1

- Комментарии ( 41 )

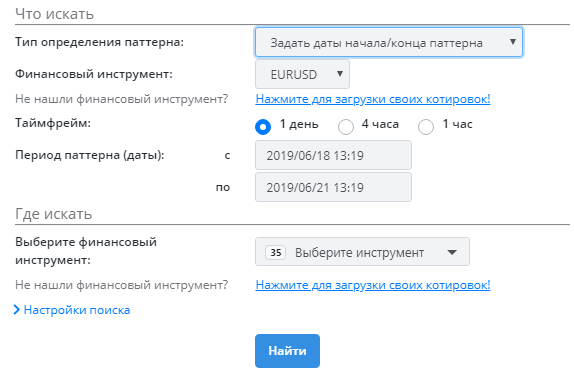

Поиск и анализ паттернов на графиках

- 21 июня 2019, 16:53

- |

Наконец то полностью переделали сервис поиска и анализа похожих паттернов.

Теперь вы можете:

— задать паттерн-образец

— выполнить поиск фин. инструментов, где сейчас сформировался данный паттерн

— выполнить поиск наиболее похожих паттернов на истории с расчетом торговой статистики по ним.

Как это работает

Допустим, вы нашли паттерн и считаете, что он дает некоторое преимущество в торговле.

Вы хотите: а) проверить это на истории; б) посмотреть, не сформировался ли сейчас этот паттерн на одном из фин. инструментов.

Давайте для примера возьмем пробой коррекционного диапазона после предшествующего роста на евродолларе:

Смотрим даты начала и конца паттерна — 2017/12/18 00:00 и 2018/01/12 23:00, далее переходим в сервис:

( Читать дальше )

Рецензия на обобщенную модель ценообразования опционов Виталия Курбаковского

- 21 июня 2019, 16:51

- |

Волею судеб прочитал статью Виталия Курбаковского, где он предлагает свою модель ценообразования опционов. Ссылка https://smart-lab.ru/blog/135564.php . Статья интереснейшая, демонстрирует высокий уровень как практической так и теоретической подготовки автора, отличную интуицию и методологию научного поиска. Прочитал и изучаю с удовольствием! Рекомендую всем, кто работает с опционами, да и не с опционами тоже. Очень жалею, что не прочитал раньше. Даже небольшую рецензию сподвигся написать :)

Как-то так получилось, что наверное любой опционщик знаком со словами типа “улыбка волатильности”, “подразумеваемая волатильность” итд. История возникновения этих слов имхо проста и эволюционна. Блэк и Шоулс написали свою теорию, в которой в числе прочих была буква сигма--просто константа теории, которую они назвали волатильностью. Вскоре выяснилось, что теория неверно описывает реальные рынки и невозможно удовлетворительно зафиттировать реальные цены опционов, манипулируя только константой сигма. Как пример--попытка фиттирования формулой Блэка и Шоулса опционов на фьючерс РТС, дата 21.06.2019, экспирация 18.07.2019, время до экспирации 27.3 дня, ЦБА=135700:

( Читать дальше )

Торгуйте Slack с Admiral Markets!

- 21 июня 2019, 16:47

- |

В четверг 20 июня Slack разместил акции на Нью-Йоркской фондовой бирже под тикером #WORK.

На открытии торговой сессии цена акций Slack составила 38,5 доллара за акцию, а общая стоимость компании превысила 23 миллиарда долларов. Это значительно выше, чем предварительная оценка компании в 16 миллиардов долларов.

Доходы Slack за 2018 год увеличились более чем на 80% и составили 400 миллионов долларов, а в конце апреля Slack привлек около 1,2 миллиарда долларов от частных инвесторов.

Как вы можете принять участие в торгах?

Мы рады сообщить, что Admiral Markets предлагает акции Slack через наш счет Admiral.Invest!

По состоянию на 20 июня 2019 года акции Slack были доступны для инвестирования всем клиентам Admiral Markets со счетами Admiral.Invest.

С Admiral.Invest трейдеры могут получить доступ к тысячам акций и ETF с 15 крупнейших мировых бирж, все из MetaTrader 5.

Почему стоит инвестировать через Admiral.Invest?

- Откройте счет с минимальными депозитами всего от 1 евро и инвестируйте с комиссией в 0.01 доллара США за акцию. Минимальная комиссия за транзакцию от 1 доллара США.

- Получите бесплатные рыночные данные в режиме реального времени, без задержек и без каких-либо дополнительных затрат.

- Создайте поток пассивного дохода, получая выплаты дивидендов.

- Используйте всемирно известную торговую платформу MetaTrader 5 с несколькими активами.

Просто войдите в Кабинет Трейдера и подайте заявку на открытие счета Admiral.Invest, чтобы начать торговлю.

Я основал HFT-фонд на деньги от скальпинга — что было не так и почему это мне не помешало

- 21 июня 2019, 16:15

- |

Многие ругают компании, которые учат людей зарабатывать и вести свои дела успешно. Называют это «успешным успехом», потому что основной бизнес таких контор — это именно пропаганда того, как быть успешными, но успех их самих только в этой пропаганде.

Но истории достижений действительно могут быть полезны — если не научить чему-то, то хотя бы вдохновить. Управляющий партнер DTI Algorithmic Александр Бутманов решил поучаствовать в деле «финансовых просветителей» и поделиться тем, что он узнал за 11 лет существования нашей компании. Сегодня часть первая — как студенту найти деньги на собственный фонд.

Как я заработал капитал и смог основать свою компанию

Много лет назад я был частным трейдером. Я совершил все возможные глупости. Торговал на кредитные средства — других денег не было, а кредитные карты во времена высокой нефти выдавались всем без оглядки, и мне, студенту первого курса, тоже. Часть средств мне предоставили друзья, чтобы я попробовал.

( Читать дальше )

Обслуживание госдолга США

- 21 июня 2019, 16:06

- |

Проценты По Федеральному Долгу $371,625,116,842.60

За Вычетом Процентных Доходов По Кредитам (29,322,887,451.63)

ЧИСТЫЙ ФЕДЕРАЛЬНЫЙ ДОЛГ ПРОЦЕНТНЫЕ РАСХОДЫ 342,302,229,390.97

Прошлый год обошелся в 485 млрд. Пока вполне укладываются, так что разговоры о снижении ставки для обслуживания якобы неподъемного по нынешним ставкам госдолга, не имеют оснований.

Предыдущие годы:

2017 — 413.3

2016 — 385.7

2015 — 367.3

2014 — 394.8

2013 — 390

2012 — 399.3

2011 — 426.7

2010 — 390.6

2009 — 363.2

2008 — 440.9

2007 — 420.4

Почему ФРС нужны высокие цены на нефть?

- 21 июня 2019, 15:24

- |

Подогреваемая неоднозначной ситуацией в персидском заливе, проливе Хормуз и заливе Оман, благодаря атакам на танкеры и ликвидацией американского дрона Ираном, торговля нефтью показывала нервированную динамику в последние дни. В четверг WTI показал впечатляющий внутридневной рост в 6% достигнув отметки в 57 долларов за баррель. Однако всего этого было недостаточно чтобы заткнуть дыру в «бездонной бочке» для финансовых вливаний сланцевой индустрии, которая продолжает «грабить» инвесторов из-за низких цен на нефть:

Два эпизода падения цены WTI ниже 50 долларов за баррель связано с резким ростом производства нефти в США. При этом во время коллапса цены в 2014-2016 году, когда баррель WTI потерял 75% стоимости за 18 месяцев сопровождался ростом числа банкротств нефтегазовых компаний в США, изначальной стратегией которых было наращивание производства за счет долгового финансирования.

( Читать дальше )

О чем говорит денежный рынок США?

- 21 июня 2019, 15:11

- |

В преддверии предварительных данных по деловому циклу в США хочу сконцентрировать ваше внимание на состоянии денежного рынка США. Как указывают монетаристы, показатели денежного рынка имеют хорошую предсказательную силу. Ибо сначала деньги потом расширение экономики.

Начну с призыва к действию: подписывайтесь на мой канал Телеграмм https://t.me/khtrader в нем вы найдете много оперативной информации по финрынкам и трейдингу.

Итак, первым делом представляю вашему вниманию картинку иллюстрирующую ситуацию динамику делового цикла и индекса S&P500.

Синяя линия — это авторский индикатор прогнозирующий состояние делового цикла в экономике США.

Красная — это динамика S&P500.

Корреляция между показателями 0,73, регрессия 0,5. Разброс достаточно широкий вокруг средней, но все же, доверие достаточно высокое.

Как видим мой индюк указывает на рост делового цикла, показатель чуть не дошел до 1-го стандартного отклонения, исторический, выход за этот канал происходит в аномальные для экономики стадии (стимулирование\сжатие ФРС, кризисы).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал