Избранное трейдера Светлана

Портфельная оптимизация как бустинг на «слабых» моделях

- 29 апреля 2019, 22:09

- |

Часть 2.

В прошлой части мы подбирали такую комбинацию статистических оценок динамики акций, которая давала нам возможность стабильно выбирать портфель акций лучше среднерыночного, с показателем Шарпа на 26% выше индексного.

Мы также пробовали составлять портфель из портфелей и портфель на основе портфеля оценок, но в силу высокой линейной зависимости оценок и полученных на них портфелей друг от друга Bagging ожидаемо не дал никакого результата.

Тем не менее, этот важный этап подготовительных работ – построение портфеля (или композиции портфелей) на простых, статистических оценках дал нам некоторую отправную точку, относительно которой мы будем рассматривать эффективность всех наших последующих нововведений.

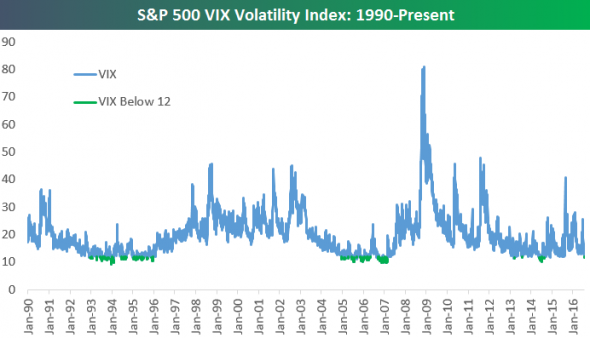

Рис. 6. Иллюстрация динамики волатильности акций США, входящих в состав индекса S&P 500.

Основную проблему стандартных методов мы видим в том, что они разработаны для стационарных стохастических процессов, в то время как любые финансовые (а зачастую природные, биологические и др.), временные ряды имеют нестационарную природу. Так, например, широко известно, что логарифмическое изменение стоимости акций является нестационарным процессом со склонностью к консолидации (кластеризации) волатильности.

( Читать дальше )

- комментировать

- ★22

- Комментарии ( 32 )

свидетели сырьевого суперцикла

- 29 апреля 2019, 21:11

- |

распределение весов в индексе:

WTI Crude Oil 23%

Unleaded Gas 5%

Heating Oil 5%

Natural Gas 6%

Corn 6%

Soybeans 6%

Live Cattle 6%

Gold 6%

Aluminum 6%

Copper 6%

Sugar 5%

Cotton 5%

Cocoa 5%

Coffee 5%

Nickel 1%

Wheat 1%

Lean Hogs 1%

Orange Juice 1%

Silver 1%

кросспост rffx.ru

Немного юмора в ленту))))

- 29 апреля 2019, 19:45

- |

Димон решил попробовать себя в биржевой торговле, судя по информации на экране депозит был открыт всего на 10 000 руб, 89.26 руб из которых он уже слил, остаток 9 910.74 руб

Денег нет, но вы держитесь)))

( Читать дальше )

Машинное обучение в задачах распознавания образов.

- 29 апреля 2019, 19:19

- |

Пока одни математики пишут роботов по машинному виденью, другие математики (то есть я), пытаются это машинное виденье обмануть.

Вообще говоря, обмануть машину не так-то уж и сложно — слишком они глупые и неповоротливые, эти машины, чтобы полагаться на их «автопилот» (хотя романтики, конечно, заявляют обратное). Но в среднем, в среднем, машины достигают более скоростного, более точного и даже часто более устойчивого результата чем люди. Таково это человеческое проклятье — большой, обучаемый мозг. Он пластичен и адаптивен, но зато проигрывает в скорости и чёткости навыкам и нейро-инстинктам, реализуемым в «рефлексах» и аналогом которых является любой Machine Learning.

Вот, например, ребята из Бельгии обманывают систему автоматического распознавания людей :

( Читать дальше )

Конкурс смартлаба и отчеты компаний

- 29 апреля 2019, 19:15

- |

https://smart-lab.ru/q/shares_fundamental3/?type=MSFO

И за 2018 год годовые отчеты МСФО:

https://smart-lab.ru/q/shares_fundamental3/?year=2018&quarter=-1&type=MSFO

Я просмотрел комментарии к отчетам, и с грустью сообщаю, что мне снова приходится расставаться с деньгами:(

Результат за последние 2 недели следующий:

Хитрый Аксельрод заработал 4000 рублей, выиграв конкурс в компаниях:

- Русская аквакультура

- Мостотрест

- НЛМК

- Камаз

- НКХП

- Протек

- Новатэк

- Абрау-Дюрсо

- ВСМПО-Ависма

- Белуга Груп

- Яндекс

- Энел Россия

Хитрый SAV55 взял штуку на отчете Детского Мира.

РоманП взял бабок на Лензолоте.

Спасибо всем кто участвует в обсуждениях корпоративных отчетов российских компаний на форуме смартлаба!

Приятно и интересно читать ваши комментарии!

Брокер ВТБ снова обделался.

- 29 апреля 2019, 19:00

- |

Сегодня целый день слушал музыку при переводе на технический отдел.

Как всегда после закрытия дневной сессии удалось дозвониться и пообщаться.

Оказывается они выпустили обновление которое не работает на некоторых версиях Андроид.

У меня конкретно 6.0

Утверждают что собрали статистику и что эта проблема характерна для китайских телефонов.

Откатывать своё обновление назад не собираются.

Мол они разослали свои замечания производителям телефонов.

Смешно. Кто такой Брокер ВТБ по сравнению с любым производителем любых китайских аппаратов.

Отказ от отмены обновления больше похоже на посыл своих некоторых клиентов пешим эротическим маршрутом.

Если не хотите потерять деньги не используйте это приложение как основное.

Но если судить по ответу специалиста ВТБ, о наличии альтернативной подачи заявок по телефону))))), они своих клиентов могут таким же образом кинуть и с QUIK, ведь есть альтернатива подачи.......

На мой взгляд Брокер ВТБ жёстко обделался.

Первые 3 торговые сигнала: счет 2:1 в пользу моих роботов

- 29 апреля 2019, 18:51

- |

Сегодня 29.04.2019 у меня закрылись две публичные сделки моих роботов:

- Робот AVP, купивший Новатэк по 1199, сегодня закрыл сделку по тэйк-профиту, цена продажи 1221.

- Робот PVVI – мой лучший, самый результативный и любимый робот, купивший в пятницу Татнефть по 765, сегодня закрыл сделку по стоп-лоссу, цена продажи 754.

На текущий момент было три публичных сигнала на покупку. Два от робота AVP и один от робота PVVI. Вот ссылки:

Робот AVP просто умничка и молодец: 2 сигнала и все в яблочко. Робот PVVI принес убыток. Увы, бывает и так. Счет у роботов в публичной торговле 2:1 в их пользу. Это хороший результат, который примерно соответствует среднестатистическим данным моих роботов.

Напомню, что всего роботов три, и все они проверены на статистике. Вот их результаты:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал