Избранное трейдера Михаил Угадайка

Будущее энергетики России Часть 2. Развитие единой сети и перспективы МРСК.

- 22 мая 2018, 13:05

- |

Чтобы оценить перспективы отдельных распределительных компаний, пройдёмся по отдельным энергосистемам (ОЭС).

ОЭС Северо-Запада.

Тут работают одноимённый МРСК и Ленэнерго. Цитата:

«На энергосистему города Санкт-Петербург и Ленинградской области приходится около 48,68 % всего потребления электрической энергии ОЭС Северо-Запада. К 2024 году этот показатель вырастет до 49,67 % по причине более высоких перспективных темпов прироста электропотребления (1,09 %) за прогнозный период по сравнению с ОЭС Северо-Запада в целом (0,80 %). При этом объем спроса на электрическую энергию возрастет на 7,87 %». «Согласно прогнозу потребления электрической энергии, энергосистема города Санкт-Петербург и Ленинградской области обеспечит около 67 % прироста спроса на электрическую энергию по ОЭС Северо-Запада в период до 2024 года».

То есть территория, подконтрольная Ленэнерго, будет развиваться веселее вотчины МРСК С-З. Стоит отметить, что в регионе планируется серьёзное развитие промышленности (заводы, газопроводы, порт, оборонка), соответственно у МРСК С-З наверняка прибавится капзатрат. Тогда как у Ленэнерго капзатраты в основном завершены, эта компания будет в ближайшие годы привлекательна.

( Читать дальше )

- комментировать

- ★4

- Комментарии ( 1 )

Как зарабатывать дейтрейдингом. Эндрю Азиз. Глава 7. Стратегии

- 21 мая 2018, 21:35

- |

Введение, Как работает дейтрейдинг

Управление рисками и счетом

Выбор акций

Платформы и инструменты

Свечной график

--------

Глава 7. Важнейшие стратегии для дейтрейдинга

В этой главе я расскажу о некоторых из своих стратегий, основанных на 3 элементах: движении цены (price action), технических индикаторах, свечах и паттернах.

Меня не волнует фундаментальный анализ, мне неинтересно что производит компания и как. Все, что мне нужно — это движение цены, индикаторы и свечи.

Существует миллион стратегий, но я выделил для себя только 9 сетапов, которые показывают наилучшие результаты, о них и пойдет речь. Во всех стратегиях участвуют отобранные по некоторым признакам акции, которые я называю Акции в игре (глава 4).

( Читать дальше )

Газпром - доставка морем небольших объемов газа выгоднее, чем СПГ и по трубе

- 21 мая 2018, 19:04

- |

Новейшая технология транспортировки компримированного природного газа (КПГ) — это морская транспортировка газа в сжатом состоянии в баллонах на судах — газовозах КПГ. Газ загружается на судно непосредственно с месторождения и не нуждается в глубокой подготовке, в связи с чем эти суда можно использовать для обслуживания труднодоступных необорудованных месторождений.

С точки зрения экономики, в акватории Черного и Балтийского морей при использовании существующих объектов газотранспортной инфраструктуры (уже построенные станции «Портовая» и «Русская») реализация технологии транспортировки газа в компримированном виде позволит существенно сократить логистические издержки при объемах транспортировки газа до 3 млрд куб. м/год. При объемах транспортировки от 3 до 5 млрд куб. м по маршрутам в Черном море выбор способа транспортировки нуждается в более глубоком обосновании экономической эффективности. Эффективность транспортировки газа в виде КПГ достигается за счет более низкой стоимости береговых сооружений по сравнению с СПГ.Почему лучше откупить короткую позицию перед датой закрытия реестра акционеров?! Режим расчета сделок (T+2).

- 21 мая 2018, 11:46

- |

Коллеги, добрый день!

В преддверии «дивидендного периода» специалисты брокера «УРАЛСИБ Кэпитал-Финансовые услуги» решили напомнить об особенностях режима расчета сделок (покупка акций перед дивидендами) и типичной ситуации, характерной для новичков, желающих заработать на падении акции после выплаты дивидендов.

Как показывает практика работы на фондовом рынке, многие инвесторы, покупающие ценные бумаги- при принятии решения о покупке той или иной ценной бумаги принимают в расчет прогнозы о возможных дивидендных выплатах. Такая информация публикуется в открытых источниках под авторством ряда именитых специалистов в области финансовой отчетности и оценки компаний. Исходя из полученной информации, инвесторы сравнивают полученные прогнозы и приобретают акции тех компаний, по ценным бумагам которых ожидаются высокие дивиденды. Как правило, упомянутые прогнозы выходят практически перед датой закрытия реестра акционеров.

И тут важно учитывать особенности режима расчета сделок на Московской бирже, так как формально собственником ценных бумаг инвестор станет только по завершении расчетов по сделке, а не в момент ее заключения. При этом, в соответствии с действующим законодательством, те физические лица, которые не попали в реестр акционеров- то есть, не являются собственниками ценных бумаг на дату формирования реестра- не имеют права получения части прибыли компании в виде дивидендов.

Режим расчетов сделок на фондовом рынке Московской биржи, определенный в Правилах торгов – “T+2”.

( Читать дальше )

Министр финансов Италии адъютант Попандопуло. Обзор на предстоящую неделю от 20.05.2018

- 20 мая 2018, 22:42

- |

По ФА…

1. Протокол ФРС, 23 мая

Сопроводительное заявление от заседания ФРС 2 мая было воспринято инвесторами голубиным по двум причинам:

— Отсутствие указаний на ожидание ускорения роста экономики США по сравнению с сопроводительными заявлениями ранее;

— Невзирая на прогресс в отношении роста инфляции, ФРС дало четко понять, что рост инфляции выше цели в 2% не приведет к изменению текущей политики постепенного повышения ставок.

Очевидно, что инвесторы при анализе протокола ФРС в первую очередь обратят внимание на обсуждение по перспективам роста экономики и инфляции в США.

Исходя из выступлений членов ФРС, на текущем этапе нет опасений в отношении замедления роста экономики США, ВВП в 1 квартале замедлился по временным причинам, в основном из-за погодных условий.

ВВП США традиционно слабый в 1 квартале, рост на 2,3% является исторически сильным, а ревизии говорят о возможном пересмотре на повышение.

Члены ФРС выражают уверенность в росте инфляции, но при этом считают комфортным превышение цели по инфляции и не ожидают чрезмерного роста инфляции.

( Читать дальше )

Экспорт-импорт России. Лучший сайт

- 20 мая 2018, 17:17

- |

ru-stat.com/analytics/

Легко посмотреть какими товарами торгуем и с кем торгуем.

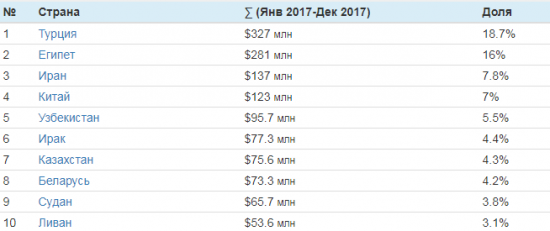

Например, страны, в которые РФ продаёт подсолнечное масло:

---

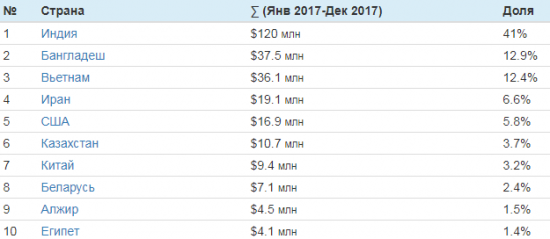

В какие страны Россия продаёт печатные книги, брошюры, листовки:

( Читать дальше )

Пора худеть, или Статистика знает всё 20.05.2018

- 20 мая 2018, 16:49

- |

---

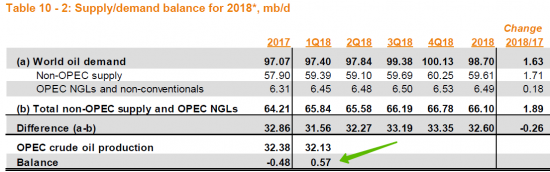

В 2017 году мировой спрос на нефть превышал её предложение (был дефицит). В 1 квартала 2018 года наоборот профицит (переизбыток нефти) в размере 0,57 млн. баррелей в день.

---

( Читать дальше )

Неловкое молчание

- 20 мая 2018, 13:21

- |

Добрый день, уважаемые читатели.

Сегодня я не буду выделять некую центральную тему, а коротко пройдемся по ряду основных событий. Не сомневаюсь, что-то, вероятно, затрагивалось уже другими авторами, по паре моментов я собираюсь написать уже больше недели. Впрочем, всему свое время.

А какое время на рынке? Возникла некоторая пауза. Многие бумаги достаточно высоко, чтобы стремиться их купить, но они все еще недостаточно дорогие, чтобы их продавать. Цели не достигнуты. Где-то все еще сильная конъюнктура, как в нефтянке, например. Нет большого смысла торопиться продавать акции нефтегазового сектора, год очевидно будет ударный, компании хорошо заработают и будут дивиденды (в дивидендных историях разумеется). Это справедливо для многих бумаг. Где-то сырье выглядит неплохо, кому-то помогает доллар, совершенно отбившийся от нефти и передающий привет исследователям корелляций, кто-то гасит долг, кто-то хорошо платит. Куда ни кинь взгляд везде все неплохо, а ведь всего месяц назад обсуждали третью мировую… Ничто не вечно под луной.

По большинству бумаг цели еще впереди — и по цене и по времени. На текущий год я планирую максимально ничего не трогать, разве что докупить на дивиденды то, что будет доступно и держать примерно до 2020, где будут пересмотры стратегий, корректировки в планы развития и прочее. Конечно, какие-нибудь форс-мажоры должны повлиять на подобный план, на то они и форс-мажоры. Но пока на фоне неловкого рыночного молчания есть что обсуждать, но нечего делать.

Очень коротко о ряде нерастущих историй: Магнит, Мостотрест, также планировался Сургут, который с растущей нефтью и повысившимся долларом был просто кремень. Не рос ни в какую. Блумберг провел исследование и рассказал о том, что следующей компанией под санкциями будет именно Сургут. Все видели эффект на Русале и не торопились брать бумагу, только несколько дней назад история с санкциями начала эмоционально отходить в тень и жадность победила.

( Читать дальше )

Хаос сабпрайма: Автомобильный пузырь лопается, и теперь статистика хуже, чем в 2008 году

- 19 мая 2018, 20:36

- |

zerohedge:

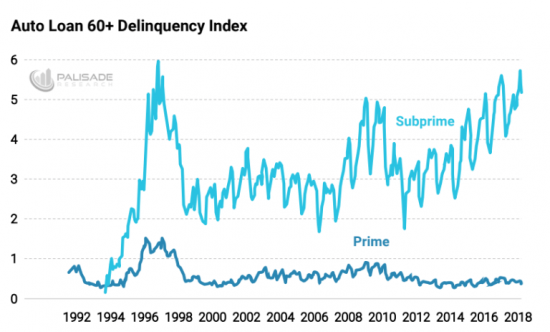

На прошлой неделе вышла статистика по ценам на подержанные автомобили, показавшая самое стремительное снижение с 2009 года, то есть с момента, сразу же последовавшего за кризисом 2008 года.

Прямо сейчас на автомобильном рынке развиваются тенденции, вызывающие крайнюю тревогу.

Объем просроченных сабпрайм-автокредитов теперь больше, чем во время последней рецессии.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал