Избранное трейдера Старик Рамуальдыч

Вола , Вега , Тетта , Гамма , РО - еще приплетают ---- ЗАЧЕМ ЭТО ВСЕ НАДО !!! БЕРЕМ и просто торгуем ценой опциона !

- 13 июня 2016, 16:28

- |

- комментировать

- ★16

- Комментарии ( 22 )

Hello, API

- 13 июня 2016, 12:34

- |

Если вы открыли счет для работы с платформой Global Zen Trader, то кроме отличного торгового терминала вы получаете возможность создавать собственных торговых роботов. Давайте сегодня создадим первое приложение «Hello API».

При этом вы будете использовать API брокера, подключаться к серверам брокера и исполнение ордеров через вашу программу будет полностью идентично исполнению ордеров через штатный торговый терминал Global Zen Trader.

В наших примерах будем использовать язык C# (C sharp).

( Читать дальше )

Оптимизация портфеля на R

- 13 июня 2016, 02:42

- |

Так получилось, что мой портфель акций сейчас состоит из следующих эмитентов:

(«BANE», «ALRS», «TGKA», «GMKN», «RUALR», «PHOR», «AKRN», «ROSN», «OFCB»)

Причин этому несколько — требование высокой ликвидности, хорошего роста за последние годы, маленькое среднеквадратичное отклонение доходностей. Есть также диверсификация по секторам: нефть, алмазы, электрогенерация, металлы, удобрения, банк.

Поставил перед собой задачу — оптимизировать доли каждого эмитента в портфеле с целью уменьшения отклонения доходности. Увеличивать саму доходность я не ставлю целью, так как понятно, что наиболее растущих акций в таком случае будет больше всего, а история не повторится. При этом моя цель в портфельных инвестициях — сбережение. А вот минимизация риска с учетом матрицы ковариаций — это интересно.

( Читать дальше )

Соотношение риска к прибыли, какое оно должно все-таки быть?

- 12 июня 2016, 23:52

- |

Итак, однажды я все-таки пришел к выводу, повторюсь, лично я и лично к своему выводу (никому ничего навязывать не собираюсь), что все-таки должна быть какая-то система в торговле, иначе — провал. Решил я начать с простого просчета, сколько сделок мне нужно закрывать в плюс, чтобы на дистанции быть в профите. Уверен, многие здравомыслящие трейдеры сами таким занимались, итак, что же я для себя открыл, оказывается, действительно, если делать всего 30% профитных трейдов и в каждом из них держать минимум тейк в три раза больше стопа, то на дистанции эквити будет расти.

Я использовал для этого собственноручно созданный Excell файл, кому интересно, вот ссылка для скачивания (файл обновлен, окультурен и в явном виде добавлены параметры комиссии, количества лотов, цены одного лота и прочего), на досуге можете побаловаться. Я обновил таблицу 100 раз и во всех случаях график эквити показывал рост на дистанции. Я выбрал 10 случайных ситуаций и сделал скрины.

( Читать дальше )

Средняя внутридневная волатильность по сберу и фртс

- 12 июня 2016, 05:28

- |

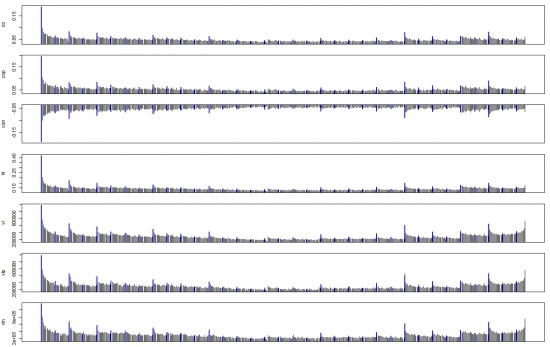

Первая картинка по Сбербанк-ао:

Вторая картинка по фРТС:

Каждый столбик это каждая минута торгового времени внутри дня, начиная с 10:00 и заканчивая 18:39 или 23:49.&n

( Читать дальше )

Создание красивых графиков на R для RIM6

- 11 июня 2016, 14:58

- |

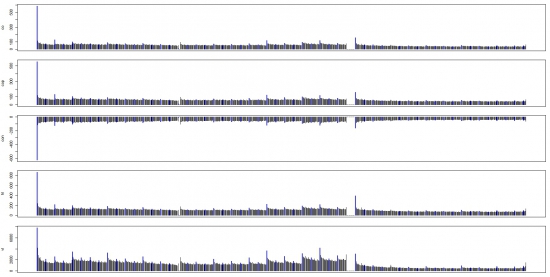

Посчитал изменения цен за 5 минут (закрытие минус открытие) для RIM6 и графически представил, насколько цена бегает в среднем и может бегать в течение этих 5 минут. Это я уже делал и показывал, но на этот раз я добавил диаграмму плотности распределения и диаграмму размаха. Ниже под графиком есть другой график — пояснение к диаграмме размаха.

Диаграмма размаха дает представление о том, какой будет размер тела свечи с вероятностью 50% — 60 пунктов и какой размер с вероятностью более 95% — не более примерно 250 пунктов. Видно также, что цена может теоретически улететь на 800 пунктов за 5 минут.

Данные взял за последние 10 дней. Если взять за последние 30, можно увидеть выброс на 1600 пунктов.

Также это можно использовать для расстановки заявок в стакане, если вы используете математическую модель для предсказания цены.

( Читать дальше )

Индикатор поиска шаблона/паттерна через корреляцию

- 10 июня 2016, 13:39

- |

В прошлый раз http://smart-lab.ru/blog/330910.php зашла речь о поиске соответствия шаблону (или паттерну) через корреляцию. В трейдинге нет строгих соответствий, поэтому интересуюсь индикаторами, которые также не “ездят по рельсам”.

Для визуализации решил разработать индикатор для квика, который будет вычислять корреляцию между заданным шаблоном и ценами открытия баров (решил сделать по ценам открытия). Ссылка на скачивание ниже.

Как пользоваться. Добавляется индикатор в квик стандартным способом. Нужно создать в папке с квиком подпапку «LuaIndicators» (если её еще нет, в ней квик ищет пользовательские индикаторы). Скопировать туда скаченный файл индикатора «CorIndicator.lua», предварительно его разархивировав. Запустить квик и кликнуть правой кнопкой мыши на открытом окне с графиком, куда планируется добавить индикатор. В выпадающей меню выбрать «добавить график (индикатор)». Далее в списке выбрать индикатор «CorIndicator», установить галочку «новое окно» и нажать «да». Окно настроек можно оставить без изменений нажав «сохранить» или внести свои настройки.

( Читать дальше )

Разбор пары для парного трейдинга и как часто надо менять весовые коэффициенты в парном трейдинге (SBRF/SBPR)

- 10 июня 2016, 10:31

- |

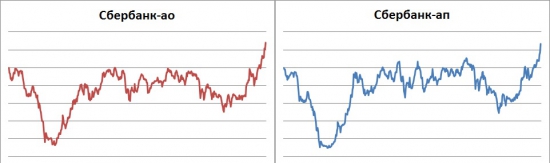

Для разбора первой стратегии возьмем популярную связку для торговцев парных стратегий: Сбербанк ао VS Сбербанк ап. Это акции одного и того же эмитента, одни обыкновенные, вторые привилегированные

Для начала предлагаю рассмотреть динамику акций с 2007 года

( Читать дальше )

Нефтяные хроники 10 июня

- 10 июня 2016, 09:51

- |

Вчера на кривой скью опционов Brent наблюдались некоторые странности, в августоской серии шли продажи волатильности, в сентябрьской она сохранялась на прежнем уровне. Как итог, мы увидели невнятную сессию, когда котировки Brent застыли где-то около 52 долларов за баррелей и находились большую часть сессии в узком диапазоне.

Еще раз оговоримся, что пока считать ситуацию «медвежьей» нельзя. Это больше напоминает переход в боковой диапазон. При «медвежьей» атаке, вероятно, паттерны на кривой скью будут более чувствительными. Может быть, сказывается внутринедельная сезонность и вторая половина недели проходит уже в более спокойном ритме торгов.

Несмотря на откат вчерашних котировок Брент преимущества в зоне путов не было. Практическая полная симметрия. При этом волатильность сохранялась у уровней среды. Продаж волатильности существенных не было, что навевает мысли о том, что сегодня или в понедельник нас может ждать движение в 2-3 доллара за баррель.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал