Избранное трейдера Валентина Ерошенко

Почему нужно иметь доступ к нормальным брокерам.

- 08 ноября 2018, 09:57

- |

Для того что бы торговать на разных рынках. Потому что мир большой компаний интересных много и глупо ограничиваться российскими распилочными компаниями.

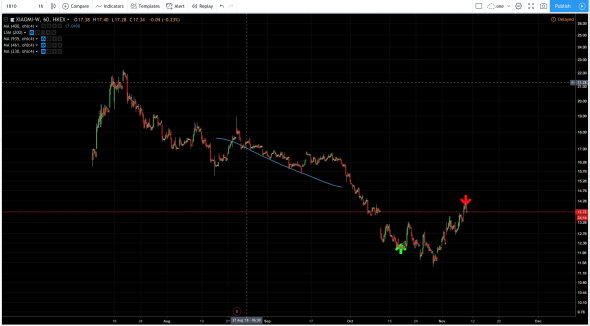

Например прикупил я тут недавно Xiaomi за 12.2 и часть скинул по 14 сегодня. Почти 15 процентов за 20 дней. Неплохо.

Метод усреднение цены

- 08 ноября 2018, 07:44

- |

Господа много кто смеялся над моим проектом, ну что как всегда смеётся тот кто смеётся последним

Что сделано было за это время?

1.Идея, как всегда самые безумные идеи, находят реализацию.Нужно только упорство и желание идти к поставленной цели..

2.Нужно чётко понимать смысл идеи, и стараться из своей головы перенести её на физическое использование..(С этим как всегда… думаю не только у меня сложнее)

3.Перенёс, как её использовать в своих барыжных целях… ну как бы всем нужны деньги… МНОГО ДЕНЕГ… ЕЩЁ БОЛЬШЕ… предела нет

4.Работа над идеей, правки, замечания, поиск программиста… И главное СИСТЕМА..

5.Система это отдельный разговор… ЕЁ думаю нет у многих, как бы кто не говорил… Самое сложное дождаться того момента когда входишь и выходишь..

6.Когда есть математика+человеческий фактор, математика говорит одно а человеческий фактор говорит… нет на… не так, это зло сам ты себе враг.Это дополнение к пункту 4-5

7.Общий шум… что это есть.На поддержку многих из Вас я и не рассчитывал… Сидеть торговать по индикаторам всегда проще… даже не по индикаторам а не придумав самому ничего… повторяю ничего осуждать тех людей кто вокруг Вас, хоть что то делает.

( Читать дальше )

Пять аргументов против коротких продаж

- 08 ноября 2018, 07:16

- |

Пять аргументов против коротких продаж

Продажа без обеспечения, или продажа в короткую (шорт) – это, пожалуй, самый опасный вид сделок на фондовом рынке. Ведь обычно вы сначала покупаете какую-то акцию, ждете некоторое время, а затем ее продаете, получая прибыль или убыток. Если после вашей покупки акция растет, то вы получаете прибыль, если она падает, вы терпите убытки. Каким же может быть размер вашей прибыли? Теоретически он неограничен, т.е. глядя на историю нашего фондового рынка, мы можем увидеть случаи, когда стоимость той или иной акции выросла в 5, 10, 15 и более раз, причем за относительно небольшой период. Чтобы не быть голословным, приведу пример акций Сбербанка, которые в феврале 2009 года стоили менее 15 рублей, а в декабре 2010 уже стоили более 100 рублей. Убыток же при покупке акций без использования заемных средств (так называемых “плечей”) может составить теоретически не более суммы вашей сделки (если купленная вами акция полностью обесценилась).

( Читать дальше )

Дивиденды 3 квартал 2018 года

- 02 ноября 2018, 11:20

- |

Напоминаю, что табличку по дивидендам вы можете найти на смартлабе:

Как её найти?

1. красная ссылка на главной сверху.

2. в главном меню

3. в поиске набрать дивиденды или просто ввести команду DIV

4. ссылка на табличку есть на всех страницах форума акций

( Читать дальше )

Деньги жгут карман или жажда инвестора

- 30 октября 2018, 21:20

- |

( Читать дальше )

Сравнение облигаций и вкладов.

- 30 октября 2018, 09:13

- |

Для сравнения берем короткие ОФЗ 26214, доход 7,9%, цена 98% к номиналу, налог на разницу к номиналу (100-98)*13%= 0,26%, коммиссия брокера минимум 0,03% (в среднем 0,05%), депозитарий минимум 120 руб в год

Чистая доходность около 7,8%

Учитываем дополнительные риски брокера (т.е стоит рассматривать только крупных брокеров, желательно госы, оптимальный по тарифам Открытие)

По ОФЗ, единственный плюс, что при повышении цены в стакане, можно быстро срубить деньги.

К примеру, в сентябре 18 зашел на крупную сумму в 3 летки и спустя неделю вышел, заработав 1% за неделю. Чистое везение, т.к цена быстро выросла.

Муниципальные облигации - максимальная доходность и минимальный срок погашения подходит под Мордовия 03 — 9,1%, погашение 2,9 года (с амортизацией около 1 года). Естественно риски по ней зашкаливают, т.к регион закредитован по уши. Чистая доходность с учетом всех расходов 9%

Те регионы, которые более менее надежны дают доходность на уровне ОФЗ.

( Читать дальше )

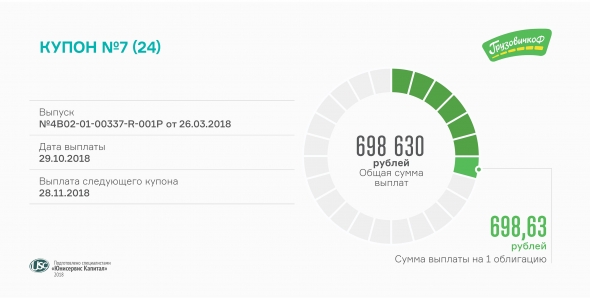

«Грузовичкоф» и «Первый ювелирный» оплатили купон

- 29 октября 2018, 17:03

- |

Ежемесячно инвесторам «Грузовичкоф» начисляется порядка 700 рублей за одну облигацию по ставке 17% годовых, «Первого ювелирного» — почти 740 рублей по ставке 18%.

«Грузовичкоф» (RU000A0ZZ0R3) к концу сентября освоил треть выпуска объемом 50 млн рублей. Средства направляются на авансы по лизингу, регистрацию и брендирование транспорта, оснащение АТП ремонтным комплексом. Перевозчик получил в распоряжение 122 автомобиля из 250 запланированных в рамках инвестиционной стратегии. Оставшуюся технику компания приобретет до конца года.

( Читать дальше )

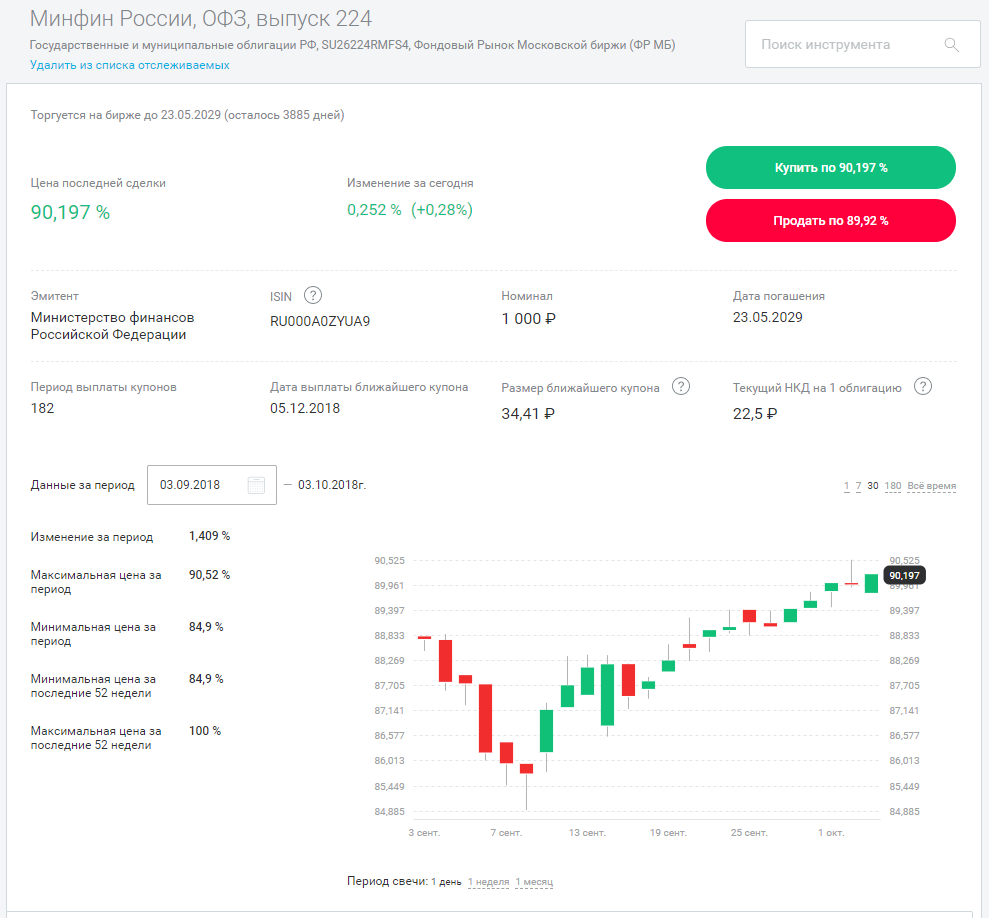

ОФЗ - начинаю покупать. Часть 2

- 25 октября 2018, 09:25

- |

___

Весь сентябрь у меня был очень активным — отпуск, переезд на новое место и еще много чего, так что я немного выпал из процесса. Хорошая новость, за это время портфель FinanceMarker неплохо подрос и отыграл все прошлые падения на плохих новостях. Тем не менее, сейчас по-прежнему актуальная тема покупки облигаций ОФЗ. Ранее я уже писал первую статью с обзором интересных вариантов.

Теперь же спешу сообщить, что сегодня я совершил первую покупку — как раз на брокерском счету оставалась небольшая сумма денег, которую и удалось пристроить.

Пока я купил ОФЗ 224 выпуска (ОФЗ 26224) — потому что в первый раз, когда делал обзор, здесь была наибольшая доходность. Возможный минус в том, что срок погашения аж в 2029 году, а значит дюрация у облигации высокая. Учитывая, что нет совершенно никакого понимания, куда пойдет ставка — это повышенный риск.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал