Избранное трейдера Валентина Ерошенко

Коллеги, будьте осторожнее с информацией на смарт-лабе.

- 28 января 2021, 15:11

- |

Частенько в охоте за кликабельностью и рекламе своих всяческих каналов люди размещают посты, в которых подают неверную информацию. Абсолютно неверную. Потому будьте добры, относитесь ко всему критически. Не верьте никому, даже мне -))

Вот свежий пример. https://smart-lab.ru/blog/672889.php Автор, рекламируя свой канал, дает людям совет, как добавить к своей доходности 0,5%. И совет в сущности правильный. Если вы физическое лицо — постарайтесь не допускать погашения купонов облигаций из своего портфеля. Вы действительно потеряете часть средств из своего оборота, поскольку с вас возьмут налог за весь полученный НКД. Но автор уверяет читателя, что вычеты в сумме НКД, уплаченного вами при покупке этой бумаги теперь действовать не будет, доводя информацию до абсурда. Нет, вычеты никто не отменял. Вам зачтут удержанный НДФЛ в момент продажи/погашения бумаги. По итогу налогового периода в случае превышения удержанного налога над рассчитанным, вам будет положен возврат излишне уплаченного налога. Кто будет возвращать — я механизм не знаю. Сальдировать будет брокер. А вот если результат по-прежнему будет не в вашу пользу, то предполагаю, что заяву на возврат надо будет подать брокеру или в налоговую. Если кто знает порядок — прошу, поделитесь здесь в комментариях.

Почему пишу отдельный топик — ну понятно, что некто Булат недовольный моими претензиями к его посту, тупо добавил меня в ЧС.

- комментировать

- ★9

- Комментарии ( 36 )

ETF по серебру

- 14 января 2021, 21:52

- |

Годовой приток капитала в ETF фонды достиг рекордных 8$ трлн, так как в волатильном 2020 инвесторы выделили на пассивное инвестирование в индексы 762,9$ млрд, — пишет FT

В непредсказуемости все больше аллокаций идет в ETF, что неудивительно при снижении процентных ставок от ЦБ и активному использованию всего спектра кейнсианских инструментов для стабилизации - вливанию денег в экономику, количественное смягчение. Поэтому еще лучше заходить в индексы ETF, сформированные совсем уж защитными активами. Например, в серебро, логика привлекательности которого как защиты была разобрана в другой статье.

Моими фаворитами среди ETF по серебру остаются

1) ETFMG Prime Junior Silver Miners ETF (SILJ) — индекс (вырос на 46% за последние 12 месяцев), таргетированный на серебряные холдинги с малой капитализацией.

2) iShares Silver Trust ETF (SLV) — поддерживает высокую ликвидность и умеренный коэффициент расходов.

( Читать дальше )

Почему я не покупаю квартиру, но инвестирую в недвижимость

- 14 января 2021, 06:02

- |

Один из самых спорных вопросов среди инвесторов – стоит ли инвестировать в недвижимость. От «Надо брать ипотеку, потому что дешево!» и «Без квартиры ты никто!» до целого портфеля квартир и коммерческой недвижимости – все варианты и расчеты встречаются.

Данный вопрос имеет несколько моментов, которые стоит разделять и в итоге сводятся к ответу на вопрос, почему я не покупаю квартиру, но инвестирую в недвижимость. Ответ на данный вопрос имеет несколько уровней, которые стоит разделять, но в итоге они сводятся к одному. Рассказываю, почему я не покупаю квартиру, но инвестирую в недвижимость.

3 измерения

1. Историческое измерение

В отличие от многих видов инвестиций — инвестиция в недвижимость сегодня классический вариант среди прочих. Такой вариант до недавних пор был одним из самых понятных и доступных в развитых странах – оставим особую ситуацию с распределением квартир в Восточной Европе в 20-м веке за скобками. Полагаю, что еще несколько веков назад он был для многих почти единственным вариантом, в который нужно было инвестировать (свое время и энергию) – иначе жить просто было негде.

( Читать дальше )

Торговля от Уровней / Почему ваши Уровни НЕ работают? / Ложный Пробой / Обучение Трейдингу с нуля

- 13 января 2021, 21:25

- |

Методы учета доходности портфеля

- 12 января 2021, 17:56

- |

Достаточно частый вопрос о том, как вести учет доходности своих портфелей в экселе. За 4 года я выделил для себя 2 наиболее удобных способа. Автоматизированный учет на сторонних ресурсах (вроде Интелинвест) сегодня разбирать не будем.

Способ 1. Ежемесячный учет доходности.

Это самый первый метод, к которому я пришел. Здесь все просто, каждый месяц вы учитываете то, сколько денег было в портфеле на начало месяца, сколько вы довнесли или сняли за этот период и сколько осталось на конец месяца.

Пример:

1 ноября в портфеле было активов общей стоимостью 95 000 рублей.

За месяц ничего не снимали и не пополняли.

30 ноября в портфеле активы стоили 100 000 рублей.

Доходность за ноябрь = (100 000 — 95 000) / 95 0000 * 100% = 5,3%

1 декабря сумма активов в портфеле была 100 000 рублей.

10 декабря вы довнесли 50 000 рублей.

31 декабря в портфеле было 153 000 рублей.

Доходность за декабрь = (153 000 — 100 000 — 50 000) / 100 000 * 100% = 3%, таким образом, все довнесения и снятия влияют только на доходность одного месяца.

( Читать дальше )

Как подать налоговую декларацию онлайн для дивидендов с акций США торгуемых на бирже СПБ?

- 11 января 2021, 18:14

- |

Извините, что не про коронавирус!

Как доплатить налоги с акций США биржи СПБ?

Это очень частый вопрос на данном сайте… к сожалении очень мало информации. По умолчанию снимают 30% в США. Если вы подписали форму W8-BEN, то снимают в США 10%, но тогда вам надо доплатить 3% в России.

Никаких экселей не надо! Ничего считать не надо!

Краткая инструкция:

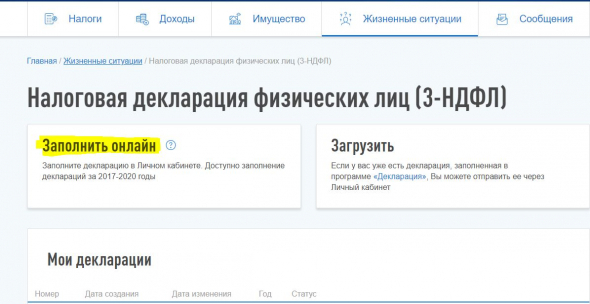

1. На сайте налоговой заходим в личный кабинет налогоплательщика (если он у вас есть)

2. В личном кабинете налогоплательщика в меню «Жизненные ситуации» выбираем пункт «Налоговая декларация физических лиц»

дивидендов с акций США торгуемых на бирже СПБ?" title="Как подать налоговую декларацию онлайн для дивидендов с акций США торгуемых на бирже СПБ?" />

дивидендов с акций США торгуемых на бирже СПБ?" title="Как подать налоговую декларацию онлайн для дивидендов с акций США торгуемых на бирже СПБ?" />

Нажимаем пункт «заполнить онлайн»

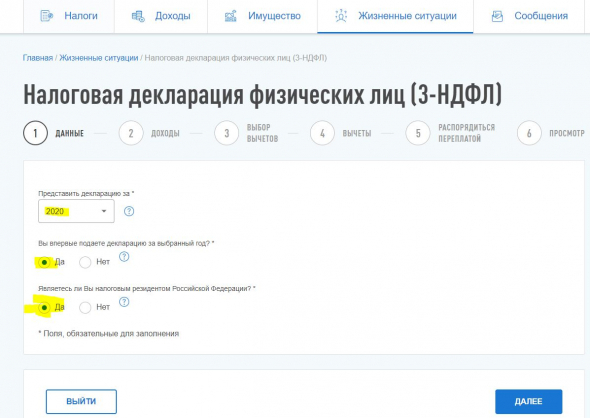

3. Далее заполняем титул декларации:

( Читать дальше )

Анатомия Рынка. Ч5. Фишки Кукла.

- 30 декабря 2020, 08:04

- |

.Чтобы его эффективно применять в торговле нужно понимать как он работает.

.

Оригинал здесь.

Остальные частиздесь.

Сквиз.

Всем

Облигации, дефолты и инфляция. Как снизить риски?

- 30 декабря 2020, 07:22

- |

Схематическое представление реакции портфеля облигаций на изменение инфляции, если обменивать имеющиеся облигации не более «длинные» или имеющие более высокий купон. Без учета дефолтных рисков

Новостей не так много (новость об очередном уголовном деле против Алексея Навального пока на котировках рубля не отразилась, видимо, не отразится и на фондовом рынке). Потеоретизирую на тему облигационных инвестиций.

У любой облигации есть 2 основных риска – дефолтный и инфляционный.

Чем ближе погашение – тем выше дефолтный риск. Чем оно дальше – тем выше инфляционный риск.

Кстати, чтобы избежать и того, и другого, можно покупать облигации с близким сроком погашения (полгода-год), эмитенты которых недавно выпустили или анонсировали выпуск новых собственных облигаций (т.е. доступ к профильным деньгам у таких компаний есть, а полученные деньги не исчезнут за короткое время).

( Читать дальше )

Лучшие подкасты про Инвестиции (2021)

- 28 декабря 2020, 19:25

- |

Всем привет! Меня зовут Тетка Андрей, я инвестор и занимаюсь этим уже около 5ти лет. Я являюсь активным слушателем подкастов и сам по себе знаю, как подкасты бывают полезны в саморазвитии и по этому я хочу собрать подборку из различных подкастов по инвестициям и личным финансам.

1. 10% — Подкаст про инвестиции

Первым в нашей подборке будет подкаст «10%». В этом подкасте я принимаю непосредственное участие и получается неплохо. Каждую неделю мы (четверо ведущих) собираются и обсуждают различные темы из мира инвестиций и смотрим как они могут отобразиться на рынке, обсуждаем тенденции и думаем как можно приумножить наш капитал. Так как у нас в подкасте 4ро ведущих с различным бэкграундом, то это позволяет нам взглянуть на ситуацию с разных точек зрения.

Описание:

Подкаст «10 процентов» — про то, как и куда инвестировать деньги. Каждую неделю мы обсуждаем новости, смотрим на котировки и решаем, куда мы будем вкладывать наши кровные сбережения. Также мы рассматриваем важные для нас темы по инвестированию и схожим тематикам.

Инвестиции, финансы, деньги, капитал, биржи, криптовалюты и финансовая грамотность. В данном подкасте мы обсуждаем всё, что с этим связано.

( Читать дальше )

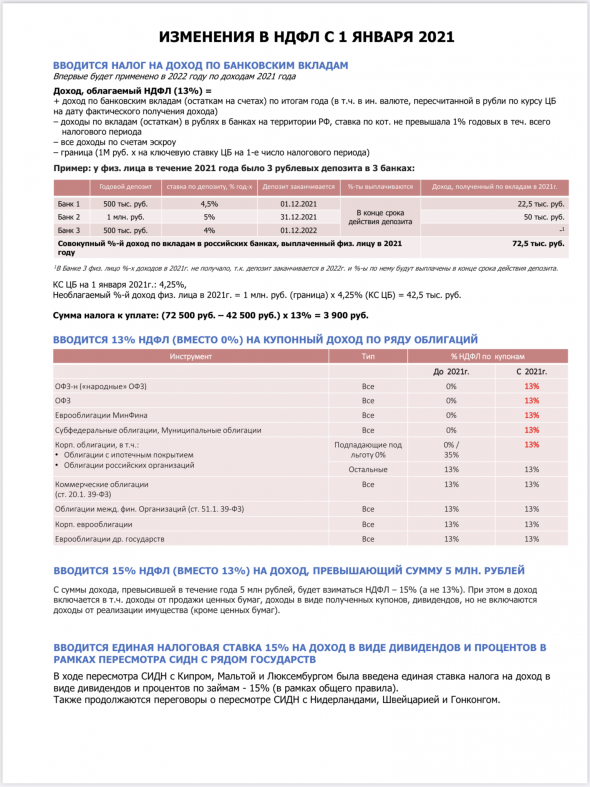

Мы будем платить больше налогов в 2021

- 28 декабря 2020, 18:46

- |

сделали для вас подборку изменений.

кратко

🚩 по вкладам будет сильно больше налог если у тебя совокупно депо больше 1 млн. Налоговая сама посчитает и покажет в ЛК в 2022

🚩 по всем бондам теперь 13%

🚩 НДФЛ при доходе (кроме продажи недвижки) все что выше 5 млн Руб + 2%

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал