Избранное трейдера Валентина Ерошенко

Заплатить налоги за 2017 год: пришло время декларировать доход

- 17 января 2018, 21:50

- |

Сразу хочу обратить внимание: форма декларации 3-НДФЛ за 2017 год обновлена и сдавать ее нужно уже по новой форме. Скачать программу для заполнения вы сможете на официальном сайте ИФНС совершенно бесплатно!.

Чтобы я смогла всем помочь, подсказать, дать “картинки” нужного расчета и заполнения — пишите мне ваши вопросы, комментарии, я буду знать, что вас больше всего волнует и помогу, отвечу всем.

Отвечаю на все вопросы, касающиеся налогообложения (НДФЛ, сальдирование убытков, инвестиционный вычет, заполнение налоговых деклараций и иных налогов).

Для тех, кто торгует через иностранного брокера — бывает так, что мы получаем в руки отчет брокера и там в валюте у нас убыток. Но, когда мы формируем отчет в рублях, то финансовый результат может оказаться иным, потому что курс меняется.Так вот, делать вывод об обязанности декларирования дохода нужно делать тогда, когда вы видите свои цифры в рублях, а не в валюте!

Пишите, жду ваших вопросов...

- комментировать

- ★49

- Комментарии ( 90 )

Взгляд на РИПЛ

- 16 января 2018, 17:09

- |

Ожидаемый уровень не ниже 5-6 долларов за монету. В случае отсутствия стремительного роста предполагаю достаточно долговременный флет. В данном случае будет поставлен стоп в бу. Вход без плеч… Допустимый риск — 20% от депо… набор частями.

Совершена первая сделка на 30% депо! по отложке — 0,85

17.01.2018 — 16:33 поставлен стоп — 0,88

На какой криптобирже торговать (мой вариант для начала)

- 15 января 2018, 09:39

- |

Например народ интересуют биржи без верификации.

Неделю назад я попробовал на бирже эксмо сделать сделку. Не понравилось, что надо ждать сначала, пока зачислится твоя валюта, а потом ждать, пока выведется. И тех поддержка не отвечает.

при этом транзакция на ввод на биржу отображалась, как уже проведенная, и успешная.

То есть, такая не определенность с вводом/выводом явно не мотивирует на продолжение отношений с этой биржей.

кроме того, нельзя назвать регистрацию на бирже однозначно анонимной, как минимум нужен адрес электронной почты.

Также регистрировался на бирже юбит, оказалось, если заходишь с другого ип-адреса, нужно подтверждать его переходом по ссылке из почты.

Этот ньюанс не понравился. Если они анализируют IP, значит возможно есть алгоритм, который в последствии может аккаунт блокировать.

( Читать дальше )

Каким способом вы оцениваете волатильность

- 15 января 2018, 09:09

- |

Вот наконец осенило, про два основных способа оценки волатильности:

1. Изменение цены от минимума до максимума или наоборот, за какой-то период — Симметричное измерение по типу Боллинжера, ATR и тп.

2. Изменение цены только в сторону против ]возможной[ позиции — Несимметричное измерение.

Таким образом, если допустим сильный тренд вверх, то по первой «формуле», волатильность будет возрастать. И если вы, как положено, ставите стоп в зависимости от волатильности, то стоп будет удлиняться, а значит ваш риск расти и размер позиции надо будет уменьшать.

Если же вы рассчитываете волатильность по второй формуле, то в сильном тренде в % отношении волатильность ваша вычисленная будет падать. Значит стоп будет поближе. А риск будет меньше.

Вопрос, каким способом пользуетесь вы? Если сознательно предпочитаете первый, то почему?

По сути, пост — переосмысление текста по ссылке которую мне дали в предыдущей теме.

Долго же у меня заняло переосмысление.

Почему и как стоит играть вершину движения?

- 14 января 2018, 20:32

- |

Почему и как стоит играть вершину движения?

В общефорумских обсуждениях можно часто встретить мнение, что не надо угадывать вершины, что мол это пустая трата времени, даже если угадаете, надо еще уметь этим воспользоваться, «по своей системе».

Также очень популярно мнение, что пока закрываемся выше, чем до этого, то тренд продолжается, и мы лишь подтягиваем стопы, больше ничего думать не надо, зачем гадать.

Я бы хотел обозначить «модельный» взгляд из моего подхода, который никому не навредит, а многим, возможно, поможет понять суть моей игры в хаи.

Восходящее движение (отскок или тренд) останавливается, когда ставят вершину — сначала на дневках, потом на недельках, потом на месяцах. На дневках — это когда на ДНЕВНОМ графике от самой высокой точки объемно, нередко гася последнюю свечу роста, образуя хвост вверх, откатывают больше чем на средний дневной размах.

Как правило, это означает частичный фикс прибыли, и такое движение начинает покупатель, который все движение двигал цену вверх, ему надо сбросить лишние лонги. Конечно, сначала стоит предположить, что это еще не разворот, но откат может быть существенным и игнорировать его не стоит.

После этого возможен вариант, когда цена уже в конце дня возвращается снова к вершине, но не проходит в этот день выше. А также возможен другой вариант, когда даже нет такой попытки вверх.

( Читать дальше )

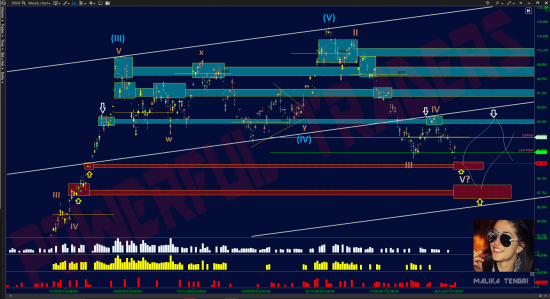

ПРОГНОЗ ИНДЕКСА ДОЛЛАРА на 2018 год.

- 13 января 2018, 18:08

- |

Всем трейдерам привет!

Представляем Вам краткую аналитику в спектре Волновой и Объёмной аналитики на предмет обзора индекса доллара «DXY».

Аккуратно полагаем, что на январь и февраль текущего года, мы увидим продолжение падения курса индекса DX.

В крайнем случае, до конца марта, в преддверии повышения ставки ФРС, высока вероятность завершения нисходящей тенденции, далее ожидаем формирование балансной среды покупателей с ретестами «ортодоксального дна», реверсом и импульсом с целью лонга.

Предупреждаем, что текущая цена, на недельном таймфрейме уже находится в зоне перепроданности, что не может не отразится на покупательской способности баеров. Привлекательность цены, вызовет закономерный спрос на американские доллары, о чём прекрасно осведомлены крупные игроки, которые безусловно откроют сезон охоты на противоположные стопы лонгистов. То есть в промежутках создания баланса, будут «шипы» с элементами ложных пробоев. Пожалуйста будьте осторожны!

( Читать дальше )

где торговать криптой?

- 13 января 2018, 09:30

- |

10 бесплатных электронных книг или аудиокниг от Litres и Мосэнергосбыт

- 13 января 2018, 08:59

- |

Промокод (кодовое слово): mosenergonov

Банковская карта не требуется. Для получения книги войдите под своим логином/паролем в магазин Litres или зарегистрируйтесь заново. Далее нажмите на ссылку, после чего нажмите на кнопку «Забрать подарок». После этого вы попадёте на страницу с электронными книгами и аудиокнигами, 10 из которых можно выбрать. Нажмите на ссылку «Взять себе», чтобы скачать выбранную электронную книгу (в формате epub, fb2, fb3, mobi, pdf, rtf, html, txt) иди аудиокнигу (в формате mp3 или m4b).

( Читать дальше )

Почему мы не можем договориться.

- 12 января 2018, 00:20

- |

Потому что за одними и теми же словами у каждого индивидуума разный смысл, который определяется имеющейся информацией и предыдущим жизненным опытом. Это кроме того, что информация, противоречащая убеждениям индивидуума, вообще не воспринимается. Разве что крайне внушаемыми субъектами.

Квинтэссенция.

Ролик стоит 4-х минут, необходимых на его просмотр.

Во всяком случае он дает лишний довод в пользу экономии времени, затрачиваемого на пустые споры в интернете. Так как в интернете нет ничего кроме слов, в отличие от личного контакта, где присуствуют и невербальные каналы общения.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал